(EU) 2021/379Nařízení Evropské centrální banky (EU) 2021/379 ze dne 22. ledna 2021 o rozvahových položkách úvěrových institucí a sektoru měnových finančních institucí (přepracované znění) (ECB/2021/2)

| Publikováno: | Úř. věst. L 73, 3.3.2021, s. 16-85 | Druh předpisu: | Nařízení |

| Přijato: | 3. března 2021 | Autor předpisu: | Evropská centrální banka |

| Platnost od: | 8. března 2021 | Nabývá účinnosti: | 26. června 2021 |

| Platnost předpisu: | Ano | Pozbývá platnosti: | |

Text předpisu s celou hlavičkou je dostupný pouze pro registrované uživatele.

|

3.3.2021 |

CS |

Úřední věstník Evropské unie |

L 73/16 |

NAŘÍZENÍ EVROPSKÉ CENTRÁLNÍ BANKY (EU) 2021/379

ze dne 22. ledna 2021

o rozvahových položkách úvěrových institucí a sektoru měnových finančních institucí (přepracované znění) (ECB/2021/2)

RADA GUVERNÉRŮ EVROPSKÉ CENTRÁLNÍ BANKY,

s ohledem na statut Evropského systému centrálních bank a Evropské centrální banky, a zejména na článek 5 tohoto statutu,

s ohledem na nařízení Rady (ES) č. 2533/98 ze dne 23. listopadu 1998 o shromažďování statistických informací Evropskou centrální bankou (1), a zejména na čl. 5 odst. 1 a čl. 6 odst. 4 uvedeného nařízení,

s ohledem na nařízení Rady (ES) č. 2531/98 ze dne 23. listopadu 1998 o uplatňování minimálních rezerv Evropskou centrální bankou (2), a zejména na čl. 6 odst. 4 uvedeného nařízení,

vzhledem k těmto důvodům:

|

(1) |

Byly provedeny změny nařízení Evropské centrální banky (EU) č. 1071/2013 (ECB/2013/33) (3), přičemž toto nařízení vyžaduje další podstatné změny, zejména s ohledem na nedávné změny nařízení Evropské centrální banky (ES) č. 1745/2003 (ECB/2003/) (4), nařízení Evropského parlamentu a Rady (EU) 2017/1131 (5) a nařízení Evropského parlamentu a Rady (EU) 2019/2033 (6). V zájmu srozumitelnosti by proto mělo být přepracováno. |

|

(2) |

V souladu s čl. 5 odst. 2 nařízení (ES) č. 2533/98 byla Evropská komise konzultována ke změnám statistické zpravodajské povinnosti vymezené v nařízení (EU) č. 1071/2013 (ECB/2013/33). |

|

(3) |

Článek 3 nařízení (ES) č. 2533/98 vyžaduje, aby Evropská centrální banka (ECB) blíže určila skutečný soubor zpravodajských jednotek v rámci referenčního souboru zpravodajských jednotek, a opravňuje ji, aby určité kategorie zpravodajských jednotek zčásti nebo zcela zprostila statistické zpravodajské povinnosti. Čl. 6 odst. 4 uvedeného nařízení stanoví, že ECB může přijímat nařízení upravující podmínky, za kterých lze uplatnit právo ověřovat statistické informace nebo provádět jejich nucené shromažďování. |

|

(4) |

Článek 4 nařízení (ES) č. 2533/98 vyžaduje, aby si členské státy samy řídily organizaci v oblasti statistiky a plně spolupracovaly s Evropským systémem centrálních bank (ESCB) s cílem zajistit plnění povinností vyplývajících z článku 5 statutu ESCB. |

|

(5) |

ESCB k plnění svých úkolů vyžaduje statistické informace o finančních aktivech a pasivech sektoru měnových finančních institucí a úvěrových institucí ve smyslu práva Unie, pokud jde o zůstatky a transakce. Aby ECB měla k dispozici ucelený statistický obraz měnového vývoje v členských státech, jejichž měnou je euro (dále jen „členské státy eurozóny“), na něž se hledí jako na jediný hospodářský prostor, je třeba sestavovat konsolidovanou rozvahu sektoru měnových finančních institucí na základě úplného a sourodého souboru zpravodajských jednotek. Dostatečně podrobné statistické informace jsou rovněž nezbytné s cílem zajistit, aby měnové agregáty a protipoložky za eurozónu byly i nadále užitečné z analytického hlediska. |

|

(6) |

Nařízení (EU) 2019/2033 kromě jiného mění definici „úvěrových institucí“ v nařízení Evropského parlamentu a Rady (EU) č. 575/2013 (7) tak, aby zahrnovala systémové investiční podniky. V definici „měnové finanční instituce“ v nařízení (EU) č. 1071/2013 (ECB/2013/33) je tedy nezbytné upravit odkaz na příslušné změněné ustanovení nařízení (EU) č. 575/2013, aby byla zachována konzistentnost společných norem, definic a klasifikací pro účely statistické klasifikace institucí přijímajících vklady a homogenita sektoru měnových finančních institucí. Je však rovněž nezbytné zajistit stálou dostupnost statistických informací o všech úvěrových institucích ve smyslu čl. 4 odst. 1 bod 1 nařízení (EU) č. 575/2013, ve znění pozdějších předpisů, a to i pro účely výpočtu základu pro stanovení minimálních rezerv pro tyto úvěrové instituce v souladu s nařízením Evropské centrální banky (EU) 2021/378 (ECB/2021/1) (8). Do oblasti působnosti přepracovaného znění proto patří úvěrové instituce, které nejsou měnovými finančními institucemi. |

|

(7) |

S cílem snížit celkovou zpravodajskou zátěž je žádoucí, aby byly statistické údaje týkající se měsíční rozvahy úvěrových institucí používány pro pravidelný výpočet základu pro stanovení minimálních rezerv úvěrových institucí podléhajících systému minimálních rezerv ECB v souladu s nařízením (EU) 2021/378 (ECB/2021/1). Zpravodajská povinnost týkající se základu pro stanovení minimálních rezerv by kromě toho měla být upravena tak, aby zahrnovala vykazování vkladů uložených u úvěrových institucí s povinností minimálních rezerv, a to bez odkazu na konkrétní statistickou klasifikaci. |

|

(8) |

S cílem usnadnit plnění statistické povinnosti skupinami přidružených zpravodajských jednotek je vhodné, aby mohly měnové finanční instituce vykazovat jménem jiných zpravodajských jednotek, které jsou rovněž měnovými finančními institucemi, které jsou rezidenty téhož členského státu. Je však nezbytné, aby statistické informace vykazované za tyto skupiny byly v příslušných případech dostatečné pro výpočet základu pro stanovení minimálních rezerv v souladu s nařízením (EU) 2021/378 (ECB/2021/1). Z tohoto důvodu by měly být vykazovány statistické informace, které jsou nezbytné pro výpočet základu pro stanovení minimálních rezerv každého člena těchto skupin, s výjimkou případů, kdy je skupině povoleno vykazovat rezervy na agregovaném základě za skupinu jako celek podle nařízení (EU) 2021/378 (ECB/2021/1). |

|

(9) |

Může být vhodné, aby národní centrální banky shromažďovaly od skutečného souboru zpravodajských jednotek statistické informace nutné ke splnění statistických požadavků ECB jako součást širšího statistického zpravodajského systému, který jednotlivé národní centrální banky vytvářejí v rámci vlastních pravomocí v souladu s právními přepisy Unie, vnitrostátními právními předpisy nebo se zavedenou praxí a který slouží též jiným statistickým účelům, pokud tím není ohroženo plnění statistických požadavků ECB. Takový postup může rovněž snížit zpravodajskou zátěž. Pro zvýšení transparentnosti je v těchto případech vhodné informovat zpravodajské jednotky o tom, že údaje jsou shromažďovány pro jiné statistické účely. Za účelem splnění svých požadavků může ECB v určitých případech vycházet ze statistických informací shromážděných pro tyto jiné účely. |

|

(10) |

ECB musí sledovat transmisi měnové politiky, a zejména dopad změn úrokových sazeb, které se uplatňují na hlavní refinanční operace a cílené dlouhodobější refinanční operace, a nákupů uskutečňovaných v rámci programů nákupu aktiv na úvěrové podmínky pro domácnosti a nefinanční podniky. Aby ECB mohla účinněji a včas monitorovat podmínky pro poskytování úvěrů v reálné ekonomice a roli úvěru jako protipoložky měnových agregátů, je nezbytné v měsíčních intervalech shromažďovat další statistické informace o sekuritizacích a jiných převodech prováděných měnovými finančními institucemi, zejména pokud jde o úvěry domácnostem členěné podle účelu a úvěry nefinančním podnikům členěné podle splatnosti. |

|

(11) |

ECB vyžaduje statistické informace o fiktivním cash poolingu, aby při analýze měnového a úvěrového vývoje bylo možné odlišit vliv vkladů a úvěrů ve fiktivních cash poolech od vlivu ostatních vkladů a úvěrů. |

|

(12) |

Za účelem usnadnění analýzy úvěrového vývoje by některé definice a postupy pro vykazování měly být sladěny s definicemi a postupy upravenými v rámci jiných požadavků na vykazování, které stanovila ECB. |

|

(13) |

V zájmu zvýšení transparentnosti trhu a usnadnění vykazování je rovněž nezbytné sladit definici fondů peněžního trhu pro statistické účely s pravidly dohledu, pokud subjekty kolektivního investování, jimž bylo uděleno povolení podle nařízení (EU) 2017/1131, vydávají finanční nástroje, které jsou považovány za prostředky velmi podobné vkladům. |

|

(14) |

Za účelem zlepšení analýzy rozvahy sektoru měnových finančních institucí za eurozónu jako celek je nezbytné prohloubit harmonizaci zpravodajské povinnosti u některých položek s doplňujícími statistickými informacemi, které poskytují národní centrální banky podle obecných zásad Evropské centrální banky ECB/2014/15 (9). |

|

(15) |

Aby ECB mohla účinně sledovat mezibankovní činnost, je nezbytné shromažďovat informace o aktivech a pasivech s členěním podle protistran, které jsou měnovými finančními institucemi, a zlepšit konzistentnost informací o protistranách, které jsou shromažďovány měsíčně a čtvrtletně. |

|

(16) |

Aby se vyjasnil vztah mezi měnovými finančními institucemi a ostatními částmi finančního sektoru, včetně finančních zprostředkovatelů, kteří nejsou měnovými finančními institucemi, a aby se usnadnilo sestavování finančních účtů měnové unie, je třeba shromažďovat statistické informace o vkladech a účastech s členěním protistran podle subsektorů. |

|

(17) |

Informace o dluhových cenných papírech vydaných vládními institucemi každého členského státu v držbě měnových finančních institucí musí být shromažďovány včas, aby bylo možné přesně sledovat expozice vůči těmto cenným papírům. Informace o členských státech by měly být doplněny informacemi o aktivech a pasivech institucí Unie, včetně Jednotného výboru pro řešení krizí a Evropského nástroje finanční stability. Kromě toho je nezbytné aktualizovat požadavky na vykazování v důsledku vystoupení Spojeného království z Unie. |

|

(18) |

Je rovněž nezbytné shromažďovat informace o celkové držbě nemovitostí, aby bylo možné sledovat, v jakém rozsahu měnové finanční instituce vlastní tato aktiva, a lépe tak porozumět vývoji celkových nefinančních aktiv těchto institucí. |

|

(19) |

Aby se zpravodajským jednotkám usnadnilo jejich provádění, nejnovější měsíční a čtvrtletní požadavky by měly být zavedeny pro referenční období, která spadají do kalendářního čtvrtletí. Údaje požadované měsíčně se tak budou poprvé vykazovat za referenční období leden 2022 a údaje požadované čtvrtletně se budou poprvé vykazovat za první čtvrtletí roku 2022. Aby byly i nadále k dispozici nezbytné údaje, je třeba pro referenční období čtvrtého čtvrtletí roku 2021 zachovat požadavky na čtvrtletní údaje. Zpravodajská povinnost podle tohoto nařízení by se tedy měla začít uplatňovat po uplynutí příslušného referenčního období pro vykazování měsíčních informací, a to 1. února 2022. |

|

(20) |

Je třeba zavést postup pro účinné provádění technických změn příloh tohoto nařízení za předpokladu, že takové změny nezmění základní koncepční rámec ani nezvýší zpravodajskou zátěž. Při uplatňování tohoto postupu by měl být brán ohled na stanoviska Výboru pro statistiku ESCB. Národní centrální banky by měly navrhovat technické změny příloh tohoto nařízení prostřednictvím Výboru pro statistiku. |

|

(21) |

K zajištění právní jistoty je však nezbytné, aby se ustanovení tohoto nařízení, která jsou přímým důsledkem změny definice „úvěrových institucí“ podle nařízení (EU) 2019/2033, uplatňovala současně s touto změnou od 26. června 2021. |

|

(22) |

V zájmu konzistentnosti a k zajištění právní jistoty je rovněž nezbytné, aby se ustanovení tohoto nařízení, která odkazují na nařízení (EU) 2021/378 (ECB/2021/1), a ustanovení uvedeného nařízení použila od stejného data; |

PŘIJALA TOTO NAŘÍZENÍ:

Článek 1

Předmět a oblast působnosti

Toto nařízení stanoví zpravodajskou povinnost, pokud se týká statistických informací o rozvahových položkách, pro tyto zpravodajské jednotky, které jsou rezidenty na území členských států eurozóny:

|

a) |

měnové finanční instituce, které nejsou úvěrovými institucemi; |

|

b) |

úvěrové instituce:

|

|

c) |

pobočky úvěrových institucí včetně poboček zřízených v členském státě eurozóny úvěrovými institucemi, které nemají své sídlo ani ústředí v členském státě eurozóny; avšak s výjimkou poboček zřízených mimo členský stát eurozóny úvěrovými institucemi, které jsou usazeny v členském státě eurozóny. |

Článek 2

Definice

Pro účely tohoto nařízení se použijí tyto definice:

|

(1) |

„měnovou finanční institucí“ se rozumí subjekt, který náleží do některého z těchto sektorů:

|

|

(2) |

„úvěrovou institucí“ se rozumí „úvěrová instituce“ ve smyslu čl. 4 odst. 1 bodu 1 nařízení (EU) č. 575/2013; |

|

(3) |

„institucemi přijímajícími vklady kromě centrálních bank“ se rozumějí:

|

|

(4) |

„úvěrovou institucí, která není měnovou finanční institucí“ se rozumí úvěrová instituce, jejímž předmětem podnikání není činnost uvedená v čl. 4 odst. 1 bod 1 písm. a) nařízení (EU) č. 575/2013; |

|

(5) |

„fondy peněžního trhu“ se rozumějí subjekty kolektivního investování, kterým bylo uděleno povolení podle článku 4 nařízení (EU) 2017/1131 a které vydávají akcie nebo podílové listy, které jsou prostředky velmi podobnými vkladům ve smyslu části 1 přílohy I tohoto nařízení; |

|

(6) |

„zpravodajskými jednotkami“ se rozumějí „zpravodajské jednotky“ ve smyslu čl. 1 odst. 2 nařízení (ES) č. 2533/98; |

|

(7) |

„rezidentem“ se rozumí „rezident“ ve smyslu čl. 1 odst. 4 nařízení (ES) č. 2533/98; |

|

(8) |

„příslušnou národní centrální bankou“ se rozumí národní centrální banka členského státu eurozóny, v němž je zpravodajská jednotka rezidentem; |

|

(9) |

„účelovou finanční společností pro sekuritizaci“ se rozumí „účelová finanční společnost pro sekuritizaci“ ve smyslu článku 1 nařízení Evropské centrální banky (EU) č. 1075/2013 (ECB/2013/40) (12); |

|

(10) |

„sekuritizací“ se rozumí transakce, která je buď tradiční sekuritizací ve smyslu čl. 2 bodu 9 nařízení Evropského parlamentu a Rady (EU) 2017/2402 (13), nebo sekuritizací ve smyslu čl.1 bodu 2 nařízení (EU) č. 1075/2013 (ECB/2013/40) a při níž dochází ke zcizení úvěrů, které jsou předmětem sekuritizace, ve prospěch účelové finanční společnosti pro sekuritizaci; |

|

(11) |

„institucí elektronických peněz“ se rozumí „instituce elektronických peněz“ ve smyslu čl. 2 odst. 1 směrnice Evropského parlamentu a Rady 2009/110/ES (14); |

|

(12) |

„elektronickými penězi“ se rozumějí „elektronické peníze“ ve smyslu čl. 2 odst. 2 směrnice 2009/110/ES; |

|

(13) |

„snížením hodnoty“ se rozumí přímé snížení účetní hodnoty úvěru v rozvaze v důsledku jeho znehodnocení, |

|

(14) |

„odpisem“ se rozumí snížení hodnoty v rozsahu celé účetní hodnoty úvěru, což vede k jeho odstranění z rozvahy; |

|

(15) |

„správcem“ se rozumí měnová finanční instituce, která spravuje úvěry sloužící jako podkladová aktiva pro sekuritizaci nebo úvěry, které byly jinak převedeny, pokud jde o inkaso jistiny a úroků od dlužníků; |

|

(16) |

„pozicemi uvnitř skupiny“ se rozumějí úvěry poskytnuté institucím přijímajícím vklady, které jsou rezidenty eurozóny a patří do téže skupiny, jež sestává z mateřské společnosti a všech jí přímo či nepřímo kontrolovaných členů skupiny, kteří jsou rezidenty eurozóny, anebo vklady od těchto institucí; |

|

(17) |

„institucí ve zbytkové části“ se rozumí měnová finanční instituce, které byla udělena výjimka podle čl. 9 odst. 1 a 2, nebo úvěrová instituce, která není měnovou finanční institucí, které byla udělena výjimka podle čl. 9 odst. 5 písm. a); |

|

(18) |

„opravnými položkami k úvěrům“ se rozumějí opravné položky, které zpravodajská jednotka vyčlení ke krytí úvěrových ztrát v souladu s platnými účetními postupy; |

|

(19) |

„držbou cenných papírů na vlastní účet“ se rozumějí cenné papíry, které vydávající zpravodajská jednotka drží buď v důsledku:

|

|

(20) |

„fiktivním cash poolingem“ se rozumí dohoda o cash poolingu uzavřená měnovou finanční institucí (nebo měnovými finančními institucemi) se skupinou subjektů („účastníků poolu“), v jejímž rámci se úroky, které má zaplatit nebo obdržet měnová finanční instituce, vypočítávají na základě „fiktivní“ čisté pozice všech účtů v poolu a kde každý účastník poolu:

|

|

(21) |

„pobočkou“ se rozumí „pobočka“ ve smyslu čl. 4 odst. 1 bodu 17 nařízení (EU) č. 575/2013; |

|

(22) |

„odúčtováním z rozvahy“ se rozumí odstranění úvěru nebo jeho části ze zůstatků vykázaných podle částí 2 a 3 přílohy I; |

|

(23) |

„převodem úvěru“ se rozumí nabytí nebo zcizení úvěru nebo souboru úvěrů zpravodajskou jednotkou, k němuž dochází buď převodem vlastnictví, nebo přistoupením k pohledávce; |

|

(24) |

„fúzí“ se rozumí operace, při které jedna nebo více institucí („nabývané instituce“) převádějí v důsledku zrušení bez likvidace veškerá svá aktiva a pasiva na jinou instituci („nabývající instituce“), kterou může být nově založená instituce. |

Článek 3

Skutečný soubor zpravodajských jednotek

1. Skutečný soubor zpravodajských jednotek tvoří měnové finanční instituce a úvěrové instituce, které nejsou měnovými finančními institucemi, jež jsou rezidenty na území členských států eurozóny.

2. Pokud národní centrální banky v souladu s čl. 5 odst. 4 tohoto nařízení shromažďují statistické informace o rezidentské příslušnosti držitelů akcií/podílových listů fondů peněžního trhu od ostatních finančních zprostředkovatelů kromě pojišťovacích společností a penzijních fondů ve smyslu odstavců 2.86 až 2.94 přílohy A nařízení (EU) č. 549/2013, mohou tyto národní centrální banky tyto ostatní finanční zprostředkovatele pro účely čl. 5 odst. 4 tohoto nařízení zahrnout do skutečného souboru zpravodajských jednotek.

Článek 4

Seznam měnových finančních institucí pro statistické účely

1. Výkonná rada vytváří a vede seznam měnových finančních institucí na základě statistických informací, které národní centrální banky zaznamenávají ve smyslu článku 4 obecných zásad Evropské centrální banky (EU) 2018/876 (ECB/2018/16) (15).

2. Aktuální seznam měnových finančních institucí pro statistické účely ECB zveřejňuje, a to i elektronickými prostředky.

3. Je-li nejnovější dostupná verze seznamu nesprávná, ECB neuloží sankci zpravodajské jednotce, která řádně nesplnila statistickou zpravodajskou povinnost podle tohoto nařízení, pokud se tato zpravodajská jednotka v dobré víře spoléhala na nesprávný seznam.

Zpravodajské jednotky vykazují požadované statistické informace v souladu s tímto nařízením, je-li jejich vyškrtnutí ze seznamu zjevně nesprávné.

Článek 5

Statistická zpravodajská povinnost

1. Měnové finanční instituce vykazují příslušné národní centrální bance všechny tyto statistické informace:

|

a) |

zůstatky ke konci měsíce uvedené v tabulce 1 v části 2 v příloze I; |

|

b) |

měsíční úpravy z přecenění specifikované jako minimální požadavky v tabulce 1 A v části 4 v příloze I a jiné měsíční úpravy z přecenění uvedené v této tabulce, pokud to příslušná národní centrální banka vyžaduje; |

|

c) |

měsíční čisté převody úvěrů uvedené v tabulce 5a v části 5 v příloze I; |

|

d) |

zůstatky ke konci měsíce a měsíční úpravy z přecenění převáděných úvěrů uvedené v tabulce 5b v části 5 v příloze I; |

|

e) |

zůstatky ke konci čtvrtletí uvedené v tabulkách 2, 3 a 4 v části 3 v příloze I; |

|

f) |

čtvrtletní úpravy z přecenění specifikované jako minimální požadavky v tabulce 2 A v části 4 v příloze I a jiné čtvrtletní úpravy z přecenění uvedené v této tabulce, pokud to příslušná národní centrální banka vyžaduje; |

Národní centrální banky mohou shromažďovat čtvrtletní statistické informace uvedené v písm. e) a f) v prvním pododstavci měsíčně, pokud takové shromažďování napomáhá v procesu tvorby údajů.

2. Úvěrové instituce, které nejsou měnovými finančními institucemi, příslušné národní centrální bance vykazují všechny tyto statistické informace:

|

a) |

zůstatky ke konci měsíce uvedené v tabulce 1 v části 2 v příloze I s výjimkou těchto informací:

|

|

b) |

měsíční úpravy z přecenění specifikované jako minimální požadavky v tabulce 1 A v části 4 v příloze I a jiné měsíční úpravy z přecenění uvedené v této tabulce, pokud to příslušná národní centrální banka vyžaduje, s výjimkou těchto informací:

|

|

c) |

zůstatky ke konci čtvrtletí uvedené v tabulce 2 v části 3 v příloze I s výjimkou položek, které se týkají členění úvěrů podle zbývající splatnosti; |

|

d) |

zůstatky ke konci čtvrtletí uvedené v tabulkách 3 a 4 v části 3 v příloze I; |

|

e) |

čtvrtletní úpravy z přecenění specifikované jako minimální požadavky v tabulce 2 A v části 4 v příloze I a jiné čtvrtletní úpravy z přecenění uvedené v této tabulce, pokud to příslušná národní centrální banka vyžaduje. |

Národní centrální banky mohou shromažďovat čtvrtletní statistické informace uvedené v písm. c) až e) v prvním pododstavci měsíčně, pokud takové shromažďování napomáhá v procesu tvorby údajů.

3. Národní centrální banky mohou shromažďovat statistické informace podle odstavců 1 a 2 o emitovaných a držených cenných papírech podle jednotlivých cenných papírů, jsou-li tyto statistické informace odvozeny v souladu s minimálními standardy uvedenými v příloze IV.

4. Národní centrální banky mohou shromažďovat statistické informace o rezidentské příslušnosti držitelů akcií/podílových listů fondů peněžního trhu emitovaných měnovými finančními institucemi z jiných dostupných zdrojů, jak je uvedeno v oddíle 5.7 v části 2 v příloze I, pokud tyto informace splňují minimální standardy vymezené v příloze IV.

Článek 6

Skupinové vykazování měnových finančních institucí

1. Jsou-li mateřská společnost a její dceřiné společnosti měnovými finančními institucemi, které jsou rezidenty téhož členského státu, může mateřská společnost konsolidovat statistické informace o obchodní činnosti těchto dceřiných společností ve statistických informacích vykazovaných podle čl. 5 odst. 1. Pokud skupina zahrnuje úvěrové instituce a ostatní měnové finanční instituce, vykazují se tyto statistické informace zvlášť za úvěrové instituce a ostatní měnové finanční instituce.

2. Příslušná národní centrální banka může úvěrové instituci povolit, aby statistické informace uvedené v čl. 5 odst. 1 vykazovala v zastoupení skupiny úvěrových institucí na agregovaném základě, pokud platí všechny tyto podmínky:

|

a) |

úvěrová instituce v souladu s odstavcem 1 nekonsoliduje statistické informace o obchodní činnosti těchto dceřiných společností ve statistických informacích vykazovaných podle čl. 5 odst. 1; |

|

b) |

příslušná národní centrální banka vydala povolení držet minimální rezervy přes danou úvěrovou instituci podle čl. 10 odst. 5 nařízení (EU) 2021/378 (ECB/2021/1) s tím, že daná úvěrová instituce je zprostředkovatelskou institucí ve smyslu čl. 10 odst. 1 uvedeného nařízení; |

|

c) |

všichni členové skupiny jsou měnové finanční instituce, které jsou rezidenty téhož členského státu. |

Pokud příslušná národní centrální banka vydala úvěrové instituci povolení podle prvního pododstavce, vykazuje tato úvěrová instituce statistické informace o své vlastní rozvaze a o rozvaze každého člena skupiny na agregovaném základě v souladu s čl. 5 odst. 1.

3. Pokud měnové finanční instituce vykazují na skupinovém základě v souladu s odstavci 1 a 2, vykazují minimálně informace uvedené v tabulce 1 v části 1 přílohy III pro účely výpočtu základu pro stanovení minimálních rezerv každého člena skupiny v souladu s článkem 5 nařízení (EU) 2021/378 (ECB/2021/1).

Bylo-li měnové finanční instituci, která vykazuje na skupinovém základě v souladu s odstavci 1 a 2, vydáno povolení, aby základ pro stanovení minimálních rezerv vykazovala na agregovaném základě v souladu s článkem 11 nařízení (EU) 2021/378 (ECB/2021/1), první pododstavec se neuplatňuje.

4. Všichni členové skupin uvedených v odstavcích 1 a 2 se do seznamu měnových finančních institucí uvedeného v článku 4 zapisují samostatně.

Článek 7

Lhůty

1. Národní centrální banky určí periodicitu a lhůty, v nichž od zpravodajských jednotek obdrží statistické informace podle tohoto nařízení, aby mohly dodržet lhůty pro vykazování uvedené v odstavcích 2 a 3, a informují o tom zpravodajské jednotky.

2. Národní centrální banky předávají ECB měsíční statistiky do konce pracovní doby patnáctého pracovního dne následujícího po skončení měsíce, ke kterému se vztahují.

3. Národní centrální banky předávají ECB čtvrtletní statistiky do konce pracovní doby dvacátého osmého pracovního dne následujícího po skončení čtvrtletí, ke kterému se vztahují.

Článek 8

Účetní pravidla pro účely statistického vykazování

1. Není-li stanoveno jinak, řídí se zpravodajské jednotky pro účely vykazování podle tohoto nařízení pravidly stanovenými ve směrnici Rady 86/635/EHS (16) a v ostatních platných mezinárodních standardech.

Pro účely tohoto nařízení vykazují zpravodajské jednotky veškerá finanční aktiva a pasiva v hrubém vyjádření.

2. Pro vykazování vkladů a úvěrů zpravodajskými jednotkami platí následující:

|

a) |

zpravodajské jednotky vykazují zůstatkové hodnoty částky jistiny vkladů a úvěrů ke konci měsíce. |

|

b) |

do částky uvedené v písmenu a) zpravodajské jednotky nezahrnují odpisy a snížení hodnoty podle příslušných účetních postupů. |

|

c) |

zpravodajské jednotky nezapočítávají vklady a úvěry vůči jiným aktivům nebo pasivům. |

3. Za předpokladu, že tento postup dovolily všem zpravodajským jednotkám před přijetím tohoto nařízení v souladu s čl. 8 odst. 4 nařízení (EU) č. 1071/2013 (ECB/2013/33), mohou národní centrální banky všem zpravodajským jednotkám dovolit, aby vykazovaly úvěry po započtení opravných položek (netto způsobem).

4. Do příslušných částek aktiv a pasiv měnové finanční instituce nezahrnou svou vlastní držbu dluhových cenných papírů a účastí, které emitovaly. Národní centrální banky mohou měnovým finančním institucím dovolit, aby svou držbu cenných papírů na vlastní účet vykazovaly v rámci příslušných aktiv a pasiv, a to i v členění podle jednotlivých cenných papírů v souladu s čl. 5 odst. 3, je-li národní centrální banka schopna odvodit potřebná členění aktiv a pasiv uvedená v příloze I, která nezahrnují částky držby cenných papírů na vlastní účet.

Článek 9

Výjimky

1. Národní centrální banky mohou udělit malým měnovým finančním institucím výjimku ze statistické zpravodajské povinnosti uvedené v čl. 5 odst. 1, jsou-li splněny obě následující podmínky:

|

a) |

spojený příspěvek všech malých měnových finančních institucí, kterým je výjimka udělena, nepřesahuje 5 % zůstatku celkových aktiv národní rozvahy měnových finančních institucí; |

|

b) |

spojený příspěvek všech fondů peněžního trhu, kterým je výjimka udělena, nepřesahuje ani jednu z následujících prahových hodnot:

|

Pokud národní centrální banky udělí výjimky podle prvního pododstavce, shromažďují alespoň všechny tyto statistické informace:

|

a) |

každoročně zůstatek celkových aktiv; |

|

b) |

statistické informace uvedené v příloze III, které jsou nezbytné k výpočtu základu pro stanovení minimálních rezerv úvěrových institucí v souladu s článkem 5 nařízení (EU) 2021/378 (ECB/2021/1). |

2. Národní centrální banky mohou v souladu s částí 6 přílohy I udělit výjimky malým měnovým finančním institucím, které jsou úvěrovými institucemi, ze statistické zpravodajské povinnosti vymezené v příloze I, jsou-li splněny obě tyto podmínky:

|

a) |

spojený příspěvek všech úvěrových institucí, kterým je výjimka udělena, nepřesahuje 10 % zůstatku celkových aktiv národní rozvahy měnových finančních institucí; a |

|

b) |

spojený příspěvek všech úvěrových institucí, kterým je výjimka udělena, nepřesahuje 1 % zůstatku celkových aktiv agregované rozvahy měnových finančních institucí eurozóny. |

3. Instituce ve zbytkové části mohou využívat výjimky, které jim udělily národní centrální banky v souladu s odstavci 1, 2 nebo 5 písm. a), nebo vykazovat statistické informace v souladu s článkem 5.

4. Národní centrální banky mohou fondům peněžního trhu udělit výjimku z této statistické zpravodajské povinnosti:

|

a) |

z požadavků vymezených v čl. 5 odst. 1, jsou-i splněny všechny tyto podmínky:

|

|

b) |

z jakékoli následující statistické zpravodajské povinnosti stanovené v příloze I:

|

|

c) |

ze statistické zpravodajské povinnosti týkající se rezidentské příslušnosti držitelů akcií nebo podílových listů fondů peněžního trhu, jak je uvedeno v oddílu 5.7 části 2 přílohy I, pokud platí alespoň některá z těchto podmínek:

|

V případě, že národní centrální banky udělí fondům peněžního trhu výjimky podle prvního pododstavce písm. b) bodů i), ii), v) nebo vi), zajistí, aby spojený příspěvek vyňatých fondů peněžního trhu do odpovídajícího celkového zůstatku pro každou položku národní rozvahy měnových finančních institucí nepřesáhl 5 %.

Pokud národní centrální banky udělí fondům peněžního trhu výjimky v souladu s prvním pododstavcem písm. b) bodem iii), rozlišují samostatné bloky pozic aktiv a pasiv a tuzemských rezidentů a rezidentů ostatních členských států eurozóny a zajistí, aby příspěvek sektorů pojišťovacích společností a penzijních fondů dohromady v rámci každého bloku, pro který platí výjimka, nepřekročil 5 % příslušného bloku národní rozvahy fondů peněžního trhu.

Pokud národní centrální banky udělí fondům peněžního trhu výjimky v souladu s prvním pododstavcem písm. c) body i) a iii), platí tyto výjimky po dobu 12 měsíců.

5. Národní centrální banky mohou úvěrovým institucím, které nejsou měnovými finančními institucemi, udělit výjimky z jakékoli z těchto statistických zpravodajských povinností:

|

a) |

z požadavků uvedených v čl. 5 odst. 2, pokud zůstatky celkových aktiv zpravodajské jednotky nepřesahují 350 milionů EUR; |

|

b) |

z jakékoli následující statistické zpravodajské povinnosti stanovené v příloze I:

|

Pokud národní centrální banky udělí výjimky podle prvního pododstavce písm. a), shromažďují alespoň všechny tyto statistické informace:

|

a) |

každoročně zůstatek celkových aktiv; |

|

b) |

statistické informace uvedené v příloze III, které jsou nezbytné k výpočtu základu pro stanovení minimálních rezerv úvěrových institucí v souladu s článkem 5 nařízení (EU) 2021/378 (ECB/2021/1). |

6. Národní centrální banky mohou měnovým finančním institucím a úvěrovým institucím, které nejsou měnovými finančními institucemi, udělit tyto výjimky z požadavku na vykazování úprav z přecenění podle čl. 5 odst. 1 a 2:

|

a) |

fondům peněžního trhu výjimku z požadavku vykazovat úpravy z přecenění, jak je uvedeno v části 4 přílohy I; |

|

b) |

měnovým finančním institucím a úvěrovým institucím, které nejsou měnovými finančními institucemi, výjimku z povinnosti měsíčně vykazovat úpravy z přecenění u cenných papírů, jak je uvedeno v tabulce 1 A v části 4 přílohy I. Je-li udělena výjimka podle tohoto písmene, zpravodajské jednotky tyto úpravy z přecenění vykazují čtvrtletně a národním centrálním bankám na požádání poskytnou tyto informace:

|

|

c) |

Národní centrální banky mohou měnovým finančním institucím a úvěrovým institucím, které nejsou měnovými finančními institucemi, udělit výjimky z povinnosti vykazovat úpravy z přecenění, jak je uvedeno v části 4 přílohy I, pokud zpravodajská jednotka vykazuje zůstatky cenných papírů ke konci měsíce podle jednotlivých cenných papírů. Je-li udělena výjimka podle tohoto bodu, platí obě tyto podmínky:

|

7. Národní centrální banky mohou měnovým finančním institucím udělit výjimky ze statistické zpravodajské povinnosti uvedené v oddílech 7 až 9 v části 3 přílohy I, pokud jde o členský stát mimo eurozónu, platí-li jedna z těchto podmínek:

|

a) |

statistické informace, které jsou shromažďovány na vyšší úrovni agregace, ukazují, že pozice vůči protistranám, které jsou rezidenty v uvedeném členském státě mimo eurozónu, jsou nevýznamné; |

|

b) |

statistické informace, které jsou shromažďovány na vyšší úrovni agregace, ukazují, že pozice v měně uvedeného členského státu mimo eurozónu jsou nevýznamné. |

Pokud národní centrální banka udělí měnovým finančním institucím výjimky podle prvního pododstavce ve vztahu k zemi, která přistupuje k Unii, může národní centrální banka tyto výjimky zrušit po uplynutí 12 měsíců od doby, kdy měnové finanční instituce informuje o svém záměru tyto výjimky zrušit.

Pokud národní centrální banky udělí výjimky měnovým finančním institucím podle prvního pododstavce, mohou stejné výjimky udělit rovněž úvěrovým institucím, které nejsou měnovými finančními institucemi.

8. Národní centrální banky mohou měnovým finančním institucím udělit výjimky ze statistické zpravodajské povinnosti týkající se fiktivního cash poolingu, jak je uvedeno v části 2 přílohy I, v těchto případech:

|

a) |

pokud zůstatky vkladů rezidentů eurozóny (s výjimkou měnových finančních institucí) nebo úvěrů rezidentům eurozóny (s výjimkou měnových finančních institucí) v rámci fiktivního cash poolingu v národní rozvaze měnových finančních institucí nepřesahují 2 miliardy EUR; |

|

b) |

je-li překročena prahová hodnota uvedená v písmenu a), mohou národní centrální banky měnové finanční instituci udělit výjimky, pokud zůstatky vkladů rezidentů eurozóny (s výjimkou měnových finančních institucí) nebo úvěrů rezidentům eurozóny (s výjimkou měnových finančních institucí) v rámci fiktivního cash poolingu v rozvaze měnové finanční instituce nepřesahují 500 milionů EUR. |

9. Národní centrální banky mohou měnovým finančním institucím udělit výjimky z požadavku na oddělené sledování úvěrů podnikatelům (fyzickým osobám)/společenstvím bez právní subjektivity, jak je uvedeno v oddílu 3 v části 2 přílohy I, pokud tyto úvěry představují méně než 5 % celkových úvěrů poskytnutých domácnostem v národní rozvaze měnových finančních institucí.

Pokud národní centrální banky udělí výjimky měnovým finančním institucím podle prvního pododstavce, udělí stejné výjimky rovněž úvěrovým institucím, které nejsou měnovými finančními institucemi.

10. Pokud národní centrální banky udělí výjimky podle odstavců 1, 2, 4, 5 a 9, ověřují, zda nejsou překročeny prahové hodnoty uvedené v příslušných ustanoveních. Toto ověření provádí včas, aby bylo možné v případě potřeby udělit nebo zrušit jakoukoli výjimku s účinností od počátku následujícího roku.

Pokud národní centrální banky udělí výjimky podle odstavce 8, ověřují, zda nejsou překročeny prahové hodnoty uvedené v tomto ustanovení. Toto ověření provádí alespoň jednou za dva roky a včas, aby bylo možné v případě potřeby udělit nebo případně zrušit jakoukoli výjimku s účinností od počátku následujícího roku.

Článek 10

Minimální standardy a vnitrostátní zpravodajské postupy

1. Zpravodajské jednotky plní statistickou zpravodajskou povinnost, která se na ně vztahuje, v souladu s minimálními standardy pro přenos, přesnost, pojmovou shodu a opravy uvedenými v příloze IV.

2. Národní centrální banky stanoví a zavedou zpravodajské postupy, kterými se má řídit skutečný soubor zpravodajských jednotek, v souladu s vnitrostátními požadavky. Národní centrální banky zabezpečí, aby tyto zpravodajské postupy poskytovaly požadované statistické informace a umožňovaly důkladnou kontrolu dodržování minimálních standardů pro přenos, přesnost, pojmovou shodu a opravy uvedených v příloze IV.

Článek 11

Fúze, rozdělení a reorganizace

1. Dotčená zpravodajská jednotka vyrozumí příslušnou národní centrální banku o fúzi, rozdělení nebo jiné reorganizaci, pokud:

|

a) |

je pravděpodobné, že tato fúze, rozdělení nebo jiná reorganizace ovlivní splnění statistické zpravodajské povinnosti dotčenou zpravodajskou jednotkou, a |

|

b) |

záměr provést operaci uvedenou v písmenu a) je veřejně znám. |

2. Oznámení uvedené v odstavci 1:

|

a) |

je třeba učinit v přiměřené lhůtě před uskutečněním fúze, rozdělení nebo jiné reorganizace; a |

|

b) |

uvádí postupy, které budou použity ke splnění statistické zpravodajské povinnosti stanovené tímto nařízením. |

3. Dojde-li k fúzi mezi zpravodajskými jednotkami mezi koncem referenčního období a lhůtou pro vykazování statistických informací za toto referenční období, kterou příslušná národní centrální banka stanovila podle čl. 7 odst. 1, nabývající instituce splní zpravodajskou povinnost nabývaných institucí za toto referenční období, jako by k fúzi nedošlo.

4. Dojde-li k fúzi mezi zpravodajskými jednotkami v průběhu referenčního období, mohou národní centrální banky povolit, aby nabývající instituce vykazovala statistické informace za nabývané instituce odděleně od svých vlastních statistických informací za toto referenční období a za následující referenční období.

Pro účely prvního pododstavce nemohou národní centrální banky povolit, aby nabývající instituce vykazovala statistické informace za nabývané instituce odděleně od svých vlastních statistických informací po dobu delší než šest měsíců po uskutečnění fúze.

Článek 12

Vykazování statistických informací o základu pro stanovení minimálních rezerv

1. Úvěrové instituce vykazují příslušné národní centrální bance statistické informace uvedené v příloze III, které jsou nezbytné k výpočtu základu pro stanovení minimálních rezerv úvěrových institucí v souladu s článkem 5 nařízení (EU) 2021/378 (ECB/2021/1).

2. Úvěrové instituce vykazují čtvrtletně alespoň statistické informace vymezené v tabulce 1 v části 1 v příloze III v těchto případech:

|

a) |

úvěrová instituce je institucí ve zbytkové části; |

|

b) |

úvěrová instituce v souladu s článkem 6 vykazuje v zastoupení skupiny, která je složena pouze z institucí ve zbytkové části. |

Článek 13

Ověřování a nucené shromažďování

Národní centrální banky vykonávají právo ověřovat nebo nuceně shromažďovat informace, které jsou zpravodajské jednotky povinny poskytovat podle tohoto nařízení, aniž je tím dotčeno právo ECB vykonávat toto právo sama. Národní centrální banky vykonávají toto právo zejména tehdy, jestliže některá instituce, která je součástí skutečného souboru zpravodajských jednotek, neplní minimální standardy pro přenos, přesnost, pojmovou shodu a opravy stanovené v příloze IV.

Článek 14

První vykazování

1. První vykazování měsíčních statistických informací podle čl. 5 odst. 1 a 2 započne údaji za leden 2022.

2. První vykazování čtvrtletních statistických informací podle čl. 5 odst. 1 a 2 započne údaji za první čtvrtletí 2022.

Článek 15

Zjednodušený postup provádění změn

S přihlédnutím ke stanovisku Výboru pro statistiku provede Výkonná rada ECB jakékoli nezbytné technické změny příloh, pokud tyto změny nemění základní koncepční rámec ani neovlivňují zpravodajské zatížení zpravodajských jednotek v členských státech. Výkonná rada informuje o všech těchto změnách bez zbytečného odkladu Radu guvernérů.

Článek 16

Zrušení

1. Nařízení (EU) č. 1071/2013 (ECB/2013/33) se zrušuje s účinkem od 26. června 2021.

2. Odkazy na zrušené nařízení se považují za odkazy na toto nařízení v souladu se srovnávací tabulkou obsaženou v příloze VI.

Článek 17

Přechodná ustanovení

1. Měnové finanční instituce ve smyslu čl. 2 odst. 1 uplatňují ustanovení nařízení (EU) č. 1071/2013 (ECB/2013/33) od 26. června 2021 do 1. února 2022.

2. Úvěrové instituce, které nejsou měnovými finančními institucemi, ve smyslu čl. 2 odst. 4 uplatňují zpravodajskou povinnost, která se vztahuje na měnové finanční instituce a která je vymezena v nařízení (EU) č. 1071/2013 (ECB/2013/33) od 26. června 2021 do 1. února 2022 s výjimkou zpravodajské povinnosti vymezené v článku 6 uvedeného nařízení. S výjimkou statistických informací, které jsou uvedeny v příloze III a které jsou nezbytné k výpočtu základu pro stanovení minimálních rezerv úvěrových institucí v souladu s článkem 5 nařízení (EU) 2021/378 (ECB/2021/1), mohou národní centrální banky určit datum, kdy mají úvěrové instituce, které nejsou měnovými finančními institucemi, vykazovat informace v souladu s tímto odstavcem. Tímto datem může být nejpozději 31. březen 2022.

3. Národní centrální banky mohou úvěrovým institucím, které nejsou měnovými finančními institucemi, udělit výjimky ze statistické zpravodajské povinnosti ve smyslu odstavce 1, pokud zůstatky celkových aktiv zpravodajské jednotky nepřesahují 350 milionů EUR.

Pokud národní centrální banky udělí výjimky podle prvního pododstavce, shromažďují alespoň statistické informace, které jsou uvedeny v příloze III a které jsou nezbytné k výpočtu základu pro stanovení minimálních rezerv úvěrových institucí v souladu s článkem 5 nařízení (EU) 2021/378 (ECB/2021/1).

4. Pro účely odstavců 1 a 2 nemusí zpravodajské jednotky vykazovat členění úvěrů podle zajištění nemovitostmi ve smyslu oddílu 1 v části 3 přílohy I nařízení (EU) č. 1071/2013 (ECB/2013/33).

5. Do 28. února 2022 vykazují zpravodajské jednotky určité položky rozvahy nadále čtvrtletně v souladu s čl. 5 odst. 1 třetí větou nařízení (EU) č. 1071/2013 (ECB/2013/33) a jak je uvedeno v příloze I uvedeného nařízení.

6. Pokud zpravodajské jednotky uvedené v odstavcích 1 a 2 vykazují závazky vůči úvěrovým institucím s povinností minimálních rezerv podle nařízení (EU) 2021/378 (ECB/2021/1), v období od 26. června 2021 do 1. února 2022 zahrnou do tohoto vykazování své závazky vůči úvěrovým institucím, které nejsou měnovými finančními institucemi.

Článek 18

Závěrečné ustanovení

Toto nařízení vstupuje v platnost pátým dnem po vyhlášení v Úředním věstníku Evropské unie. Použije se ode dne 26. června 2021.

Články 5, 8 a 9 se použijí od 1. února 2022.

Toto nařízení je závazné v celém rozsahu a přímo použitelné v členských státech v souladu se Smlouvami.

Ve Frankfurtu nad Mohanem dne 22. ledna 2021.

Za Radu guvernérů ECB

Prezidentka ECB

Christine LAGARDE

(1) Úř. věst. L 318, 27.11.1998, s. 8.

(2) Úř. věst. L 318, 27.11.1998, s. 1.

(3) Nařízení Evropské centrální banky (EU) č. 1071/2013 ze dne 24. září 2013 o rozvaze sektoru měnových finančních institucí (přepracované znění) (ECB/2013/33) (Úř. věst. L 297, 7.11.2013, s. 1).

(4) Nařízení Evropské centrální banky (ES) č. 1745/2003 ze dne 12. září 2003 o uplatňování minimálních rezerv (ECB/2003/9) (Úř. věst. L 250, 2.10.2003, s. 10). Nedávné změny nařízení Evropské centrální banky (ES) č. 1745/2003 (ECB/2003/9) jsou obsaženy v přepracovaném znění uvedeného nařízení, tj. nařízení Evropského parlamentu a Rady (EU) 2021/378 ze dne 22. ledna 2021 o uplatňování povinnosti minimálních rezerv (ECB/2021/1) (viz strana 1 v tomto čísle Úředního věstníku).

(5) Nařízení Evropského parlamentu a Rady (EU) 2017/1131 ze dne 14. června 2017 o fondech peněžního trhu (Úř. věst. L 169, 30.6.2017, s. 8).

(6) Nařízení Evropského parlamentu a Rady (EU) 2019/2033 ze dne 27. listopadu 2019 o obezřetnostních požadavcích na investiční podniky a o změně nařízení (EU) č. 1093/2010, (EU) č. 575/2013, (EU) č. 600/2014 a (EU) č. 806/2014 (Úř. věst. L 314, 5.12.2019, s. 1).

(7) Nařízení Evropského parlamentu a Rady (EU) č. 575/2013 ze dne 26. června 2013 o obezřetnostních požadavcích na úvěrové instituce a investiční podniky a o změně nařízení (EU) č. 648/2012 (Úř. věst. L 176, 27.6.2013, s. 1).

(8) Nařízení Evropského parlamentu a Rady (EU) 2021/378 ze dne 22. ledna 2021 o uplatňování povinnosti minimálních rezerv (ECB/2021/1) (viz strana 1 v tomto čísle Úředního věstníku).

(9) Obecné zásady Evropské centrální banky ECB/2014/15 ze dne 4. dubna 2014 o měnové a finanční statistice (Úř. věst. L 340, 26.11.2014, s. 1).

(10) Směrnice Evropského parlamentu a Rady 2013/36/EU ze dne 26. června 2013 o přístupu k činnosti úvěrových institucí a o obezřetnostním dohledu nad úvěrovými institucemi a investičními podniky, o změně směrnice 2002/87/ES a zrušení směrnic 2006/48/ES a 2006/49/ES (Úř. věst. L 176, 27.6.2013, s. 338).

(11) Nařízení Evropského parlamentu a Rady (EU) č. 549/2013 ze dne 21. května 2013 o Evropském systému národních a regionálních účtů v Evropské unii (Úř. věst. L 174, 26.6.2013, s. 1).

(12) Nařízení Evropské centrální banky (EU) č. 1075/2013 ze dne 18. října 2013 o statistice aktiv a pasiv účelových finančních společností zapojených do sekuritizačních transakcí (ECB/2013/40) (Úř. věst. L 297, 7.11.2013, s. 107).

(13) Nařízení Evropského parlamentu a Rady (EU) 2017/2402 ze dne 12. prosince 2017, kterým se stanoví obecný rámec pro sekuritizaci a vytváří se zvláštní rámec pro jednoduchou, transparentní a standardizovanou sekuritizaci a kterým se mění směrnice 2009/65/ES, 2009/138/ES, 2011/61/EU a nařízení (ES) č. 1060/2009 a (EU) č. 648/2012(Úř. věst. L 347, 28.12.2017, s. 35).

(14) Směrnice Evropského parlamentu a Rady 2009/110/ES ze dne 16. září 2009 o přístupu k činnosti institucí elektronických peněz, o jejím výkonu a o obezřetnostním dohledu nad touto činností, o změně směrnic 2005/60/ES a 2006/48/ES a o zrušení směrnice 2000/46/ES (Úř. věst. L 267, 10.10.2009, s. 7).

(15) Obecné zásady Evropské centrální banky (EU) 2018/876 ze dne 1. června 2018 o rejstříku údajů o institucích a přidružených osobách (ECB/2018/16) (Úř. věst. L 154, 18.6.2018, s. 3).

(16) Směrnice Rady 86/635/EHS ze dne 8. prosince 1986 o ročních účetních závěrkách a konsolidovaných účetních závěrkách bank a ostatních finančních institucí (Úř. věst. L 372, 31.12.1986, s. 1).

(17) Nařízení Evropské centrální banky (EU) č. 1073/2013 ze dne 18. října 2013 o statistice aktiv a pasiv investičních fondů (ECB/2013/38) (Úř. věst. L 297, 7.11.2013, s. 73).

PŘÍLOHA I

STATISTICKÁ ZPRAVODAJSKÁ POVINNOST

ČÁST 1

Identifikace některých měnových finančních institucí na základě zásady nahraditelnosti vkladů

|

1.1. |

Finanční instituce jiné než úvěrové instituce, které vydávají finanční nástroje, jež jsou považovány za prostředky velmi podobné vkladům, jsou klasifikovány jako měnové finanční instituce, pokud splňují definici měnové finanční instituce v ostatních ohledech. Klasifikace je založena na kritériu nahraditelnosti vkladů (tj. zda jsou pasiva klasifikována jako vklady), která je určena jejich likviditou, jež v sobě spojuje rysy převoditelnosti, směnitelnosti, jistoty a snadné obchodovatelnosti, a případně i podmínkami emise.

Tato kritéria nahraditelnosti vkladů se používají též s cílem určit, zda by pasiva měla být klasifikována jako vklady, ledaže je pro tato pasiva dána zvláštní kategorie. |

|

1.2. |

Pro účely stanovení nahraditelnosti vkladů, jakož i klasifikace pasiv jako vkladů:

|

|

1.3. |

Akcie/podílové listy emitované subjekty kolektivního investování, které působí pouze jako programy spoření zaměstnanců, jež umožňují investorům odkoupit jejich investice pouze za omezujících podmínek odkupu, které nejsou spojeny s vývojem trhu, se nepovažují za prostředky velmi podobné vkladům. |

Část 2

Rozvaha (měsíční zůstatky)

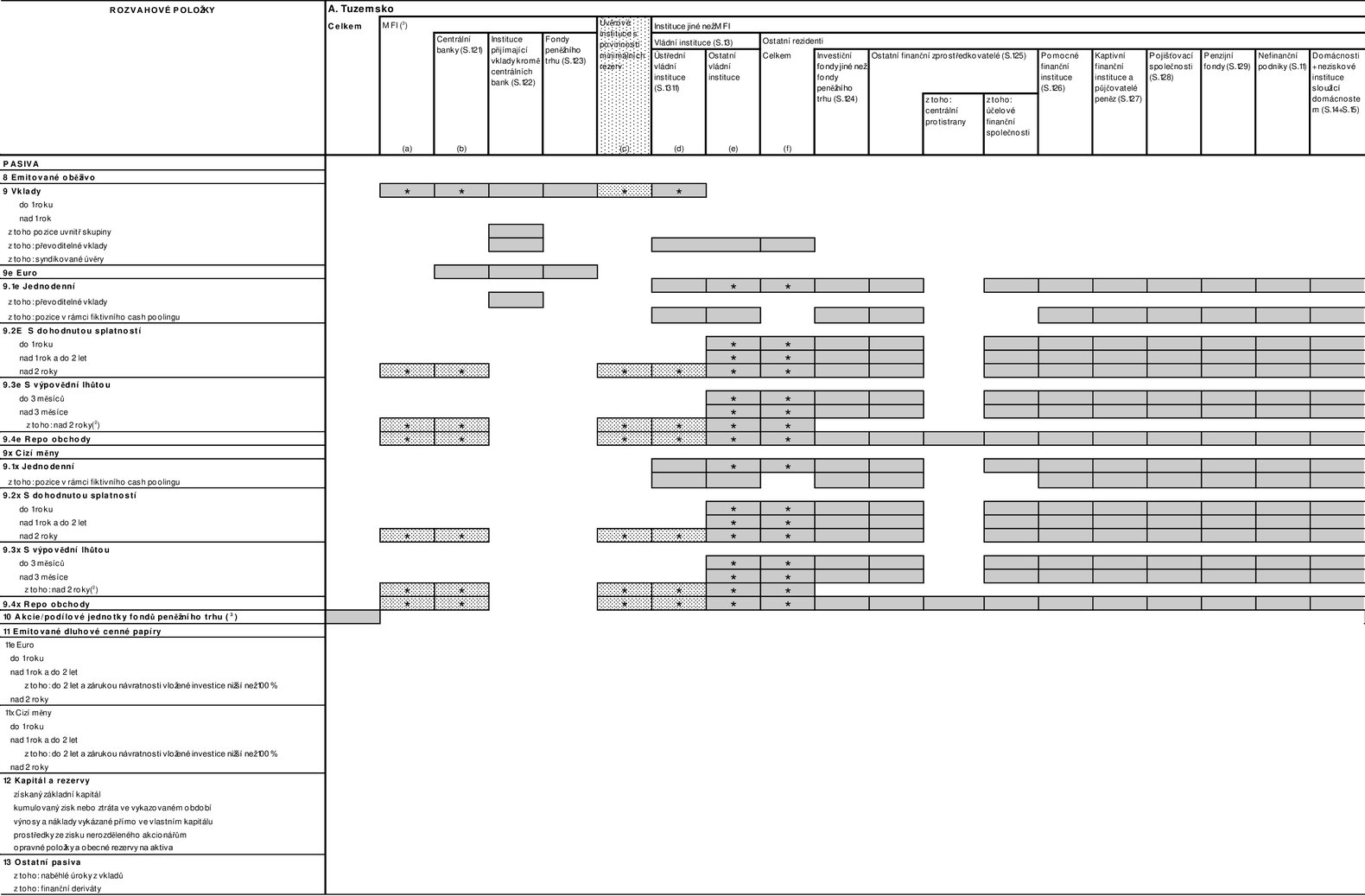

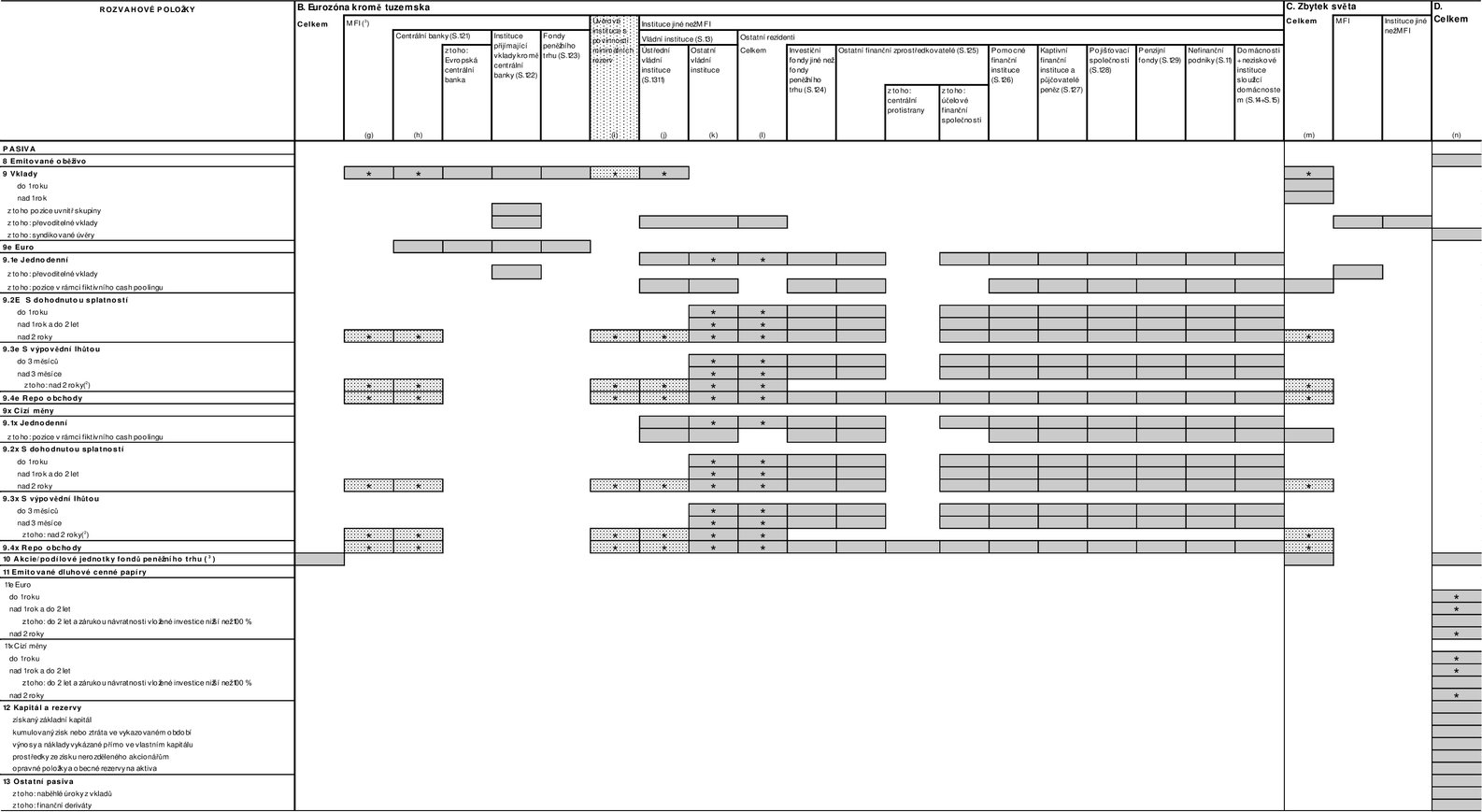

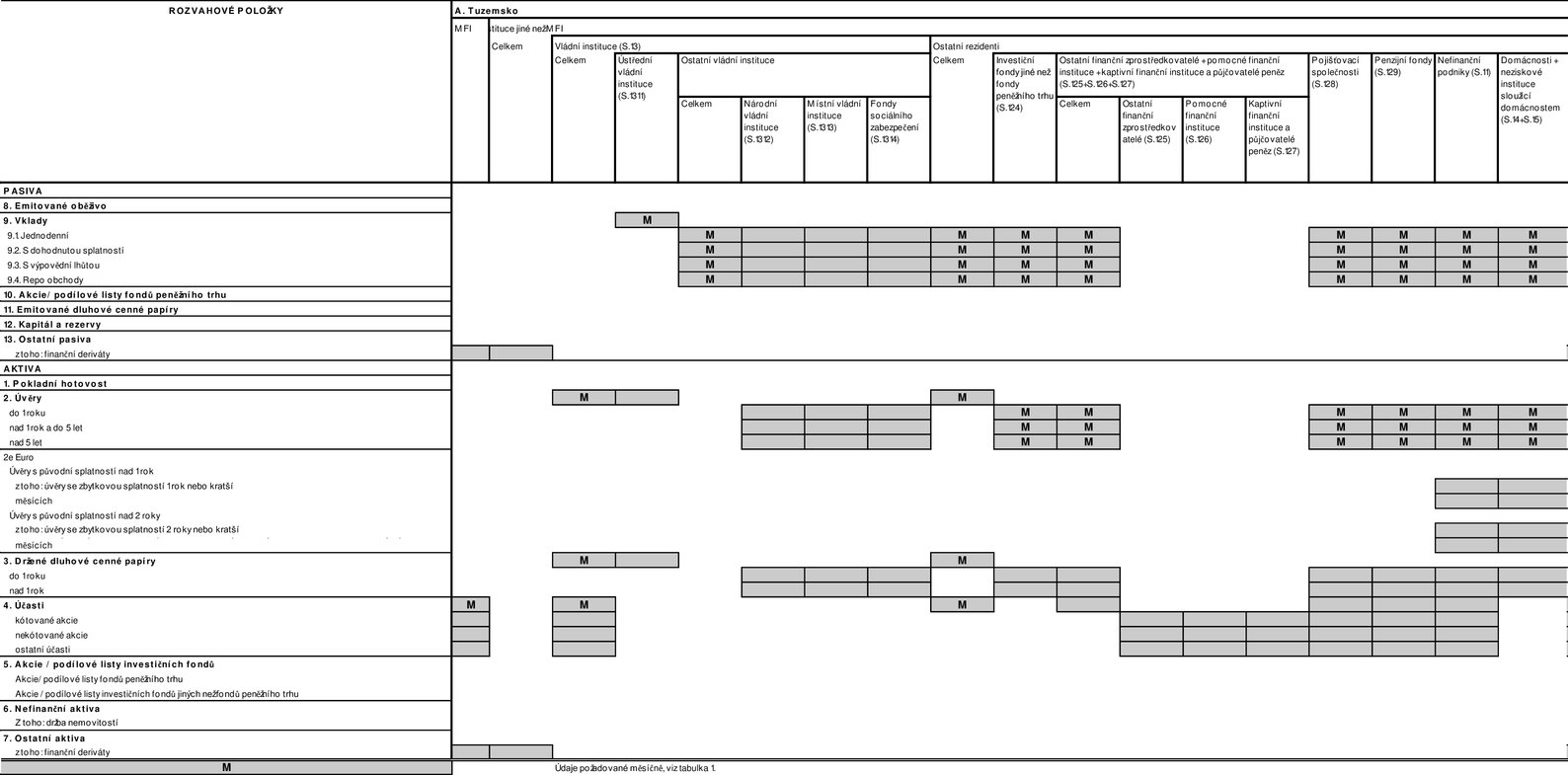

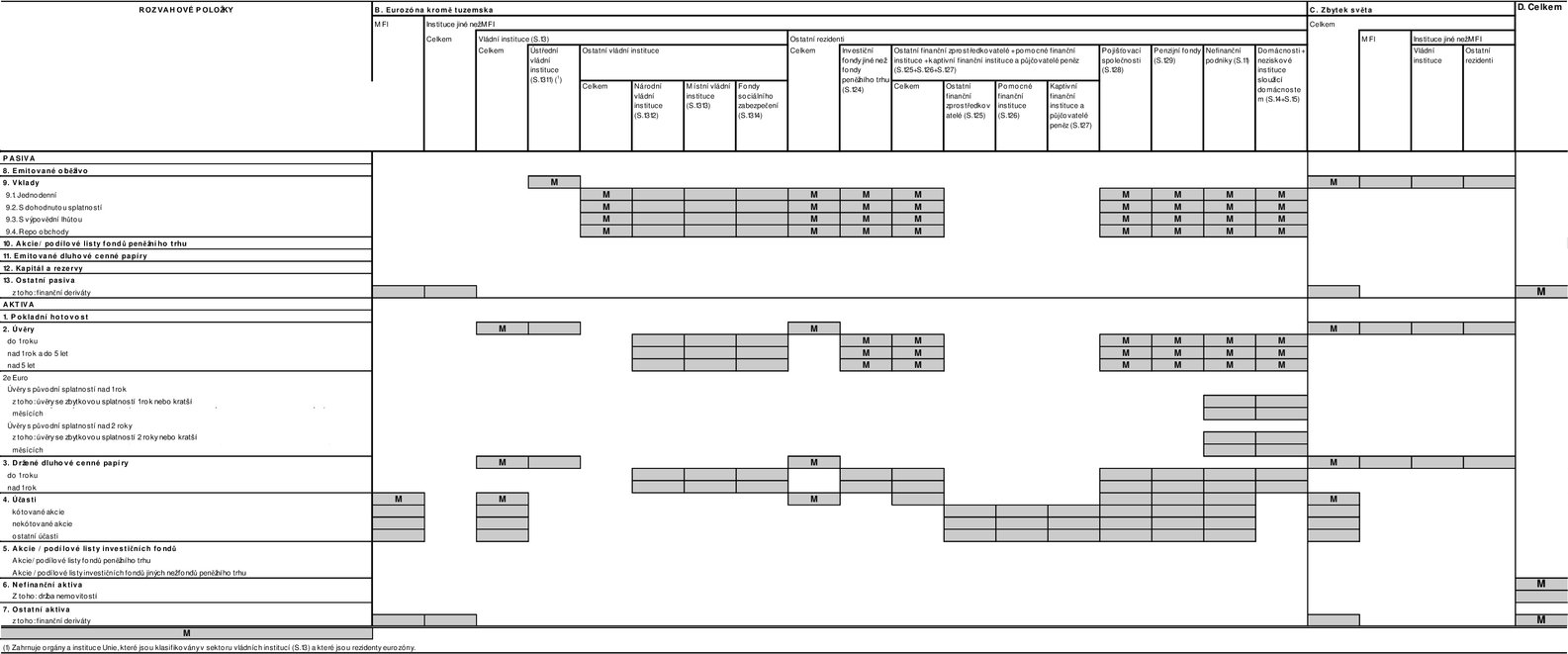

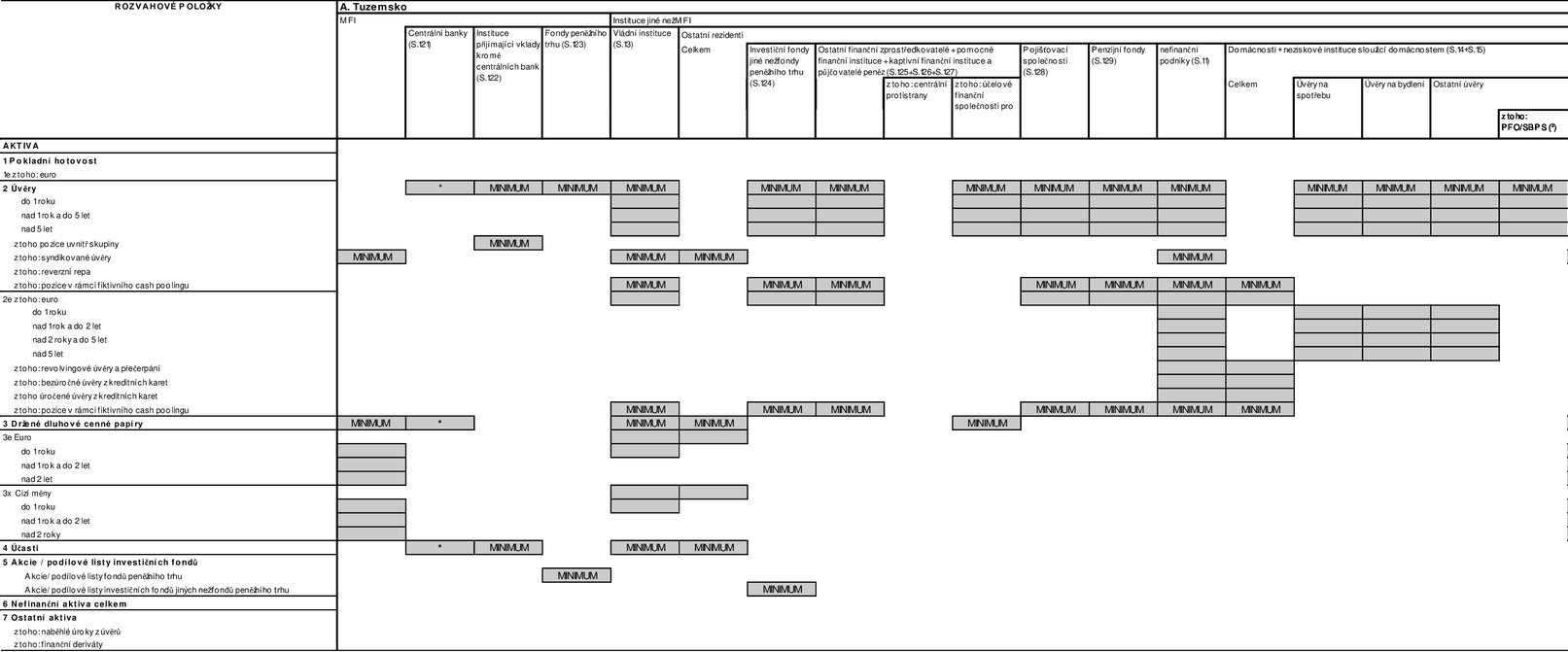

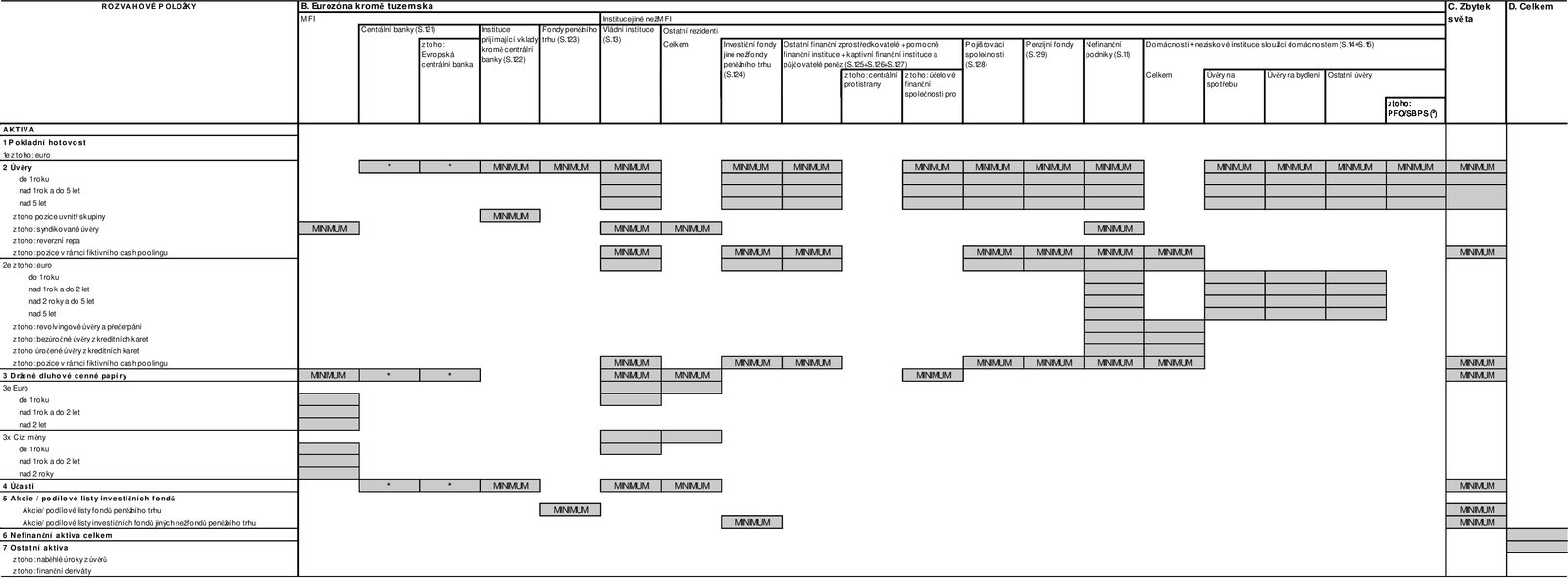

K sestavení měnových agregátů a protipoložek eurozóny požaduje ECB údaje uvedené v tabulce 1. Pro účely systému minimálních rezerv ECB se vyžadují další údaje. Měsíčně jsou vyžadovány tyto údaje:

1. Kategorie nástrojů

a) Pasiva

Příslušnými kategoriemi nástrojů jsou: emitované oběživo, vklady, emitované akcie/podílové listy fondů peněžního trhu, emitované dluhové cenné papíry, kapitál a rezervy a ostatní pasiva. Za účelem rozlišení měnových pasiv a pasiv jiné než měnové povahy se vklady dále člení na jednodenní vklady, vklady s dohodnutou splatností, vklady s výpovědní lhůtou a dohody o zpětném odkupu (repo obchody). Viz definice v příloze II.

b) Aktiva

Příslušnými kategoriemi nástrojů jsou: pokladní hotovost, úvěry, držené dluhové cenné papíry, účasti, akcie investičního fondu, nefinanční aktiva a ostatní aktiva. Viz definice v příloze II.

2. Členění podle splatnosti

Členění podle původní lhůty splatnosti nahrazuje podrobné členění podle nástrojů tam, kde finanční nástroje nejsou mezi jednotlivými trhy plně srovnatelné.

a) Pasiva

Hraniční body pásem splatnosti nebo výpovědních lhůt jsou: u vkladů s dohodnutou splatností jeden a dva roky původní splatnosti a u vkladů s výpovědní lhůtou tři měsíce a dva roky výpovědní lhůty. Repo obchody se nečlení podle splatnosti, neboť jde většinou o krátkodobé nástroje (obvykle méně než tři měsíce od vydání). Dluhové cenné papíry emitované měnovými finančními institucemi se dělí do skupin podle splatnosti s hranicemi jeden a dva roky. Členění podle splatnosti se nevyžaduje u akcií/podílových listů emitovaných fondy peněžního trhu.

b) Aktiva

Hraniční body pásem splatnosti jsou: jeden rok a pět let v případě úvěrů rezidentům eurozóny (jiným než měnovým finančním institucím) podle subsektorů a dále v případě úvěrů domácnostem podle účelu, s dodatečným hraničním bodem dva roky v případě úvěrů (denominovaných v eurech) nefinančním podnikům eurozóny a domácnostem podle účelu; jeden a dva roky v případě držby dluhových cenných papírů vydaných měnovými finančními institucemi, které se nacházejí v eurozóně.

3. Členění podle účelu a oddělené sledování úvěrů podnikatelům (fyzickým osobám)/společenstvím bez právní subjektivity

Úvěry poskytnuté domácnostem a neziskovým organizacím sloužícím domácnostem se dělí podle účelu, pro který byl úvěr poskytnut (úvěry na spotřebu, úvěry na bydlení, ostatní úvěry). V rámci kategorie „ostatní úvěry“ se úvěry poskytnuté podnikatelům (fyzickým osobám)/společenstvím bez právní subjektivity sledují odděleně.

4. Členění podle měny

U položek rozvahy, které mohou být použity při výpočtu měnových agregátů, musí být zůstatky v eurech sledovány odděleně, aby ECB měla možnost definovat měnové agregáty na základě zůstatků vyjádřených ve všech měnách celkem nebo pouze v eurech.

5. Členění podle sektoru a rezidentské příslušnosti protistran

|

5.1. |

Sestavování měnových agregátů a protipoložek eurozóny vyžaduje identifikaci protistran, které se nacházejí na území eurozóny a které tvoří sektor držby peněz. Pro tento účel se protistrany, které nejsou měnovými finančními institucemi, člení v souladu s přepracovaným Evropským systémem účtů (dále jen „ESA 2010“) stanoveným nařízením (EU) č. 549/2013 (viz část 3 přílohy II) na vládní instituce (S.13) (kde se ústřední vládní instituce (S.1311) vykazují odděleně v celkových závazcích z vkladů) a ostatní rezidenty. Aby bylo možné vypočítat měsíční sektorové členění měnových agregátů a úvěrových protipoložek, člení se sektory ostatních rezidentů dále na tyto subsektory: nefinanční podniky (S.11), domácnosti + neziskové organizace sloužící domácnostem (S.14 + S.15), pojišťovací společnosti (S.128), penzijní fondy (S.129), investiční fondy jiné než fondy peněžního trhu (S.124), ostatní finanční zprostředkovatelé (S.125), pomocné finanční instituce (S.126) a kaptivní finanční instituce a půjčovatelé peněz (S.127). Pro účely vykazování některých rozvahových položek, jako jsou úvěry a dluhové cenné papíry, se poslední tři sektory slučují (S.125 + S.126 + S.127). V rámci sektoru ostatních finančních zprostředkovatelů (S.125) se uplatňuje dodatečné dělení na protistrany, které jsou účelovými finančními společnostmi pro sekuritizaci, a centrální clearingové protistrany. Pokud jde o podnikatele (fyzické osoby)/společenství bez právní subjektivity, viz oddíl 3.

Pro účely systému minimálních rezerv ECB se v tabulce 1 u ústředních vládních institucí rozlišuje mezi celkovými vklady a kategoriemi vkladů „vklady s dohodnutou splatností nad dva roky“, „vklady s výpovědní lhůtou delší než dva roky“ a „repo obchody“. Pro výpočet základu pro stanovení minimálních rezerv se dále shromažďují informace týkající se závazků vůči ostatním úvěrovým institucím s povinností minimálních rezerv, jak je uvedeno v části 1 přílohy III. |

|

5.2. |

Protistrany, které jsou měnovými finančními institucemi, se dělí na centrální banky (S.121) se samostatnou identifikací ECB, instituce přijímající vklady kromě centrálních bank (S.122) a fondy peněžního trhu (S.123). Díky tomu lze lépe chápat úvěrovou a finanční politiku v bankovním sektoru a lépe sledovat mezibankovní činnosti. |

|

5.3. |

Pokud jde o pozice uvnitř skupiny, uplatňuje se v zájmu možnosti identifikace vzájemného propojení mezi subjekty, které patří do téže skupiny (v tuzemsku a v jiných členských státech eurozóny), dodatečné dělení na úvěrové a vkladové pozice a na transakce zpravodajských jednotek s institucemi přijímajícími vklady kromě centrálních bank (S.122). |

|

5.4. |

Pokud jde o držené dluhové cenné papíry s původní splatností do jednoho roku, dělené podle měny, uplatňuje se v zájmu lepšího přehledu o vzájemném propojení mezi státy a bankami dodatečné dělení pro vládní instituce (S.13). |

|

5.5. |

Některé vklady/úvěry vznikající z rep/reverzních rep nebo obdobných operací mohou souviset s transakcemi s centrálními protistranami. Centrální protistrana je subjekt, který se v souladu s právními předpisy vloží mezi protistrany smluv obchodovaných na finančních trzích a stane se tak kupujícím pro každého prodávajícího a prodávajícím pro každého kupujícího. V souladu s čl. 8 odst. 2 musí být tyto obchody vykazovány v rámci vkladů a úvěrů bez ohledu na zacházení, které se uplatňuje pro jiné účely vykazování. Vzhledem k tomu, že tyto transakce jsou často náhradou za dvoustranné obchody mezi měnovými finančními institucemi, uplatňuje se dodatečné dělení pro repa a reverzní repa, kterých se účastní centrální protistrany, které jsou klasifikovány jako ostatní finanční zprostředkovatelé (S.125). |

|

5.6. |

Protistrany nacházející se v tuzemsku a v eurozóně s výjimkou tuzemska se ve všech statistických klasifikacích identifikují odděleně. Protistrany nacházející se v členských státech se rozlišují podle svého tuzemského sektoru nebo podle klasifikace institucí v souladu se seznamy, které vede ECB pro statistické účely, příručkou ECB k rozvahové statistice měnových finančních institucí a s ESA 2010. Instituce EU, které jsou rezidenty eurozóny, avšak nejsou rezidenty některého členského státu (například ECB), se vykazují jako protistrany z „eurozóny kromě tuzemska“. Protistrany, které se nacházejí mimo členské státy, se klasifikují v souladu se systémem národních účtů (dále jen systém „SNA 2008“). |

|

5.7. |

V případě akcií/podílových listů fondů peněžního trhu vydaných měnovými finančními institucemi členských států eurozóny vykazují zpravodajské jednotky alespoň údaje o rezidentské příslušnosti držitelů v členění na tuzemsko/eurozónu s výjimkou tuzemska/zbytek světa, které umožní vyloučit akcie/podílové listy držené nerezidenty eurozóny. Národní centrální banky rovněž mohou nezbytné statistické informace odvodit z údajů, které byly shromážděny na základě nařízení (EU) č. 1011/2012 (ECB/2012/24), a to v rozsahu, ve kterém tyto údaje splňují požadavek včasnosti podle článku 7 tohoto nařízení a minimální standardy uvedené v příloze IV.

|

6. Členění kapitálu a rezerv

Toto členění se vyžaduje pro poskytování informací o účetních složkách kapitálu a rezerv a s cílem sledovat interakci této položky s ostatním vývojem v rozvaze.

7. Identifikace rozvahových pozic pro deriváty a naběhlý úrok z úvěrů a vkladů v rámci ostatních aktiv a ostatních pasiv.

Toto členění se vyžaduje pro zvýšení souladu mezi statistikami.

8. Držba cenných papírů na vlastní účet

Tabulka 1 vyžaduje informace o dluhových cenných papírech a účastech, které měnové finanční instituce drží na vlastní účet a které jsou vyloučeny z aktiv a pasiv v souladu s čl. 8 odst. 4.

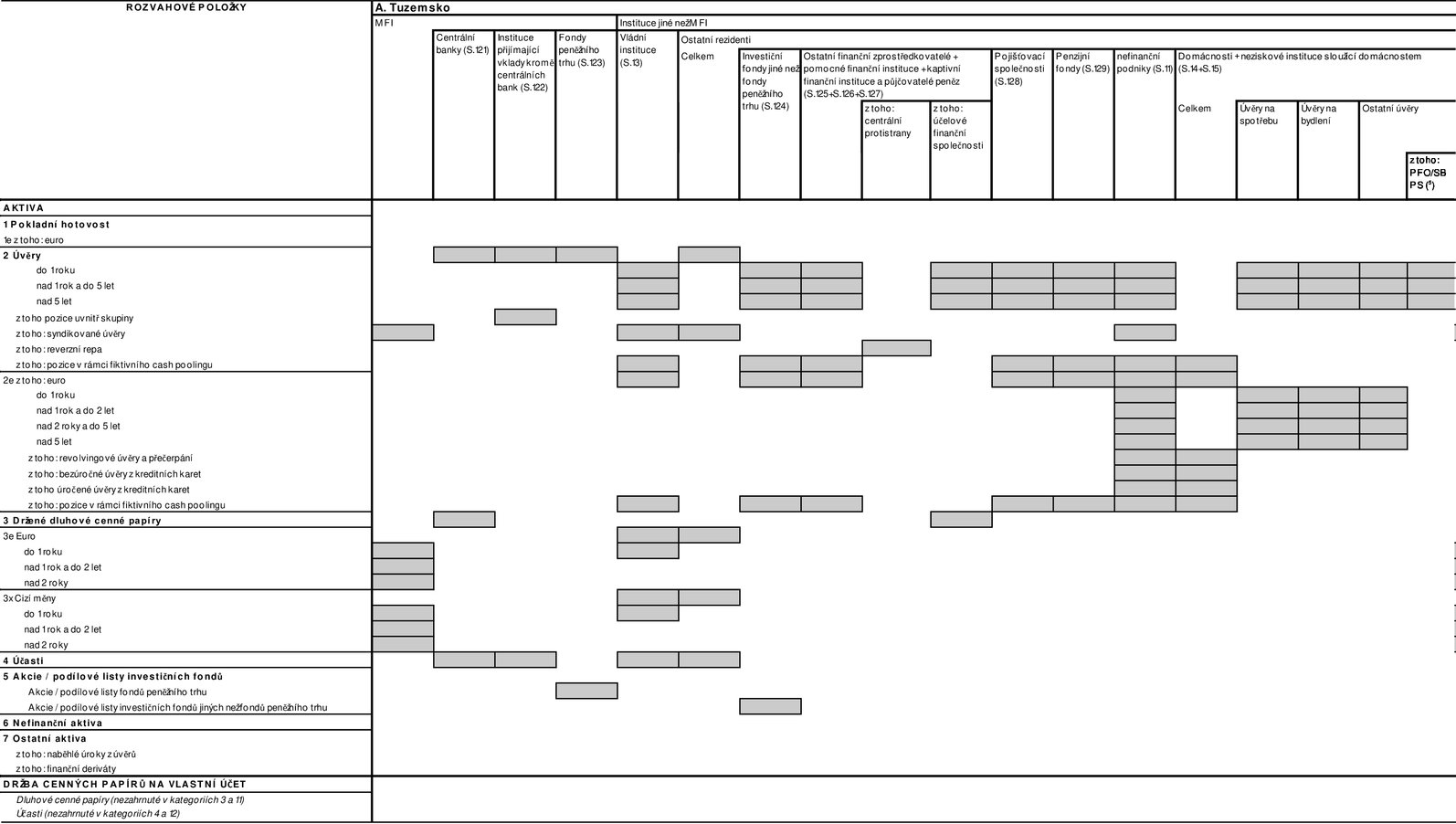

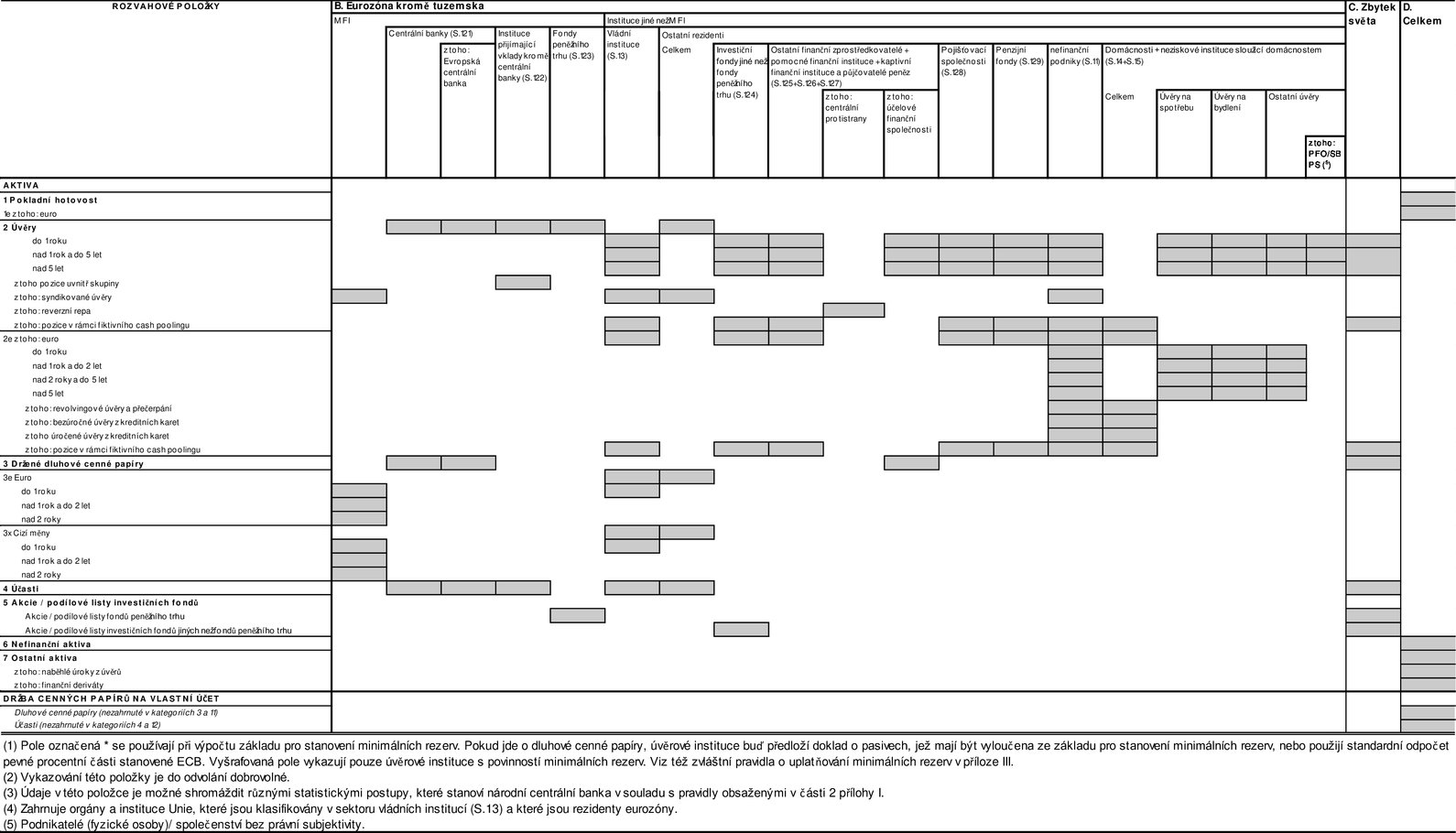

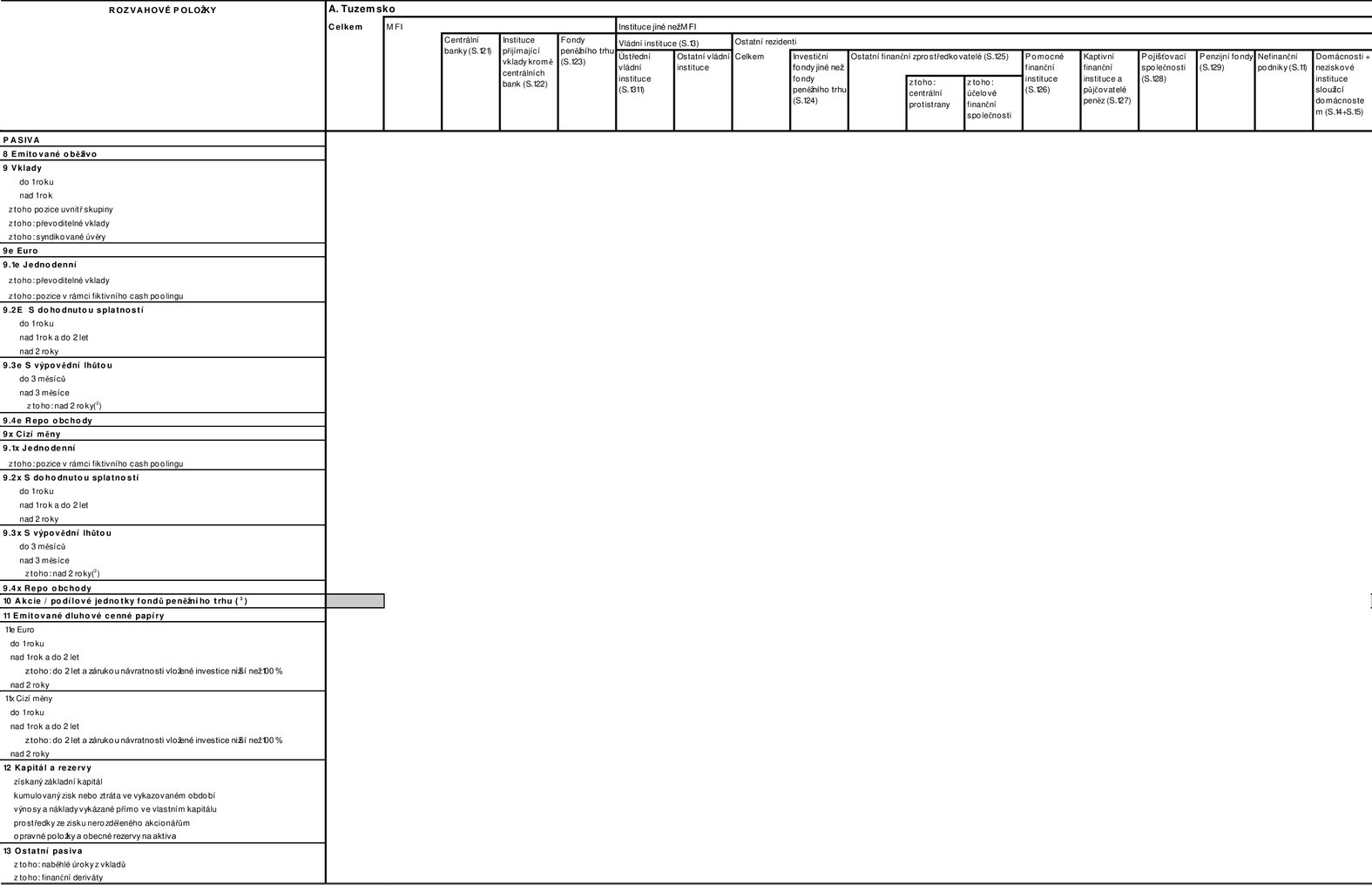

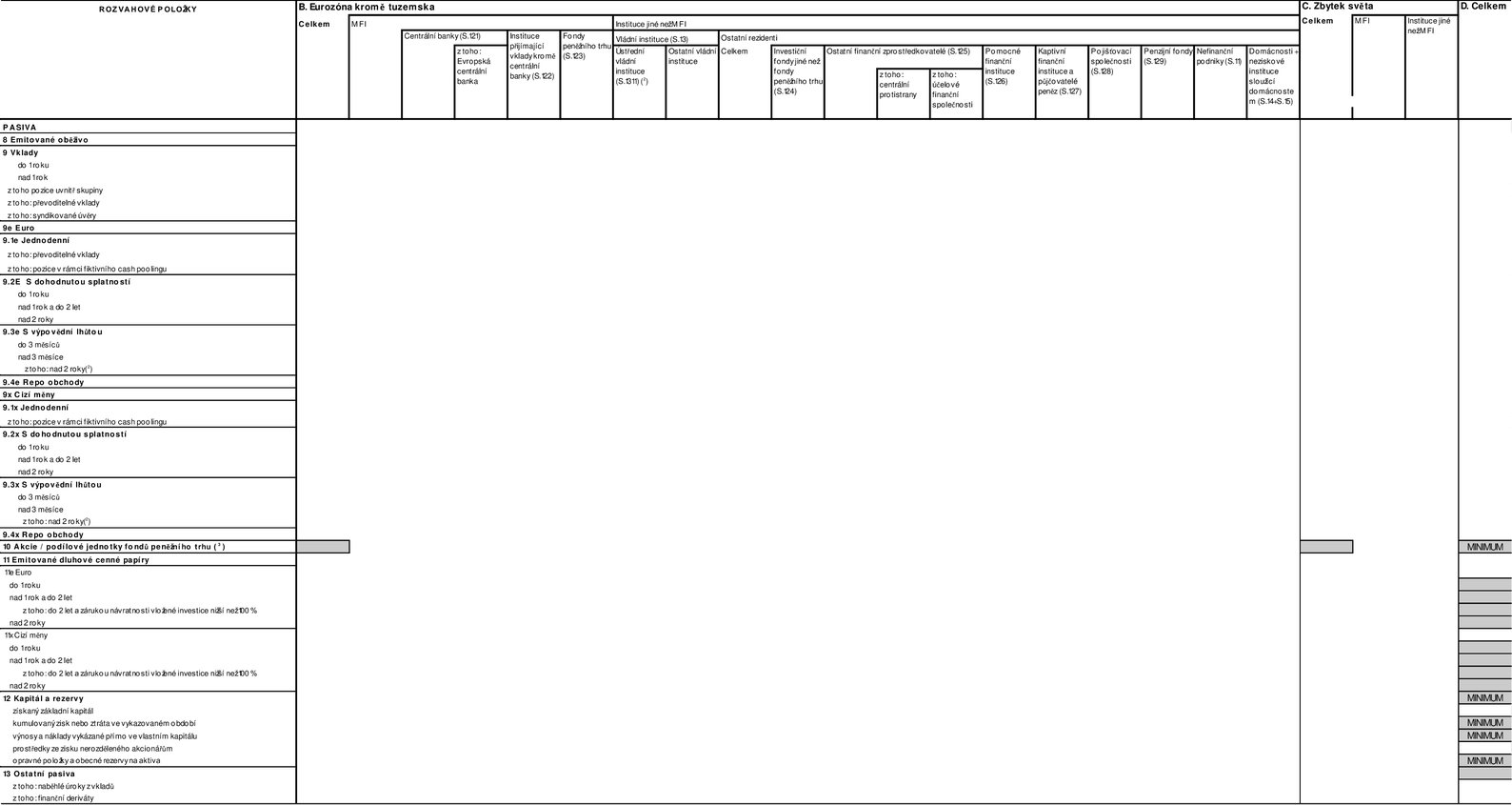

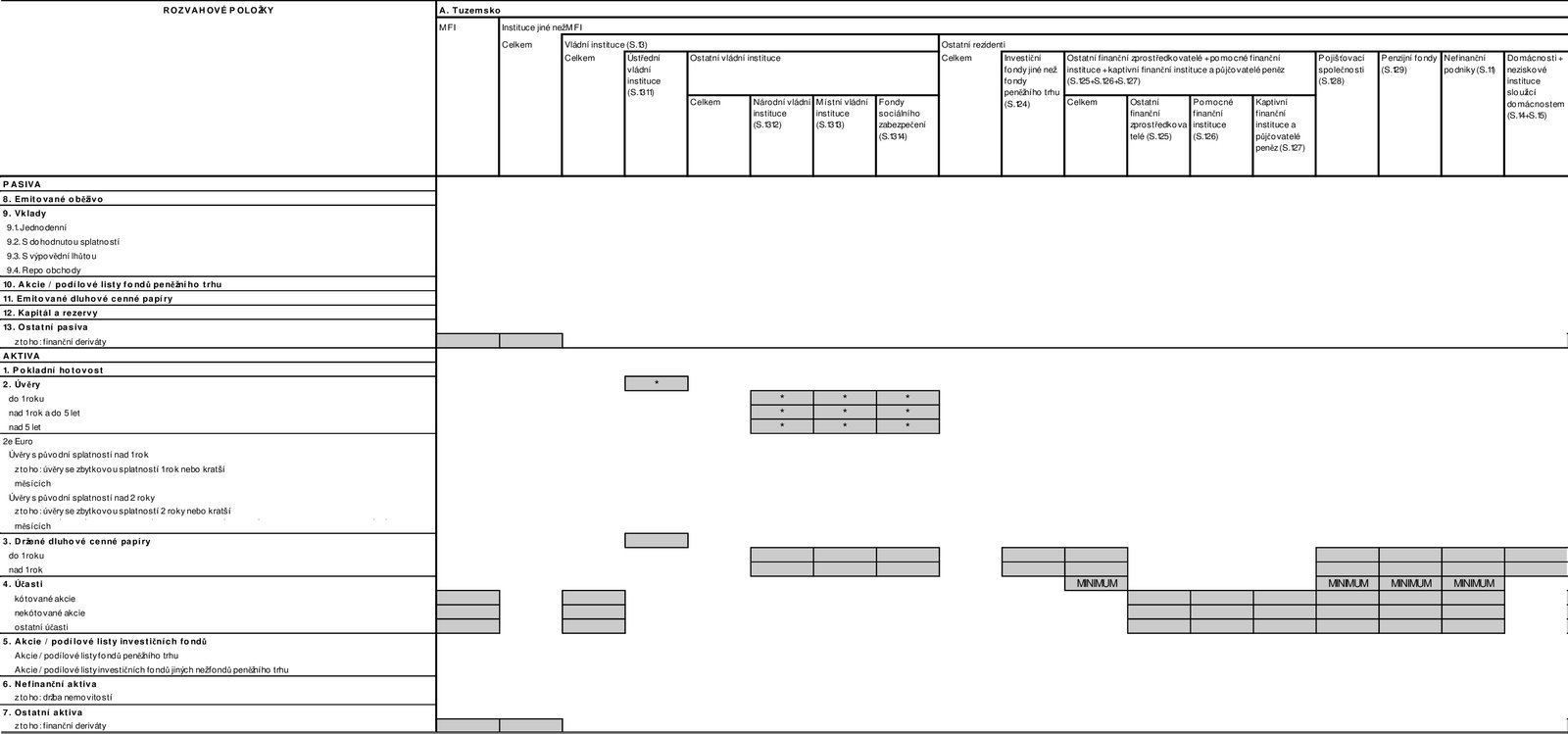

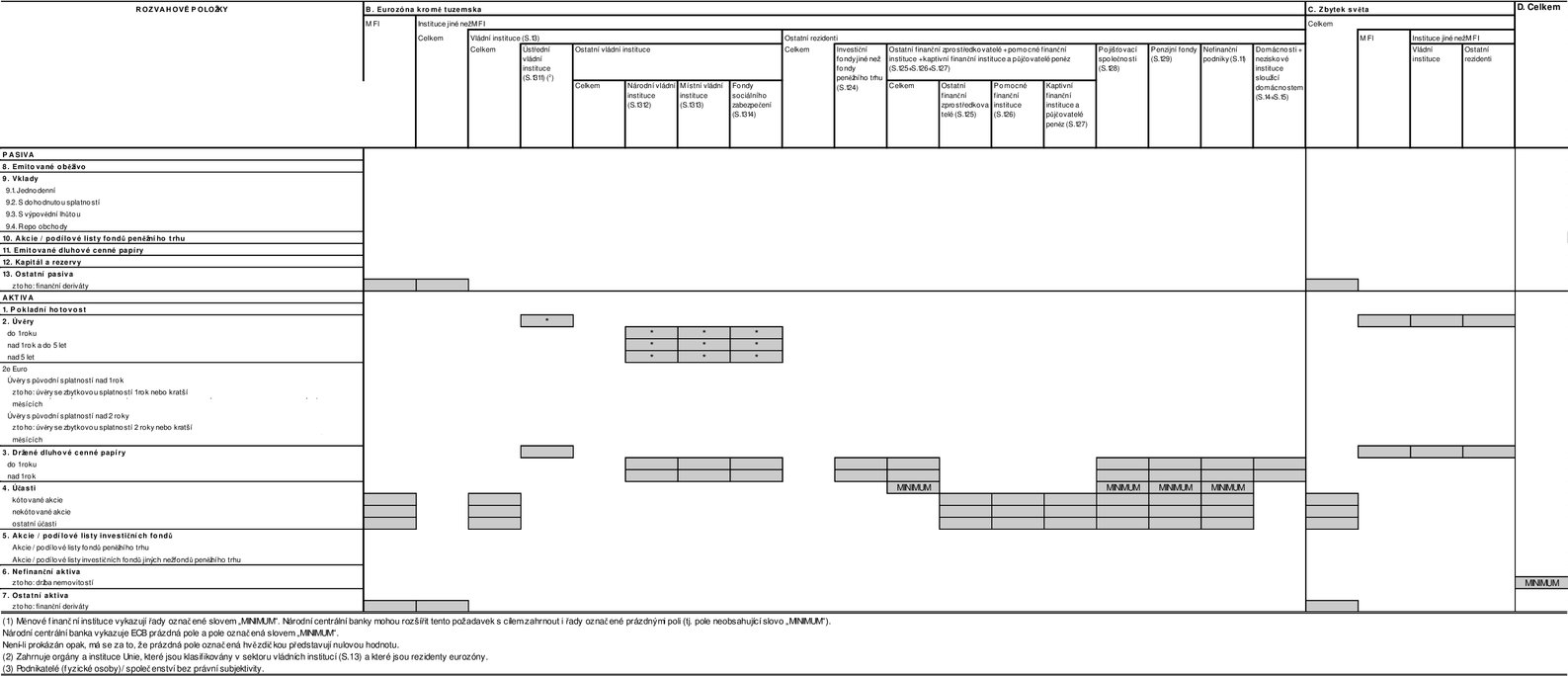

ČÁST 3

Rozvaha (čtvrtletní zůstatky)

Pro další analýzu měnového vývoje nebo k dalším statistickým účelům ECB požaduje ve vztahu ke klíčovým položkám:

|

1. |

Členění úvěrů poskytnutých jiným než měnovým finančním institucím eurozóny podle subsektorů a splatnosti (viz tabulka 2). Toto členění se vyžaduje, aby bylo možné sledovat úplnou strukturu subsektorů a splatností celkového úvěrového financování (úvěry a cenné papíry) ve vztahu k sektoru držby peněz. U úvěrů nefinančním podnikům a domácnostem, které jsou denominovány v eurech, s původní splatností nad jeden rok a s původní splatností nad dva roky, se vyžadují další položky („z toho“) pro některé zbytkové doby splatnosti a některá období pro nové nastavení úrokových sazeb (viz tabulka 2). Novým nastavením úrokové sazby se rozumí změna úrokové sazby úvěru, kterou předvídá stávající úvěrová smlouva. Úvěry podléhající novému nastavení úrokové sazby zahrnují mimo jiné úvěry, jejichž úroková sazba se pravidelně mění podle vývoje indexu (např. Euribor), úvěry, jejichž úroková sazba se mění průběžně (pohyblivé sazby), a úvěry, jejichž úrokovou sazbu může věřitel změnit podle vlastního uvážení. |

|

2. |

Členění vkladů vládních institucí (jiných než ústřední vládní instituce) členských států eurozóny podle subsektorů (viz tabulka 2). Toto členění se vyžaduje jako doplňující informace k měsíčnímu vykazování. |

|

3. |

Členění pozic vůči protistranám mimo eurozónu podle sektorů (viz tabulka 2). Tam, kde neplatí ESA 2010, se použije třídění sektorů podle systému SNA 2008. |

|

4. |

Identifikace nemovitostí v rámci nefinančních aktiv. Toto členění je požadováno pro účely poskytnutí dodatečných informací o nefinančních aktivech a pro sledování relativního významu držby nemovitostí ze strany bankovního sektoru. |

|

5. |

Identifikace rozvahových pozic pro deriváty s členěním podle sektoru v rámci ostatních aktiv a ostatních pasiv (viz tabulka 2). Toto členění se vyžaduje pro zvýšení souladu mezi statistikami a doplňuje měsíční vykazování. |

|

6. |

Členění držených účastí na kótované akcie, nekótované akcie a ostatní účasti (viz tabulka 2). Toto členění doplňuje měsíční vykazování tím, že poskytuje informace o tom, jak mohou být účasti obchodovány. |

|

7. |

Členění podle zemí a pozice vůči Evropské investiční bance, Evropskému mechanismu stability, Evropskému nástroji finanční stability a Jednotnému výboru pro řešení krizí (viz tabulka 3). Toto členění se vyžaduje pro analýzu dalšího měnového vývoje, k poskytnutí statistických informací o členských státech, které mohou přijmout euro, a ke kontrole kvality údajů. Členění podle zemí se poskytuje ve vztahu ke každému členskému státu. Pokud země přistoupí k Unii, vykazování tohoto členění za tento členský stát započne čtvrtletním referenčním obdobím, které zahrnuje datum tohoto přistoupení. Členění podle zemí se rovněž poskytuje ve vztahu k zemím, které vystupují nebo vystoupily z Unie, tj. jako samostatné členění v rámci „zbytku světa (kromě EU)“. |

|

8. |

Členění podle sektorů pro přeshraniční vklady institucí jiných než měnové finanční instituce v rámci eurozóny a přeshraniční úvěry těmto institucím poskytované v rámci eurozóny (viz tabulka 3). Toto členění se vyžaduje, aby bylo možné posoudit pozice zpravodajských jednotek v jednotlivých členských státech vůči protistranám, které jsou rezidenty ostatních členských států eurozóny. Pokud členský stát přijme euro, vykazování tohoto členění za tento členský stát započne čtvrtletním referenčním obdobím, které zahrnuje datum přijetí eura. |

|

9. |

Členění podle měn (viz tabulka 4). Členění podle měny se vyžaduje u úvěrů, pokud jde o národní měnu každého členského státu mimo eurozónu, a u vkladů, úvěrů a dluhových cenných papírů držených pro vybrané měny (GBP, USD, CHF a JPY). Toto členění se vyžaduje, aby bylo možné vypočíst transakce pro měnové agregáty a protipoložky upravené podle změn kurzů, pokud tyto agregáty zahrnují společně všechny měny. |

Tabulka 3

Čtvrtletní zůstatky (Členění podle zemí)

|

ROZVAHOVÉ POLOŽKY |

EU |

Zbytek světa (kromě EU) |

|||||

|

|

|||||||

|

|

Jiný členský stát eurozóny |

Členský stát mimo eurozónu |

Vybrané instituce EU (*1) |

|

z toho: Spojené království |

||

|

PASIVA |

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

od MFI |

|

|

|

|

|

||

|

od institucí jiných než MFI |

|

|

|

|

|

||

|

vládní instituce |

|

|

|

|

|

||

|

ostatní finanční zprostředkovatelé + pomocné finanční instituce + kaptivní finanční instituce a půjčovatelé peněz |

|

|

|

|

|

||

|

pojišťovací společnosti |

|

|

|

|

|

||

|

penzijní fondy |

|

|

|

|

|

||

|

investiční fondy jiné než fondy peněžního trhu |

|

|

|

|

|

||

|

nefinanční podniky |

|

|

|

|

|

||

|

domácnosti + neziskové instituce sloužící domácnostem |

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

AKTIVA |

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

pro MFI |

|

|

|

|

|

||

|

pro instituce jiné než MFI |

|

|

|

|

|

||

|

vládní instituce |

|

|

|

|

|

||

|

ostatní finanční zprostředkovatelé + pomocné finanční instituce + kaptivní finanční instituce a půjčovatelé peněz |

|

|

|

|

|

||

|

pojišťovací společnosti |

|

|

|

|

|

||

|

penzijní fondy |

|

|

|

|

|

||

|

investiční fondy jiné než fondy peněžního trhu |

|

|

|

|

|

||

|

nefinanční podniky |

|

|

|

|

|

||

|

domácnosti + neziskové instituce sloužící domácnostem |

|

|

|

|

|

||

|

|

|

|

|

|

||

|

do 1 roku |

|

|

|

|

|

||

|

nad 1 rok a do 2 let |

|

|

|

|

|

||

|

nad 2 roky |

|

|

|

|

|

||

|

emitované MFI |

|

|

|

|

|

||

|

do 1 roku |

|

|

|

|

|

||

|

nad 1 rok a do 2 let |

|

|

|

|

|

||

|

nad 2 roky |

|

|

|

|

|

||

|

emitované institucemi jinými než MFI |

|

|

|

|

|

||

|

z toho: vládní instituce |

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

Akcie/ podílové listy fondů peněžního trhu |

|

|

|

|

|

||

|

Akcie / podílové listy investičních fondů jiných než fondů peněžního trhu |

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

Tabulka 4

Čtvrtletní zůstatky (Členění podle měn)

|

ROZVAHOVÉ POLOŽKY |

Všechny měny dohromady |

Euro |

Měny EU jiné než euro |

Měny států mimo EU |

Vybrané měny |

||||||

|

|

|

|

Celkem |

Měna každého členského státu EU |

|

GBP |

USD |

JPY |

CHF |

||

|

PASIVA |

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

od MFI |

M |

M |

|

|

|

|

|

|

|

||

|

od institucí jiných než MFI |

M |

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

od MFI |

M |

M |

|

|

|

|

|

|

|

||

|

od institucí jiných než MFI |

M |

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

do 1 roku |

M |

|

|

|

|

|

|

|

|

||

|

nad 1 rok |

M |

|

|

|

|

|

|

|

|

||

|

od MFI |

Q |

|

|

|

|

|

|

|

|

||

|

od institucí jiných než MFI |

Q |

|

|

|

|

|

|

|

|

||

|

M |

M |

|

|

|

|

|

|

|

||

|

AKTIVA |

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

pro MFI |

M |

|

|

|

|

|

|

|

|

||

|

pro instituce jiné než MFI |

M |

M |

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

pro MFI |

M |

|

|

|

|

|

|

|

|

||

|

pro instituce jiné než MFI |

M |

M |

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

do 1 roku |

M |

|

|

|

|

|

|

|

|

||

|

nad 1 rok |

M |

|

|

|

|

|

|

|

|

||

|

pro MFI |

Q |

|

|

|

|

|

|

|

|

||

|

pro instituce jiné než MFI |

Q |

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

emitované MFI |

M |

M |

|

|

|

|

|

|

|

||

|

emitované institucemi jinými než MFI |

M |

M |

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

emitované MFI |

M |

M |

|

|

|

|

|

|

|

||

|

emitované institucemi jinými než MFI |

M |

M |

|

|

|

|

|

|

|

||

|

|

|

|

|

|

|

|

|

|

||

|

emitované MFI |

Q |

|

|

|

|

|

|

|

|

||

|

emitované institucemi jinými než MFI |

Q |

|

|

|

|

|

|

|

|

||

|

|

|

||||||||||

|

M |

Údaje požadované měsíčně, viz tabulka 1. |

||||||||||

|

Q |

Údaje požadované čtvrtletně, viz tabulka 2. |

||||||||||

ČÁST 4

Vykazování úprav z přecenění pro sestavování transakcí

Úpravy z přecenění jsou nezbytné, neboť ECB umožňují vypočítat finanční transakce. Poskytují informace o dopadu změn cen nebo jiného ocenění na zůstatky aktiv a pasiv, které jsou vykazovány v rozvaze, ke konci období. Ve vykazovaných úpravách z přecenění nejsou zahrnuty změny zůstatků způsobené vlivem pohybů směnných kurzů na aktiva a pasiva, která nejsou denominována v eurech (kurzové úpravy pro účely sestavování transakcí se odvozují samostatně).

Minimální požadavky na vykazování úprav z přecenění jsou uvedeny v tabulkách 1 A a 2 A. Zvláštní poznámky k vykazování úprav z přecenění úvěrů a cenných papírů jsou uvedeny níže.

1. Přecenění úvěrů (včetně snížení hodnoty/odpisů)

Úpravy z přecenění odrážejí veškeré změny zůstatků úvěrů vykázaných podle částí 2 a 3, které byly způsobeny uplatněním snížení hodnoty včetně snížení objemu celkového zůstatku (odpisu) a stornem snížení hodnoty/odpisu. Rozhodne-li národní centrální banka, že zůstatky v rozvaze lze vykazovat očištěné o opravné položky k úvěrům podle čl. 8 odst. 3, měly by úpravy rovněž odrážet změny v opravných položkách k úvěrům. Úprava z přecenění se rovněž zaznamená, aby se zohlednil rozdíl mezi změnou v zůstatku úvěrů, k níž došlo v důsledku zcizení úvěru (s odúčtováním z rozvahy), a hodnotou transakce (tj. prodejní cenou). Obdobně nabytí úvěru za cenu nižší, než je vykazovaný zůstatek, vede ke kladnému přecenění.

2. Změny ocenění cenných papírů

Úprava v důsledku změn ocenění cenných papírů se týká fluktuace v ocenění cenných papírů, k níž dochází z důvodu změny cen, za které se cenné papíry vedou v účetnictví nebo obchodují. Úprava zahrnuje změny hodnoty zůstatků v rozvahách ke konci období, ke kterým průběžně dochází z důvodu změn referenční hodnoty, za kterou se cenné papíry vedou v účetnictví, tj. potenciální zisky či ztráty. Tato úprava může též zahrnovat změny ocenění vzniklé z transakcí s cennými papíry, tj. realizované zisky či ztráty.

Pro emitované dluhové cenné papíry není stanoven žádný minimální požadavek na vykazování. Pokud však postupy oceňování, které zpravodajské jednotky používají pro emitované dluhové cenné papíry, vedou ke změnám zůstatků ke konci období, jsou národní centrální banky oprávněny shromažďovat údaje týkající se těchto změn.

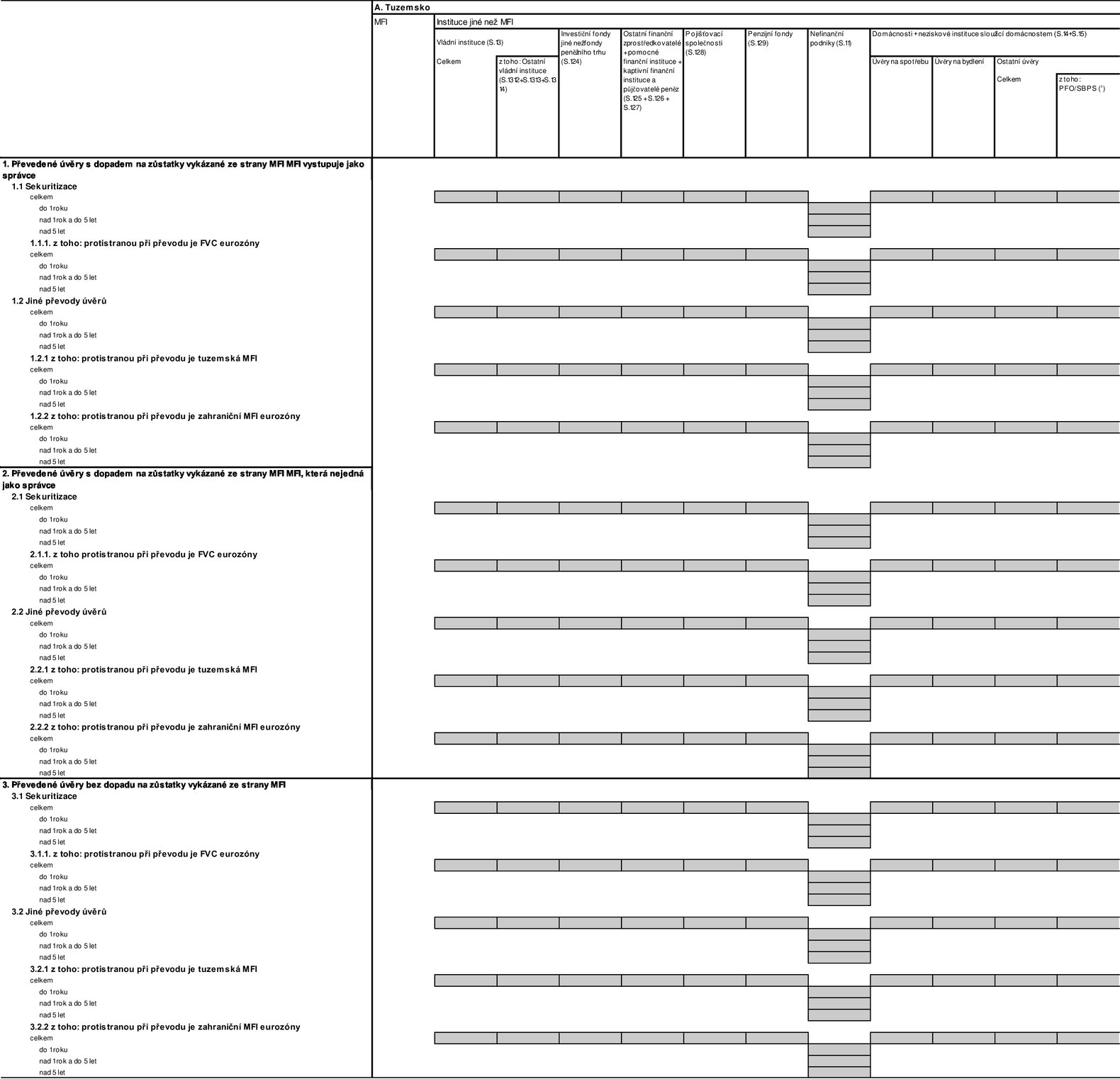

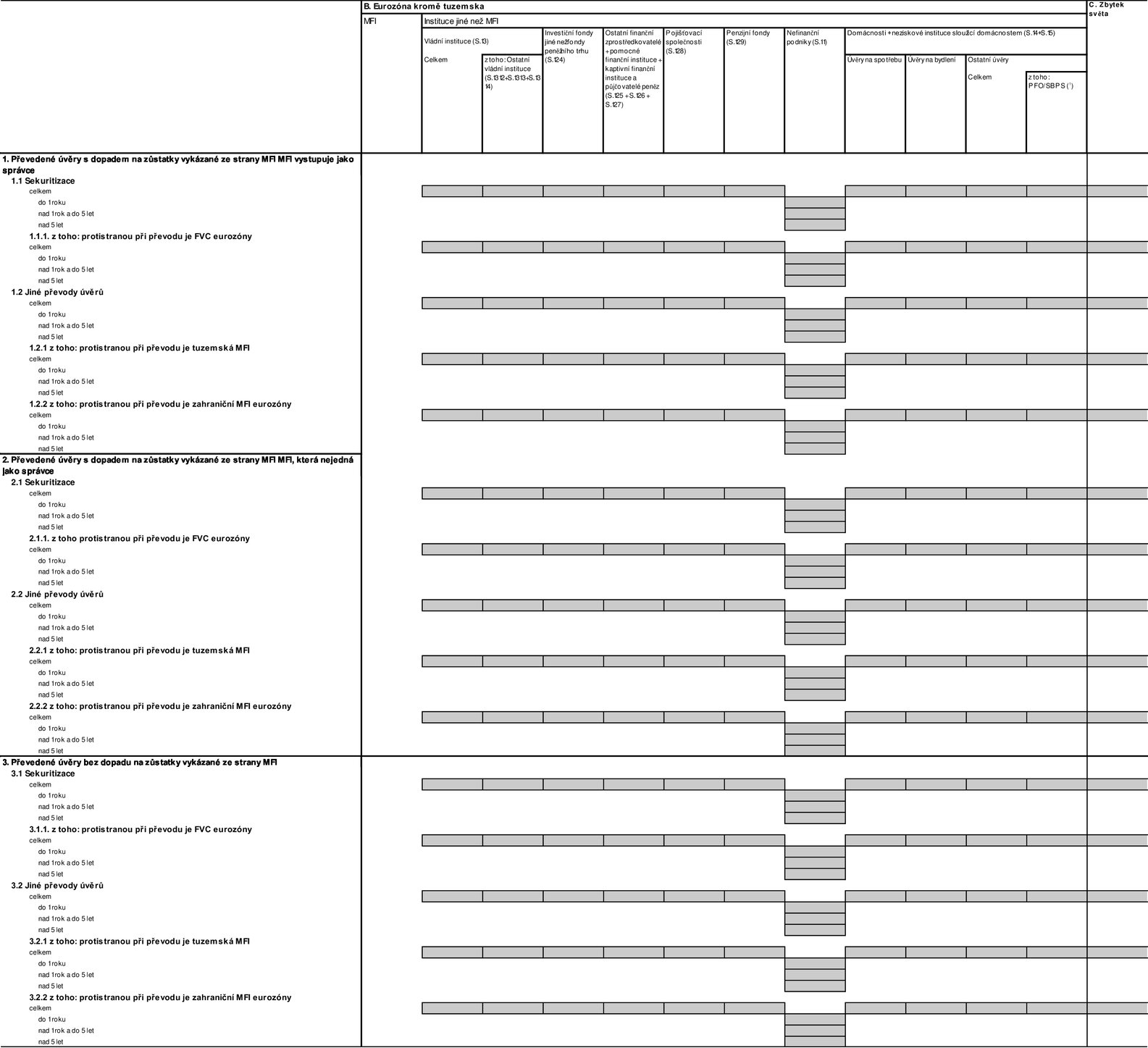

ČÁST 5

Statistická zpravodajská povinnost týkající se sekuritizace úvěrů a jiných převodů úvěrů

1. Obecné požadavky

|

1.1. |

Údaje se vykazují v souladu s čl. 8 odst. 2 a, uplatňuje-li se, v souladu s ustanovením s čl. 8 odst. 3. Všechny údajové položky se člení podle rezidentské příslušnosti a subsektoru úvěrového dlužníka, tak jak je uvedeno v nadpisech sloupců tabulky 5. |

|

1.2. |

Rozlišuje se mezi sekuritizací a jinými převody úvěrů. S úvěry, které byly zcizeny během „skladovacího“ období sekuritizace, se zachází, jako kdyby již byly sekuritizovány. Pro sekuritizace, do nichž jsou zapojeny účelové finanční společnosti pro sekuritizaci, které jsou rezidenty eurozóny, se vyžaduje samostatná identifikace. U ostatních převodů úvěrů se vyžaduje samostatná identifikace, je-li protistranou tuzemská měnová finanční instituce nebo zahraniční měnová finanční instituce eurozóny. |

|

1.3. |

Převody úvěrů se rovněž rozlišují podle dopadu na zůstatky úvěrů vykazované v souladu s částmi 2 a 3 přílohy I:

|

|

1.4. |

Pokud jde o převody, které mají dopad na vykazované zůstatky úvěrů, měnové finanční instituce dále rozlišují převody, v nichž vystupují jako správci nesplacené částky převedených úvěrů. |

2. Požadavky na vykazování převodů úvěrů

|

2.1. |

Měnové finanční instituce vypočtou čisté převody úvěrů jako nabytí během měsíce minus zcizení během měsíce. Za tímto účelem měnové finanční instituce uplatňují transakční hodnoty u nabytí a zcizení (tj. hodnotu nákupů, případně prodejů). |

|

2.2. |

Měnové finanční instituce poskytují údaje o převodech úvěrů v souladu s tabulkou 5a takto:

|

|

2.3. |

Pokud jde o zařazení ve smyslu oddílu 2.2 písm. a), mohou národní centrální banky dát měnovým finančním institucím pokyn, aby v případě, kdy jiná tuzemská měnová finanční instituce vystupuje jako správce převedených úvěrů, řadily převody úvěrů do bloku 1, a nikoli do bloku 2. Národní centrální banky budou požadovat, aby takové převody byly ve statistických výkazech identifikovány odděleně od úvěrů, které jsou převáděny a spravovány stejnou měnovou finanční institucí. |

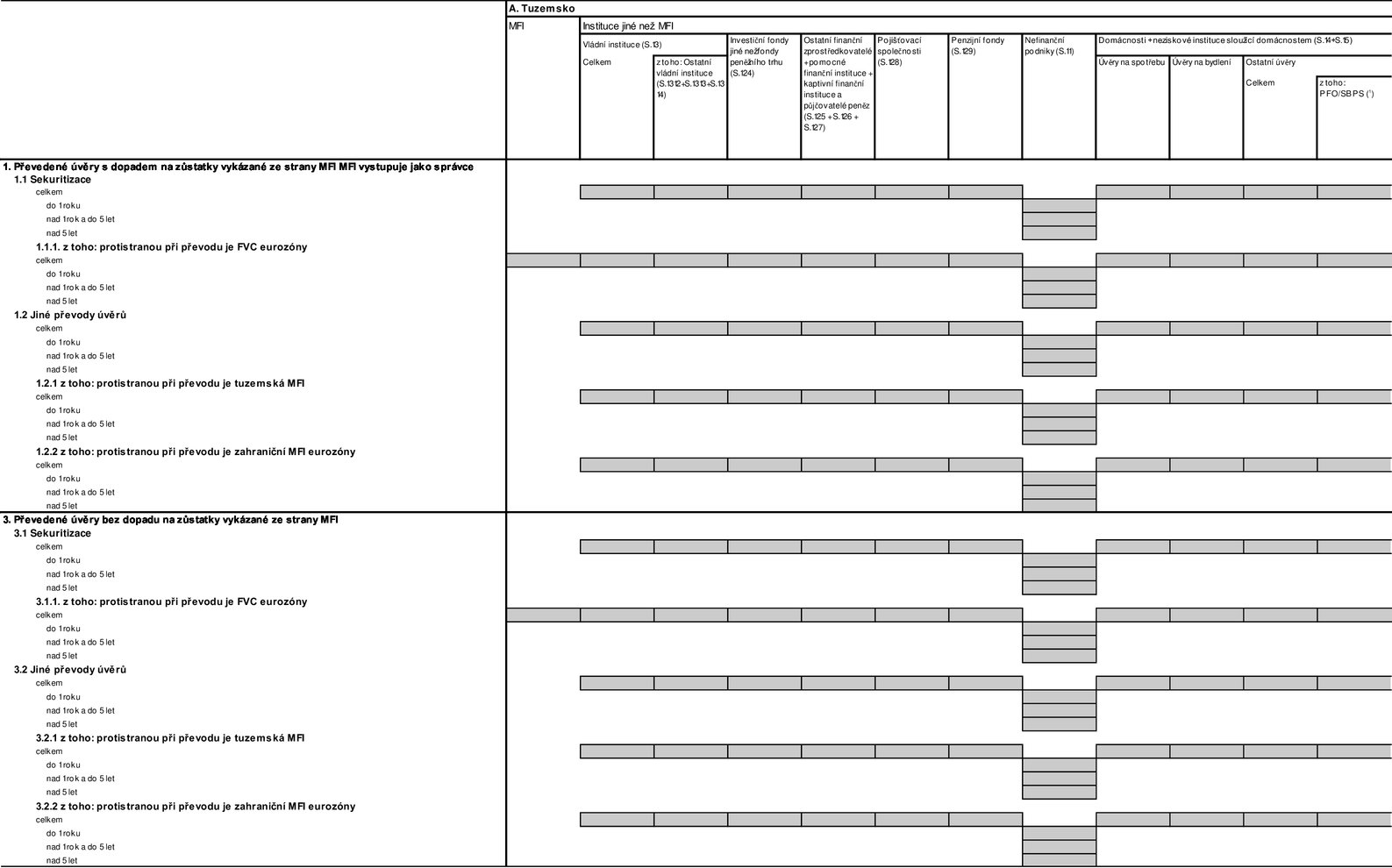

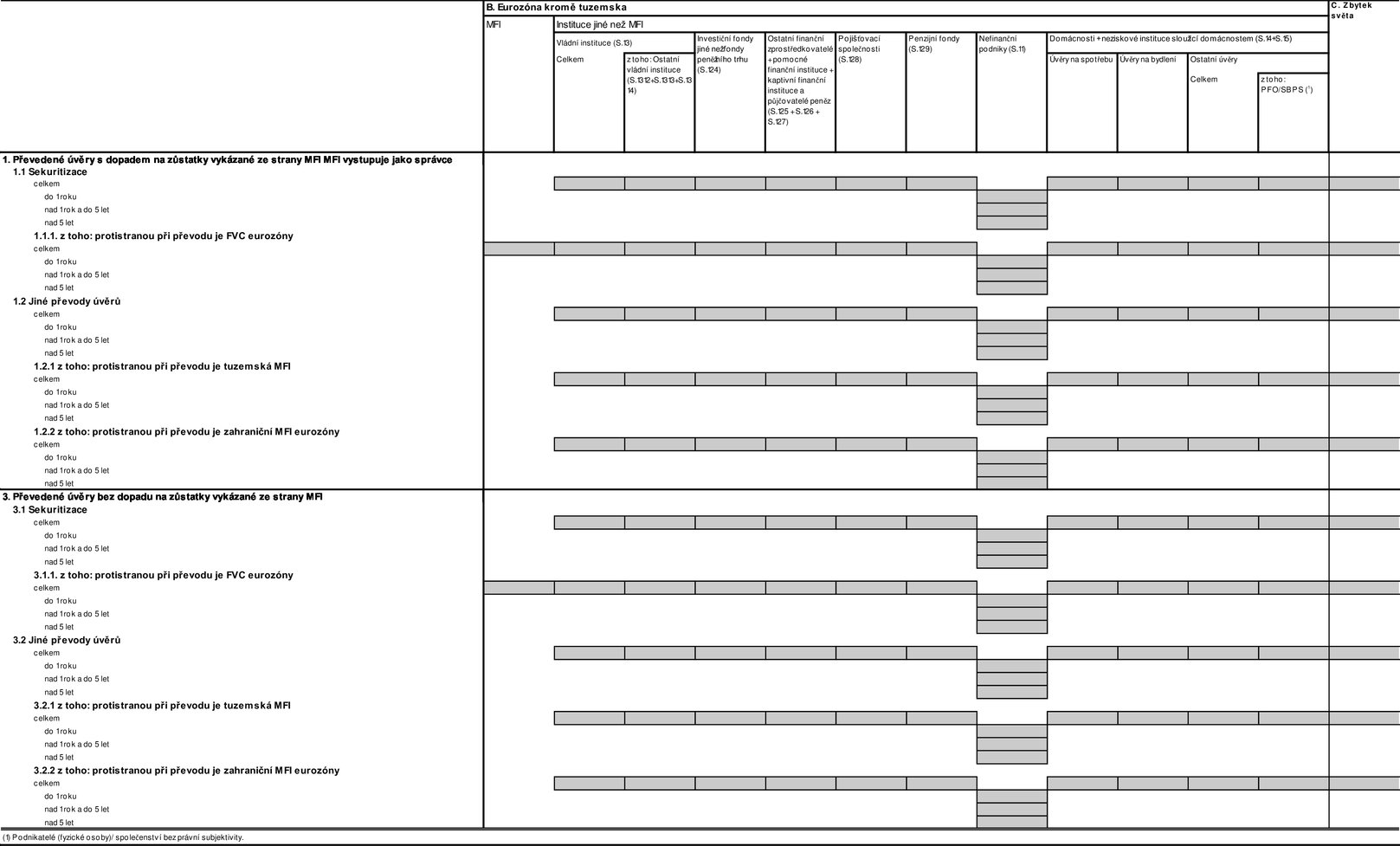

3. Požadavky na vykazování nesplacených částek převedených úvěrů

|

3.1. |

V souladu s tabulkou 5b poskytují měnové finanční instituce údaje o nesplacených částkách úvěrů ke konci měsíce takto:

|

|

3.2. |

Pokud jde o zařazení ve smyslu oddílu 3.1 písm. a), v případě, kdy národní centrální banky dají měnovým finančním institucím pokyn, aby převody úvěrů řadily podle oddílu 2.3, zahrnují měnové finanční instituce nesplacené částky úvěrů převedených jinou tuzemskou měnovou institucí, pro kterou vystupují jako správce, do bloku 1, nejsou-li úvěry zahrnuty do zůstatků tuzemských měnových finančních institucí vykazovaných podle částí 2 a 3 přílohy I. Národní centrální banky budou požadovat, aby takové nesplacené částky byly ve statistických výkazech identifikovány odděleně od nesplacených částek, které jsou převáděny a spravovány stejnou měnovou finanční institucí. |

|

3.3. |

Národní centrální banky mohou od měnových finančních institucí požadovat dodatečné informace, aby vysvětlily vývoj v oblasti nesplacených částek úvěrů, zejména s ohledem na změnu protistrany, která má převedené úvěry v držbě, nebo změnu podmínek správy odúčtovaných úvěrů, což může vyžadovat úpravy z překlasifikací, aby ECB mohla správně upravit vývoj úvěrů s ohledem na dopady v důsledku sekuritizací a jiných převodů v rozvaze měnových finančních institucí. |

4. Požadavky na vykazování úprav z přecenění, které mají vliv na nesplacené částky převedených úvěrů

|

4.1. |

Měnové finanční instituce v souladu s tabulkou 5b poskytují údaje o úpravách z přecenění, které odrážejí veškeré změny nesplacených částek úvěrů ke konci měsíce vykázaných podle oddílu 3, které byly způsobeny uplatněním snížení hodnoty nebo odpisů úvěrů, a změny opravných položek k úvěrům (pokud se nesplacené částky vykazují očištěné o opravné položky). Úpravy z přecenění rovněž odrážejí rozdíl mezi nesplacenými částkami převedených úvěrů a hodnotou transakce spočívající v nabytí nebo zcizení, jak je uvedeno v oddíle 2, a to v měsíci, kdy došlo k převodu úvěru. |

|

4.2. |

V souladu s tabulkou 5b poskytují měnové finanční instituce údaje o úpravách z přecenění takto:

|

ČÁST 6

Zjednodušené vykazování pro malé úvěrové instituce

Pokud národní centrální banky udělí úvěrovým institucím výjimky podle čl. 9 odst. 2, mohou tyto úvěrové instituce zprostit těchto povinností:

|

1. |

členění podle měn uvedené v oddílu 4 části 2. |

|

2. |

oddělené zachycení:

|

|

3. |

členění podle sektorů uvedené v oddílu 3 části 3. |

|

4. |

členění podle zemí uvedené v oddílu 7 části 3. |

|

5. |

členění podle měn uvedené v oddílu 9 části 3. |

Tyto úvěrové instituce mohou kromě toho plnit statistickou zpravodajskou povinnost podle částí 2, 4 a 5 tak, že vykazují údaje jen čtvrtletně, a to v souladu se lhůtami, které jsou pro čtvrtletní statistiku stanoveny v čl. 7 odst. 3.

ČÁST 7

Přehled statistické zpravodajské povinnosti v oblasti rozvahových položek(1)

|

KATEGORIE NÁSTROJŮ A SPLATNOSTI |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

ROZVAHOVÉ POLOŽKY |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

AKTIVA |

PASIVA |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

KATEGORIE PROTISTRAN A ÚČELŮ |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

AKTIVA |

PASIVA |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|