2014/17/EUSměrnice Evropského parlamentu a Rady 2014/17/EU ze dne 4. února 2014 o smlouvách o spotřebitelském úvěru na nemovitosti určené k bydlení a o změně směrnic 2008/48/ES a 2013/36/EU a nařízení (EU) č. 1093/2010 Text s významem pro EHP

| Publikováno: | Úř. věst. L 60, 28.2.2014, s. 34-85 | Druh předpisu: | Směrnice |

| Přijato: | 4. února 2014 | Autor předpisu: | Evropský parlament; Rada Evropské unie |

| Platnost od: | 20. března 2014 | Nabývá účinnosti: | 20. března 2014 |

| Platnost předpisu: | Ano (od 20. listopadu 2026 zrušen předpisem (EU) 2023/2225) | Pozbývá platnosti: | 20. listopadu 2026 |

Text předpisu s celou hlavičkou je dostupný pouze pro registrované uživatele.

SMĚRNICE EVROPSKÉHO PARLAMENTU A RADY 2014/17/ЕU

ze dne 4. února 2014

o smlouvách o spotřebitelském úvěru na nemovitosti určené k bydlení a o změně směrnic 2008/48/ES a 2013/36/EU a nařízení (EU) č. 1093/2010

(Text s významem pro EHP)

EVROPSKÝ PARLAMENT A RADA EVROPSKÉ UNIE,

s ohledem na Smlouvu o fungování Evropské unie, a zejména na článek 114 této smlouvy,

s ohledem na návrh Evropské komise,

po postoupení návrhu legislativního aktu vnitrostátním parlamentům,

s ohledem na stanovisko Evropské centrální banky (1),

s ohledem na stanovisko Evropského hospodářského a sociálního výboru (2),

v souladu s řádným legislativním postupem (3),

vzhledem k těmto důvodům:

|

(1) |

V březnu roku 2003 Komise zahájila proces identifikace a posouzení dopadu překážek na vnitřní trh se smlouvami o úvěru na nemovitosti určené k bydlení. Dne 18. prosince 2007 Komise přijala bílou knihu o integraci trhů EU s hypotečními úvěry. Bílá kniha ohlásila záměr Komise posoudit, jaký dopad mají mimo jiné varianty politiky, pokud jde o předsmluvní informace, úvěrové databáze, úvěruschopnost, roční procentní sazbu nákladů a poradenství v oblasti smluv o úvěru. Komise zřídila odbornou skupinu pro úvěrovou historii, aby jí pomohla při přípravě opatření ke zlepšení dostupnosti, porovnatelnosti a úplnosti údajů o úvěrech. Byly také zahájeny studie o roli a fungování zprostředkovatelů úvěru a neúvěrových institucí poskytujících smlouvy o úvěru na nemovitosti určené k bydlení. |

|

(2) |

V souladu se Smlouvou o fungování Evropské unie zahrnuje vnitřní trh prostor bez vnitřních hranic, v němž jsou zajištěny volný pohyb zboží a služeb a svoboda usazování. Rozvoj transparentnějšího a efektivnějšího trhu s úvěry v tomto prostoru je nezbytný k podpoře rozvoje přeshraniční činnosti a k vytvoření vnitřního trhu se smlouvami o úvěru na nemovitosti určené k bydlení. Zákony jednotlivých členských států, které se týkají podnikání v oblasti poskytování smluv o úvěru na nemovitosti určené k bydlení, a regulace zprostředkovatelů úvěru a neúvěrových institucí poskytujících smlouvy o úvěru na nemovitosti určené k bydlení a dohled nad nimi se podstatně liší. Tyto rozdíly tvoří překážky, jež omezují úroveň přeshraniční činnosti na straně nabídky i poptávky, a tak omezují konkurenci a výběr na trhu, zvyšují poskytovatelům zápůjční náklady, a dokonce jim brání v podnikání. |

|

(3) |

Finanční krize ukázala, že neodpovědné chování účastníků trhu může podkopat základy finančního systému a vést ke ztrátě důvěry všech stran, zejména spotřebitelů, a k potenciálně vážným sociálním a hospodářským důsledkům. Mnoho spotřebitelů ztratilo důvěru ve finanční sektor a úvěry se staly pro dlužníky stále neúnosnějšími, což vede k nárůstu prodlení a vynucených prodejů. V důsledku toho zadala skupina G 20 Radě pro finanční stabilitu úkol stanovit zásady správného poskytování úvěrů na nemovitosti určené k bydlení. Ačkoli k některým z nejzávažnějších problémů spojeným s finanční krizí došlo mimo Unii, jsou spotřebitelé v Unii značně zadluženi a velká část tohoto dluhu je soustředěna v úvěrech na nemovitosti určené k bydlení. Je proto vhodné zajistit, aby byl regulační rámec Unie v této oblasti dostatečně robustní, odpovídal mezinárodním zásadám a vhodným způsobem využíval veškerých dostupných nástrojů, k nimž může patřit používání poměrů úvěru k hodnotě nemovitosti, úvěru k příjmům, dluhu k příjmům nebo podobných poměrů, minimálních úrovní, při jejichž nesplnění by nebyl úvěr považován za přijatelný, nebo jiných kompenzačních opatření v situacích, kdy jsou spotřebitelé vystaveni vyšším rizikům nebo kdy je to zapotřebí k tomu, aby se předešlo předlužení domácností. S ohledem na problémy zviditelněné finanční krizí a ve snaze zajistit efektivní a konkurenční vnitřní trh přispívající k finanční stabilitě Komise ve svém sdělení ze dne 4. března 2009 nazvaném „Urychlit oživení evropské ekonomiky“ navrhla opatření týkající se smluv o úvěru na nemovitosti určené k bydlení včetně spolehlivého rámce pro zprostředkování úvěru v souvislosti s tím, aby byly do budoucna vytvořeny odpovědné a spolehlivé trhy a byla obnovena spotřebitelská důvěra. Závazek k efektivnímu a konkurenčnímu vnitřnímu trhu Komise znovu potvrdila ve svém sdělení ze dne 13. dubna 2011 nazvaném „Akt o jednotném trhu – Dvanáct nástrojů k podnícení hospodářského růstu a posílení důvěry“. |

|

(4) |

Na trzích s hypotečními úvěry v Unii byla identifikována řada problémů, které souvisejí s neodpovědným poskytováním a přijímáním úvěrů a s potenciálním prostorem pro neodpovědné chování účastníků trhu včetně zprostředkovatelů úvěru a neúvěrových institucí. Některé problémy se týkaly úvěrů denominovaných v cizí měně, které spotřebitelé v této měně uzavírali, aby využili výhodnější nabízenou výpůjční úrokovou sazbu, aniž měli dostatečné informace o souvisejícím kurzovém riziku nebo aniž toto riziko dostatečně chápali. Uvedené problémy jsou způsobeny selháním trhu a regulace, stejně jako dalšími faktory, například obecným hospodářským prostředím a nízkou úrovní finanční gramotnosti. Další problémy zahrnují neúčinné, nejednotné nebo neexistující režimy pro zprostředkovatele úvěru a neúvěrové instituce poskytující úvěr na nemovitosti určené k bydlení. Shledané problémy jsou spojeny s potenciálně výraznými makroekonomickými efekty přelévání, mohou vést k poškození spotřebitele, působit jako ekonomické nebo právní překážky přeshraniční činnosti a vytvářet nerovné podmínky mezi subjekty. |

|

(5) |

Aby bylo usnadněno vytvoření hladce fungujícího vnitřního trhu s vysokou úrovní ochrany spotřebitele v oblasti smluv o úvěru na nemovitosti a aby bylo zabezpečeno, že spotřebitelé usilující o uzavření takovéto smlouvy si mohou být jisti, že instituce, se kterými přicházejí do styku, se chovají profesionálně a odpovědně, je třeba v řadě oblastí vytvořit náležitě harmonizovaný právní rámec Unie, jenž bude zohledňovat rozdílnosti smluv o úvěru vyplývající zejména z odlišností jednotlivých vnitrostátních a regionálních trhů s nemovitostmi. |

|

(6) |

Tato směrnice by proto měla prostřednictvím konzistentních, flexibilních a spravedlivých smluv o úvěru na nemovitosti vytvořit transparentnější, efektivnější a konkurenčnější vnitřní trh a prosazovat udržitelné poskytování a přijímání úvěrů a finanční začleňování, a tím i zajistit vysokou úroveň ochrany spotřebitelů. |

|

(7) |

V zájmu vytvoření skutečného vnitřního trhu s vysokou a rovnocennou úrovní ochrany spotřebitele obsahuje tato směrnice ustanovení podléhající maximální harmonizaci, pokud jde o poskytování předsmluvních informací prostřednictvím standardizovaného formátu evropského standardizovaného informačního přehledu (dále jen „ESIP“) a výpočet roční procentní sazby nákladů. Vzhledem ke zvláštním rysům smluv o úvěru na nemovitosti a rozdílnému vývoji a podmínkám na trzích v členských státech, zejména pokud jde o strukturu trhu, účastníky trhu, kategorie dostupných produktů a průběh procesu poskytování úvěru, by členské státy měly mít možnost v oblastech, které nejsou zřetelně označeny jako oblasti podléhající maximální harmonizaci, zachovat nebo zavést přísnější ustanovení, než jsou obsažena v této směrnici. Tento cílený přístup je nezbytný, aby nebyla nepříznivě ovlivněna úroveň ochrany spotřebitele týkající se smluv o úvěru v působnosti této směrnice. Členským státům by například mělo být umožněno zachovat či zavést přísnější ustanovení o požadavcích na znalosti a odbornou způsobilost pracovníků a pokynech k vyplňování ESIP. |

|

(8) |

Tato směrnice by měla zlepšit podmínky pro vytvoření a fungování vnitřního trhu sbližováním právních předpisů členských států a vytvořením kvalitativních standardů pro určité služby, zejména s ohledem na distribuci a poskytování úvěrů věřiteli a zprostředkovateli úvěru a na prosazování osvědčených postupů. Vytvoření kvalitativních standardů pro služby spojené s poskytováním úvěru s sebou nutně nese zavedení některých opatření týkajících se požadavků na udělení oprávnění k činnosti, dohled a obezřetnost. |

|

(9) |

V oblastech, na které se tato směrnice nevztahuje, mohou členské státy zachovat nebo zavést vnitrostátní právo. Členské státy mohou zejména zachovat nebo zavést vnitrostátní předpisy v oblastech, jako jsou smluvní právo spojené s platností smluv o úvěru, vlastnické právo, evidence nemovitostí, smluvní informace a v rozsahu, v jakém je neupravuje tato směrnice, otázky vyvstávající po uzavření smlouvy. Členské státy mohou stanovit, že odhadci či společnosti odhadců nebo notáři mohou být vybíráni vzájemnou dohodou stran. Vzhledem k tomu, že nákup či prodej nemovitostí určených k bydlení probíhá v členských státech rozdílně, existuje prostor k tomu, aby věřitelé nebo zprostředkovatelé úvěru usilovali o získání plateb od spotřebitelů předem s tím, že by jim tyto platby mohly pomoci zajistit uzavření smlouvy o úvěru nebo nákup či prodej nemovitosti, a k tomu, aby byly tyto praktiky zneužívány zejména v případech, kdy spotřebitel nezná požadavky a obvyklou praxi v daném členském státě. Proto je vhodné členským státům umožnit, aby pro tyto platby stanovily omezení. |

|

(10) |

Tato směrnice by se měla použít nezávisle na tom, zde je věřitelem či zprostředkovatelem úvěru právnická nebo fyzická osoba. Neměla by se však dotýkat práva členských států vyhradit v souladu s právem Unie úlohu věřitele nebo zprostředkovatele úvěru podle této směrnice právnickým osobám nebo některým formám právnických osob. |

|

(11) |

Jelikož se spotřebitelé a podniky nenacházejí ve stejném postavení, nepotřebují stejnou úroveň ochrany. Zatímco práva spotřebitelů je důležité zaručit ustanoveními, od nichž se nelze smluvně odchýlit, podnikům a organizacím je vhodné umožnit uzavřít jiné smlouvy. |

|

(12) |

Definice spotřebitele by měla zahrnovat fyzické osoby, které jednají mimo svou živnost, podnikání nebo povolání. Je-li však smlouva mající dvojí účel uzavřena za účelem spadajícím částečně do živnosti, podnikání nebo povolání dané osoby a částečně mimo ně a je-li význam této živnosti, podnikání nebo povolání natolik omezený, že v celkových souvislostech smlouvy nepřevažuje, měla by být tato osoba rovněž považována za spotřebitele. |

|

(13) |

Přestože tato směrnice upravuje smlouvy o úvěru, které se výhradně nebo převážně týkají nemovitostí určených k bydlení, nebrání členským státům rozšířit opatření přijatá v souladu s ní v zájmu ochrany spotřebitele na smlouvy o úvěru na jiné nemovitosti nebo tyto smlouvy o úvěru upravit jinak. |

|

(14) |

Definice stanovené v této směrnici určují rozsah harmonizace. Povinnosti členských států provést tuto směrnice by se tedy měly omezovat na oblast její působnosti stanovenou uvedenými definicemi. Povinnosti členských států provést tuto směrnici jsou například omezeny na smlouvy o úvěru uzavřené se spotřebiteli, tedy s fyzickými osobami, které v případě transakcí, na něž se tato směrnice vztahuje, jednají mimo svou živnost, podnikání nebo povolání. Podobně mají členské státy povinnost provést ustanovení této směrnice, která upravují činnost osob jednajících jako zprostředkovatelé úvěru ve smyslu této směrnice. Touto směrnicí by však nemělo být dotčeno uplatňování této směrnice členskými státy v oblastech, které nespadají do oblasti její působnosti, je-li to v souladu s právem Unie. Definicemi stanovenými v této směrnici by navíc neměla být dotčena možnost, aby členské státy ve vnitrostátním právu přijaly pro zvláštní účely dílčí definice, pokud budou v souladu s definicemi stanovenými v této směrnici. Členské státy by například měly mít možnost vymezit ve vnitrostátním právu podkategorie zprostředkovatelů úvěru, které nejsou stanoveny v této směrnici, jestliže je na vnitrostátní úrovni potřebují například k tomu, aby u jednotlivých zprostředkovatelů úvěru odstupňovaly požadavky na úroveň znalostí a odborné způsobilosti. |

|

(15) |

Cílem této směrnice je zajistit, aby se na spotřebitele uzavírající smlouvy o úvěru na nemovitosti vztahovala vysoká úroveň ochrany. Měla by se proto použít na úvěry zajištěné nemovitostí bez ohledu na účel úvěru, na dohody o refinancování nebo jiné smlouvy o úvěru, které by vlastníkovi či spoluvlastníkovi nemovitosti či pozemku pomohly si práva k nemovitosti či pozemku podržet, na úvěry, jež jsou používány na nákup nemovitosti v některých členských státech, včetně úvěrů, jejichž jistina nemusí být splácena průběžně, nebo nemá-li členský stát přiměřený alternativní rámec, včetně úvěrů, jež mají dočasně poskytovat finanční prostředky v období mezi nákupem jedné nemovitosti a prodejem jiné nemovitosti, a na zajištěné úvěry na renovaci nemovitostí určených k bydlení. |

|

(16) |

Tato směrnice by se neměla vztahovat na některé smlouvy o úvěru, u nichž věřitel vyplácí úvěr formou jednorázové částky nebo pravidelných plateb nebo jiným způsobem a výměnou získá určitou částku plynoucí z výnosu z prodeje nemovitosti a jejichž hlavním cílem je podpořit spotřebu, jako jsou produkty financování založené na jištění nemovitostí (equity release) nebo jiné rovnocenné specializované produkty. Tyto smlouvy o úvěru mají zvláštní rysy, které jsou mimo oblast působnosti této směrnice. Například posouzení úvěruschopnosti spotřebitele je irelevantní, protože platby jdou směrem od věřitele ke spotřebiteli, a nikoli naopak. Tato transakce by vyžadovala mimo jiné podstatně odlišné předsmluvní informace. Navíc další produkty, jako je odprodej obytné nemovitosti jejím vlastníkem, jenž si ponechává právo v ní doživotně bydlet (home reversions), které mají funkce srovnatelné s reverzními hypotékami, poskytnutí úvěru nezahrnují, a proto by zůstaly mimo působnost této směrnice. |

|

(17) |

Tato směrnice by se neměla vztahovat na další vyjmenované, úzce specializované smlouvy o úvěru, které jsou svou povahou a riziky odlišné od standardních hypotečních úvěrů, a tudíž vyžadují individuální přístup, zejména na smlouvy o úvěru, které jsou výsledkem urovnání dosaženého před soudem nebo jiným orgánem stanoveným zákonem, a na určité druhy smluv o úvěru poskytovaném zaměstnavatelem jeho zaměstnancům za určitých podmínek, jak je již stanoveno ve směrnici Evropského parlamentu a Rady 2008/48/ES ze dne 23. dubna 2008 o smlouvách o spotřebitelském úvěru (4). Je vhodné členským státům umožnit, aby některé smlouvy o úvěru vyloučily, například ty, které jsou poskytovány omezenému okruhu veřejnosti za zvýhodněných podmínek nebo které jsou poskytovány úvěrovými družstvy, je-li zavedena přiměřená alternativní úprava, jež zajistí, že politických cílů týkajících se finanční stability a jednotného trhu lze dosáhnout, aniž se ztíží finanční začleňování a přístup k úvěrům. Smlouvy o úvěru na nemovitost, již nemá obývat jakožto dům, byt nebo jiné obydlí spotřebitel nebo jeho rodinný příslušník a která je jakožto dům, byt nebo jiné obydlí obývána na základě nájemní smlouvy, vykazují rizika a rysy, které jsou od standardních smluv o úvěru odlišné, a mohou tudíž vyžadovat přizpůsobenější rámec. Členské státy by proto měly mít možnost tyto smlouvy o úvěru ze směrnice vyloučit, pokud je pro ně zaveden náležitý vnitrostátní rámec. |

|

(18) |

Nezajištěné úvěrové smlouvy na celkovou výši úvěru přesahující 75 000 EUR, jejichž účelem je rekonstrukce nemovitosti určené k bydlení, by měly spadat do oblasti působnosti směrnice 2008/48/ES, aby byla zajištěna rovnocenná úroveň ochrany těchto spotřebitelů a zamezeno jakékoli mezeře v právní úpravě mezi uvedenou směrnicí a touto směrnicí. Směrnice 2008/48/ES by proto měla být odpovídajícím způsobem změněna. |

|

(19) |

Z důvodů právní jistoty by měl být právní rámec Unie v oblasti smluv o úvěru na nemovitosti určené k bydlení v souladu s jinými akty Unie, zejména v oblastech ochrany spotřebitele a obezřetnostního dohledu, a měl by je doplňovat. Určité základní definice, včetně definice „spotřebitele“, a „trvalého nosiče“, stejně jako klíčové pojmy používané ve standardních informacích pro označení finančních charakteristik úvěru, včetně „celkové částky splatné spotřebitelem“ a „výpůjční úrokové sazby“, by měly být v souladu s těmi, které jsou stanoveny ve směrnici 2008/48/ES tak, aby totožný pojem označoval stejný typ skutečnosti bez ohledu na to, zda se jedná o spotřebitelský úvěr nebo o úvěr na nemovitosti určené k bydlení. Členské státy by proto měly při provedení této směrnice zajistit důsledné používání a výklad těchto základních definic a klíčových pojmů. |

|

(20) |

Aby byl v oblasti úvěrů zajištěn konzistentní rámec pro spotřebitele a minimalizováno administrativní zatížení věřitelů a zprostředkovatelů úvěru, měl by základní rámec této směrnice pokud možno vycházet ze struktury směrnice 2008/48/ES, zejména ze zásad, že by informace obsažené v reklamě na smlouvy o úvěru na nemovitosti určené k bydlení měly být spotřebiteli poskytovány pomocí reprezentativního příkladu, spotřebitel by měl obdržet podrobné předsmluvní informace prostřednictvím standardizovaného informačního přehledu, mělo by se mu dostat náležitého vysvětlení před uzavřením smlouvy o úvěru, měl by být stanoven společný základ pro výpočet roční procentní sazby nákladů bez zahrnutí notářských poplatků a věřitelé by měli posoudit úvěruschopnost spotřebitele, dříve než poskytnou úvěr. Podobně by měl být zajištěn nediskriminační přístup věřitelů do odpovídajících úvěrových databází, aby bylo dosaženo rovných podmínek s ustanoveními směrnice 2008/48/ES. Podobně jako směrnice 2008/48/ES by i tato směrnice měla zajistit náležité řízení o udělení oprávnění k činnosti a dohled nad všemi věřiteli poskytujícími smlouvy o úvěru na nemovitosti a měla by stanovit požadavky na zřízení mechanismů pro mimosoudní řešení sporů a přístup k nim. |

|

(21) |

Tato směrnice by měla doplnit směrnici Evropského parlamentu a Rady 2002/65/ES ze dne 23. září 2002 o uvádění finančních služeb pro spotřebitele na trh na dálku (5), která požaduje, aby byl v případě prodeje na dálku spotřebitel informován o existenci nebo neexistenci práva na odstoupení od smlouvy, a stanoví právo na odstoupení od smlouvy. Avšak zatímco směrnice 2002/65/ES stanoví poskytovateli možnost sdělit předsmluvní informace až po uzavření smlouvy, totéž není žádoucí u smluv o úvěru na nemovitosti určené k bydlení vzhledem k významu finančního závazku pro spotřebitele. Touto směrnicí by nemělo být dotčeno obecné smluvní právo jednotlivých států, například pravidla platnosti, sjednávání nebo účinku smluv, pokud tato směrnice tyto aspekty obecného smluvního práva neupravuje. |

|

(22) |

Zároveň je důležité zohlednit zvláštnosti smluv o úvěru na nemovitosti určené k bydlení, které ospravedlňují rozdílný přístup. Vzhledem k povaze smlouvy o úvěru na nemovitosti určené k bydlení a důsledkům, které může pro spotřebitele mít, by reklamní materiály a individuální předsmluvní informace měly obsahovat přiměřená konkrétní upozornění na rizika, například na možný vliv fluktuace směnného kurzu na částky, které musí spotřebitel splácet, a považuje-li to členské státy za vhodné, na povahu a důsledky sjednání zajištění. S ohledem na to, co již v odvětví existuje na bázi dobrovolnosti v oblasti úvěrů na bydlení, by všeobecné předsmluvní informace měly být vždy dostupné spolu s individuálními předsmluvními informacemi. Odlišný přístup je dále odůvodněný, aby se zohlednilo poučení z finanční krize a aby se zajistilo, že úvěry budou poskytovány rozumně. V porovnání se spotřebitelským úvěrem by v tomto ohledu měla být posílena ustanovení o posouzení úvěruschopnosti, zprostředkovatelé úvěru by měli poskytovat přesnější informace o svém postavení a vztahu k věřitelům, aby byl odhalen potenciální střet zájmů, a všechny subjekty podílející se na sjednávání smluv o úvěru na nemovitosti by měly mít náležité oprávnění k činnosti a měl by nad nimi být vykonáván náležitý dohled. |

|

(23) |

Je nezbytné upravit některé další oblasti, aby byly zohledněny specifické rysy úvěrů na nemovitosti určené k bydlení. Vzhledem k významu transakce je nutné zajistit, aby spotřebitelé měli dostatečnou dobu alespoň sedmi dní ke zvážení jejích důsledků. Členské státy by měly mít možnost stanovit tuto dostatečnou dobu buď jako lhůtu na rozmyšlenou před uzavřením smlouvy o úvěru, nebo jako lhůtu pro odstoupení od smlouvy o úvěru po jejím uzavření, nebo jako kombinaci obojího. Je vhodné, aby členské státy měly volnost učinit lhůtu na rozmyšlenou nepřekračující deset dní pro spotřebitele závaznou, ale aby v jiných případech mohli spotřebitelé pokračovat v uzavírání smlouvy i během lhůty na rozmyšlenou, budou-li si to přát, a aby v zájmu právní jistoty měly členské státy v souvislosti s transakcemi s nemovitostmi možnost stanovit, že lhůta na rozmyšlenou končí nebo právo na odstoupení od smlouvy zaniká, jestliže spotřebitel podnikne jakýkoli krok, jenž podle vnitrostátního práva vede ke vzniku nebo převodu vlastnického práva k finančním prostředkům získaným na základě smlouvy o úvěru nebo k jejich použití nebo případně převede tyto finanční prostředky na třetí osobu. |

|

(24) |

Vzhledem ke zvláštním rysům smluv o úvěru na nemovitosti určené k bydlení věřitelé obvykle nabízejí spotřebitelům soubor produktů či služeb, který lze zakoupit společně se smlouvou o úvěru. S ohledem na význam těchto smluv pro spotřebitele je proto vhodné stanovit pro tyto vázané prodeje zvláštní pravidla. Spojení smlouvy o úvěru s jednou či několika dalšími finančními službami nebo produkty do balíčků je pro věřitele prostředkem, jak diverzifikovat svou nabídku a konkurovat jiným subjektům, lze-li jednotlivé prvky balíčku rovněž zakoupit samostatně. Přestože spojení smlouvy o úvěru s jednou či několika dalšími finančními službami nebo produkty do balíčků může být pro spotřebitele prospěšné, může též v případě, že jednotlivé prvky balíčku nelze zakoupit samostatně, nepříznivě ovlivnit jejich mobilitu a jejich schopnost informovaně se rozhodovat. Je důležité zabránit praktikám, které mohou přimět spotřebitele k uzavření smlouvy o úvěru, jež není v jeho nejlepším zájmu, jako je svázání takové smlouvy s jinými produkty, avšak neomezovat spojování produktů, z něhož může mít spotřebitel prospěch. Členské státy by však měly trhy retailových finančních služeb i nadále pozorně sledovat, aby zajistily, že spojenými prodeji nedochází k deformaci rozhodování spotřebitelů ani soutěže na trhu. |

|

(25) |

Obecným pravidlem by mělo být, že vázaný prodej není dovolen, ledaže by finanční službu nebo produkt nabízený společně se smlouvou o úvěru nebylo možné nabídnout samostatně, protože je nedílnou součástí úvěru, například v případě zajištěného přečerpání. V jiných případech však lze považovat za odůvodněné, aby věřitelé smlouvu o úvěru nabízeli nebo prodávali v balíčku s platebním účtem, spořicím účtem, investičním produktem nebo penzijním produktem, například jestliže jsou peněžní prostředky na účtu používány pro splácení úvěru nebo jsou nezbytnou podmínkou pro soustředění zdrojů za účelem získání úvěru, nebo v situacích, kdy například investiční produkt nebo produkt soukromého penzijního spoření slouží jako doplňující zajištění úvěru. Přestože věřitelé mohou od spotřebitele oprávněně vyžadovat příslušné pojištění, aby bylo zaručeno splacení úvěru nebo hodnota zajištění, měl by mít spotřebitel možnost zvolit si vlastního poskytovatele pojištění, pokud jeho pojištění poskytuje rovnocennou úroveň záruky jako pojištění navržené či nabídnuté věřitelem. Členské státy navíc mohou zcela nebo zčásti standardizovat krytí poskytované pojistnými smlouvami, aby usnadnily porovnání různých nabídek spotřebitelům, kteří takové porovnání provádějí. |

|

(26) |

Je důležité zajistit, aby nemovitosti určené k bydlení byly před uzavřením smlouvy o úvěru náležitě oceněny, zejména pokud má ocenění vliv na zbývající závazky spotřebitele v případě prodlení. Členské státy by proto měly zajistit zavedení spolehlivých oceňovacích standardů. Aby byly považovány za spolehlivé, měly by oceňovací standardy zohledňovat mezinárodně uznávané oceňovací standardy, zejména standardy vytvořené Výborem pro mezinárodní oceňovací standardy (International Valuation Standards Committee), Evropskou skupinou asociací odhadců (European Group of Valuers‘ Associations) nebo Královskou institucí kvalifikovaných odhadců (Royal Institution of Chartered Surveyors). Tyto mezinárodně uznávané oceňovací standardy obsahují obecné zásady, které od věřitelů mimo jiné vyžadují, aby přijali a dodržovali přiměřené interní procesy řízení rizik a zajištění, jejichž součástí jsou řádné procesy vypracovávání odhadů, aby přijali standardy a metody vypracovávání odhadů vedoucí k realistickému a řádně podloženému odhadu hodnoty nemovitosti, jež zajistí, že všechny zprávy odhadců jsou vypracovány s náležitou odbornou dovedností a péčí a že odhadci splňují určité kvalifikační požadavky, a aby uchovávali přiměřenou dokumentaci o odhadu hodnoty zajištění, která je komplexní a věrohodná. V této souvislosti je žádoucí zajistit náležité monitorování trhů s obytnými nemovitostmi a soulad mechanismů obsažených v takových ustanoveních se směrnicí Evropského parlamentu a Rady 2013/36/EU ze dne 26. června 2013 o přístupu k činnosti úvěrových institucí a o obezřetnostním dohledu nad úvěrovými institucemi a investičními podniky (6). Souladu s ustanoveními této směrnice týkající se standardů oceňování nemovitostí lze dosáhnout například prostřednictvím právní úpravy nebo samoregulace. |

|

(27) |

Vzhledem k závažným důsledkům, které má pro věřitele, spotřebitele a potenciálně i finanční stabilitu realizace zástavy, jíž je hypoteční úvěr zajištěn, je vhodné podporovat věřitele v proaktivním řešení vznikajícího úvěrového rizika již v rané fázi a je vhodné, aby byla zavedena opatření nezbytná k zajištění toho, že věřitelé budou postupovat s přiměřenou shovívavostí a vyvinou přiměřenou snahu situaci vyřešit jinými prostředky, než zahájí řízení za účelem realizace zástavy. Je-li to možné, měla by být nalezena možná řešení zohledňující skutečnou situaci spotřebitele a přiměřenou potřebu týkající se jeho životních nákladů. Zbývá-li po realizaci zástavy nesplacený dluh, měly by členské státy zajistit ochranu minimálních životních podmínek a zavést opatření usnadňující splácení, aniž by to způsobilo dlouhodobou předluženost. Členské státy by měly přinejmenším v případech, kdy má cena získaná za nemovitost vliv na částku, kterou spotřebitel dluží, motivovat věřitele k přiměřeným krokům zajišťujícím, že za realizovanou zástavu získají v rámci tržních podmínek nejlepší dosažitelnou cenu. Členské státy by stranám smlouvy o úvěru neměly bránit v tom, aby si výslovně sjednaly, že ke splacení úvěru věřiteli postačuje převod zajištění. |

|

(28) |

Zprostředkovatelé se často věnují i jiným činnostem než jen zprostředkování úvěrů, zejména zprostředkování pojištění nebo poskytování investičních služeb. Tato směrnice by proto také měla zajistit určitou soudržnost se směrnicí Evropského parlamentu a Rady 2002/92/ES ze dne 9. prosince 2002 o zprostředkování pojištění (7) a směrnicí Evropského parlamentu a Rady 2004/39/ES ze dne 21. dubna 2004 o trzích finančních nástrojů (8). Aby se usnadnil proces zahajování a provozování činnosti zprostředkovatele úvěru i jeho přeshraniční působení, nemělo by být zejména u úvěrových institucí povolených v souladu se směrnicí 2013/36/EU ani u dalších finančních institucí podléhajících podle vnitrostátního práva rovnocennému řízení o udělení oprávnění k činnosti vyžadováno samostatné oprávnění k činnosti zprostředkovatele úvěru. Plná a bezpodmínečná odpovědnost věřitelů a zprostředkovatelů úvěru za činnosti vázaných zprostředkovatelů úvěru nebo jmenovaných zástupců by se měla týkat pouze činností spadajících do oblasti působnosti této směrnice, pokud se členské státy nerozhodnou tuto odpovědnost rozšířit na další oblasti. |

|

(29) |

Aby se zvýšila schopnost spotřebitelů činit v otázkách zodpovědného přijímání úvěrů a řízení dluhu informovaná rozhodnutí, měly by členské státy prosazovat opatření na podporu vzdělávání spotřebitelů v těchto otázkách, zejména v souvislosti se smlouvami o hypotečním úvěru. Zejména je důležité poskytnout vodítka spotřebitelům, kteří si hypoteční úvěr berou poprvé. V této souvislosti by Komise měla nalézt příklady osvědčených postupů, jež usnadní další rozvoj opatření na zvýšení finanční informovanosti spotřebitelů. |

|

(30) |

Vzhledem ke značným rizikům, která jsou spojena s úvěry poskytovanými v cizí měně, je nezbytné stanovit opatření k zajištění toho, aby si spotřebitelé byli vědomi rizika, které podstupují, a aby měli možnost svou expozici vůči kurzovému riziku v průběhu trvání úvěru omezit. Toto riziko je možné omezit buď tím, že spotřebitel bude mít právo převést úvěr na jinou měnu, nebo jinými mechanismy, jako jsou stanovení horních hranic, nebo pokud to k omezení kurzového rizika stačí, vydávání upozornění. |

|

(31) |

Použitelný právní rámec by měl poskytnout spotřebitelům důvěru, že věřitelé, zprostředkovatelé úvěru a jmenovaní zástupci berou v úvahu zájmy spotřebitele na základě informací, které mají v daném okamžiku k dispozici, a na základě přiměřených předpokladů o rizicích pro situaci spotřebitele po celou dobu trvání navrhované smlouvy o úvěru. To by mohlo mimo jiné znamenat, že by věřitelé neměli uvádět úvěr na trh způsobem, který významně zhoršuje nebo pravděpodobně zhorší schopnost spotřebitele pečlivě zvážit, zda úvěr přijme, nebo že by věřitel neměl používat poskytnutí úvěru jako hlavní marketingovou strategii, když spotřebitelům nabízí zboží, služby nebo nemovitosti. Klíčovým prvkem zajištění této spotřebitelské důvěry je požadavek na zajištění vysokého stupně spravedlnosti, čestnosti a profesionality v odvětví, náležitého řešení střetu zájmů, včetně střetu zájmů vyplývajícího ze způsobu odměňování, a požadavek na povinnost poskytovat poradenství v nejlepším zájmu spotřebitele. |

|

(32) |

V zájmu dosažení vysoké úrovně profesionality je vhodné zajistit, aby příslušní pracovníci věřitelů, zprostředkovatelů úvěru a jmenovaných zástupců měli přiměřenou úroveň znalostí a odborné způsobilosti. Tato směrnice by tudíž měla vyžadovat odpovídající znalosti a odbornou způsobilost, které by měly být prokázány na úrovni obchodní společnosti, a to na základě minimálních požadavků na znalosti a odbornou způsobilost stanovených v této směrnici. Členské státy by měly mít možnost zavést nebo zachovat tyto požadavky vůči jednotlivým fyzickým osobám. Členské státy by měly mít možnost věřitelům, zprostředkovatelům úvěru a jmenovaným zástupcům povolit, aby stanovili různou úroveň minimálních požadavků na znalosti v závislosti na zapojení do konkrétních služeb nebo procesů. V této souvislosti označení „pracovníci“ zahrnuje jak externí personál pracující pro věřitele, zprostředkovatele úvěru nebo jmenovaného zástupce a v jejich rámci, tak jeho zaměstnance. Pro účely této směrnice by mezi pracovníky přímo zapojené do činností podle této směrnice měli patřit jak pracovníci, kteří přicházejí do styku se spotřebiteli, tak pracovníci, kteří s nimi do styku nepřicházejí, včetně vedoucích pracovníků, jestliže ve sjednávání úvěrové smlouvy hrají důležitou úlohu. Osoby vykonávající podpůrné funkce, které nesouvisejí se sjednáváním úvěrových smluv (například personál oddělení lidských zdrojů nebo informačních technologií), by za pracovníky podle této směrnice považováni být neměli. |

|

(33) |

Poskytuje-li věřitel nebo zprostředkovatel úvěru své služby na území jiného členského státu na základě volného pohybu služeb, měl by za stanovení minimálních požadavků na znalosti a odbornou způsobilost pracovníků odpovídat domovský členský stát. Hostitelský členský stát, který to považuje za nezbytné, by však měl mít možnost v některých specifikovaných oblastech stanovit vlastní požadavky na odbornou způsobilost věřitelů a zprostředkovatelů úvěru, kteří na jeho území poskytují služby na základě volného pohybu služeb. |

|

(34) |

Jelikož je důležité zajistit, aby byly požadavky na znalosti a odbornou způsobilost v praxi uplatňovány a dodržovány, měly by členské státy od příslušných orgánů vyžadovat, aby nad věřiteli, zprostředkovateli úvěru a jmenovanými zástupci vykonávaly dohled, a měly by příslušným orgánům svěřit pravomoc získávat důkazy potřebné ke spolehlivému posouzení toho, jak jsou uvedené požadavky dodržovány. |

|

(35) |

Způsob, jakým věřitelé, zprostředkovatelé úvěru a jmenovaní zástupci své pracovníky odměňují, by měl patřit ke klíčovým aspektům zajišťování důvěry spotřebitelů ve finanční sektor. Tato směrnice stanoví pravidla pro odměňování pracovníků, přičemž snahou je omezit nekalé prodejní praktiky a zajistit, aby způsob odměňování pracovníků neztěžoval dodržování povinnosti zohledňovat zájmy spotřebitele. Věřitelé, zprostředkovatelé úvěru a jmenovaní zástupci by především neměli své zásady odměňování nastavovat tak, aby pracovníky motivovaly k uzavírání určitého počtu nebo druhu smluv o úvěru nebo k nabízení konkrétních doplňkových služeb, aniž jsou výslovně uváženy zájmy a potřeby spotřebitele. V této souvislosti mohou členské státy považovat za nezbytné rozhodnout, že určitý postup, například vybírání poplatků vázaným zprostředkovatelem, je se zájmy spotřebitele v rozporu. Členské státy by měly rovněž mít možnost stanovit, že odměna pracovníků nesmí záviset na úrokové sazbě nebo druhu smlouvy o úvěru uzavřené se spotřebitelem. |

|

(36) |

Tato směrnice stanoví harmonizovaná pravidla pro oblasti znalostí a odborné způsobilosti, které by pracovníci věřitelů, zprostředkovatelů úvěru a jmenovaných zástupců měli mít, pokud jde o tvorbu, nabízení, poskytování a zprostředkování smlouvy o úvěru. Tato směrnice nestanoví konkrétní mechanismy přímo související s uznáváním odborných kvalifikací, které osoba získala v jednom členském státě, za účelem splnění požadavků na znalosti a odbornou způsobilost v jiném členském státě. Podmínky uznávání kvalifikací a vyrovnávací opatření, která může hostitelský členský stát požadovat od osoby, jež nezískala kvalifikaci v jeho jurisdikci, by se tudíž i nadále měly řídit směrnicí Evropského parlamentu a Rady 2005/36/ES ze dne 7. září 2005 o uznávání odborných kvalifikací (9). |

|

(37) |

Věřitelé a zprostředkovatelé úvěru ve velké míře využívají reklamy, která často uvádí zvláštní podmínky, aby nalákala spotřebitele na určitý produkt. Spotřebitelé by tedy měli být chráněni před nepoctivými a zavádějícími reklamními postupy a měli by mít možnost si reklamy porovnat. Aby si mohli spotřebitelé porovnat různé nabídky, jsou nezbytná zvláštní ustanovení o reklamě na smlouvy o úvěru a seznam bodů, které by měly obsahovat spotřebitelům určené reklamy a marketingové materiály, jestliže uvádějí úrokové sazby nebo číselné údaje o nákladech úvěru. Členské státy by měly mít možnost zavést nebo zachovat ve svém vnitrostátním právu požadavky ohledně poskytování informací u reklamy, která neuvádí úrokovou sazbu ani číselné údaje o nákladech úvěru. Každý takový požadavek by měl zohledňovat zvláštnosti smluv o úvěru na nemovitosti určené k bydlení. V každém případě by mělo být v souladu se směrnicí Evropského parlamentu a Rady 2005/29/ES ze dne 11. května 2005 o nekalých obchodních praktikách vůči spotřebitelům na vnitřním trhu (10) zajištěno, aby reklama na smlouvy o úvěru nevyvolávala o daném produktu klamnou představu. |

|

(38) |

Reklama se obvykle zaměřuje zejména na jeden nebo několik produktů, avšak spotřebitelé by měli mít možnost se rozhodnout s plnou znalostí škály nabízených úvěrových produktů. V tomto ohledu hrají důležitou roli všeobecné informace, které poučí spotřebitele o širokém spektru dostupných produktů a služeb a jejich klíčových vlastnostech. Spotřebitelům by proto vždy měly být přístupné všeobecné informace o dostupných úvěrových produktech. Jestliže se tento požadavek nevztahuje na zprostředkovatele úvěru, kteří nejsou vázanými zprostředkovateli, neměla by tím být dotčena jejich povinnost poskytovat spotřebitelům individuální předsmluvní informace. |

|

(39) |

Aby byla zajištěna rovnost podmínek a aby se spotřebitelé rozhodovali na základě údajů o nabízených úvěrových produktech, a nikoliv na základě distribučních kanálů, které jim tyto úvěrové produkty zpřístupňují, měli by obdržet informace o úvěru bez ohledu na to, zda jednají přímo s věřitelem nebo se zprostředkovatelem úvěru. |

|

(40) |

Spotřebitelé by dále měli obdržet individuální informace v přiměřeném předstihu před uzavřením smlouvy o úvěru, aby měli možnost porovnat vlastnosti úvěrových produktů a uvažovat o nich. Podle doporučení Komise 2001/193/ES ze dne 1. března 2001 o předsmluvních informacích, které mají spotřebitelům poskytnout věřitelé nabízející úvěry na bydlení (11), se Komise zavázala sledovat dodržování dobrovolného kodexu jednání pro předsmluvní informace o úvěrech na bydlení, obsahujícího ESIP, jenž spotřebiteli podává individuální informace o smlouvě o úvěru, která je mu předkládána. Důkazy shromážděné Komisí zdůraznily potřebu revidovat obsah a podobu ESIP, aby bylo zajištěno, že je jasný, srozumitelný a obsahuje veškeré odpovídající informace pro spotřebitele. Obsah a forma ESIP by měly zahrnovat nezbytná zlepšení identifikovaná v průběhu spotřebitelských testů ve všech členských státech. Struktura ESIP, zejména pořadí informačních bodů, by měla být revidována, text by měl být uživatelsky vstřícnější, měly by být sloučeny oddíly jako „nominální sazba“ a „roční procentní sazba nákladů“ a doplněny nové oddíly, například „flexibilní prvky“. Je-li poskytnut úvěr s odloženým úrokem, je-li po určité počáteční období odloženo splácení jistiny nebo je-li výpůjční úroková sazba stanovena pevně na celou dobu trvání smlouvy o úvěru, měl by být spotřebiteli poskytnut v rámci ESIP ilustrativní splátkový kalendář. Členské státy by měly mít možnost stanovit, že v případě jiných smluv o úvěru není v ESIP tento ilustrativní splátkový kalendář povinný. |

|

(41) |

Spotřebitelský průzkum poukázal na to, že je důležité, aby informace poskytované spotřebitelům byly formulovány jednoduše a srozumitelně. Z tohoto důvodu nejsou výrazy použité v ESIP nutně totožné s právními pojmy definovanými v této směrnici, mají však stejný obsah. |

|

(42) |

Požadavky na informace o smlouvě o úvěru v ESIP by neměly být dotčeny požadavky Unie nebo členských států na informace o dalších produktech nebo službách, jako jsou pojištění proti požáru, životní pojištění nebo investiční produkty, jež mohou být nabízeny společně se smlouvou o úvěru jako podmínka pro její uzavření nebo jako podmínka pro poskytnutí nižší výpůjční úrokové sazby. Členské státy by měly mít možnost zachovat nebo zavést vnitrostátní právní předpisy tam, kde žádná harmonizovaná ustanovení neexistují, například pokud jde o požadavky na informace v předsmluvní fázi o výši sazeb považovaných za lichvářské nebo informace, které mohou být užitečné pro účely finančního vzdělávání nebo mimosoudního vyrovnání. Veškeré doplňující informace by však měly být uvedeny v samostatném dokumentu, který může být k ESIP připojen. Členské státy by měly mít možnost použít v ESIP ve svých národních jazycích odlišné výrazy, aniž však změní jeho obsah nebo pořadí informací, pokud je to nezbytné v zájmu lepší srozumitelnosti pro spotřebitele. |

|

(43) |

Aby bylo zajištěno, že ESIP spotřebiteli poskytne veškeré důležité informace, aby se mohl informovaně rozhodnout, měl by se věřitel při vyplňování ESIP držet pokynů uvedených v této směrnici. Členské státy by měly mít možnost na základě pokynů obsažených v této směrnici pokyny k vyplnění ESIP hlouběji rozpracovat nebo blíže specifikovat. Členské státy by například měly mít možnost blíže specifikovat informace, které mají být poskytnuty v popisu „druhu výpůjční úrokové sazby“, s cílem zohlednit zvláštnosti svých trhů a produktů, jež jsou na nich nabízeny. Tyto bližší specifikace by však neměly být v rozporu s pokyny obsaženými v této směrnici ani by neměly vést k žádné změně v textu vzorového ESIP, který by měl věřitel převzít jako celek. Členské státy by měly rovněž mít možnost stanovit další upozornění týkající se smluv o úvěru přizpůsobená jejich trhům a praxi, pokud tato upozornění již nejsou v ESIP konkrétně obsažena. Členské státy by měly mít možnost stanovit, že věřitel je v případě, že se rozhodne úvěr poskytnout, informacemi obsaženými v ESIP vázán. |

|

(44) |

Spotřebitel by měl informace poskytnuté prostřednictvím ESIP obdržet bez zbytečného odkladu poté, co poskytl nezbytné informace o svých potřebách, finanční situaci a preferencích, a v dostatečném předstihu předtím, než je vázán jakoukoli smlouvou o úvěru nebo nabídkou, aby mohl porovnat a uvážit vlastnosti úvěrových produktů a v případě potřeby získat poradenství od třetí osoby. Zejména když je spotřebiteli učiněna závazná nabídka, měl by k ní být připojen ESIP, ledaže byl spotřebiteli poskytnut již dříve a vlastnosti nabídky jsou v souladu s poskytnutými informacemi. Členské státy by však měly mít možnost stanovit povinné poskytování ESIP jak před předložením jakékoli závazné nabídky, tak současně se závaznou nabídkou, jestliže ESIP obsahující tytéž informace nebyl předložen dříve. Přestože by měl být ESIP individualizovaný a zohledňovat preference vyjádřené spotřebitelem, poskytnutí těchto individualizovaných informací by nemělo znamenat povinnost poskytovat poradenství. Smlouva o úvěru by měla být uzavřena pouze tehdy, pokud měl spotřebitel dostatek času porovnat nabídky, posoudit jejich dopady, v případě potřeby získat poradenství od třetí osoby a informovaně se rozhodnout, zda určitou nabídku přijme. |

|

(45) |

Jestliže spotřebitel uzavřel smlouvu o úvěru na nákup nemovitosti nebo pozemku se zajištěním, přičemž doba trvání zajištění je delší než doba trvání smlouvy o úvěru, a jestliže se může rozhodnout, že po podpisu nové smlouvy o úvěru bude znovu čerpat splacenou jistinu, měl by mu být před podepsáním této nové smlouvy o úvěru poskytnut nový ESIP obsahující novou roční procentní sazbu nákladů a vycházející z konkrétních vlastností nové smlouvy o úvěru. |

|

(46) |

Přinejmenším v případech, kdy neexistuje právo na odstoupení od smlouvy, by měl věřitel nebo tam, kde je to relevantní, zprostředkovatel úvěru nebo jmenovaný zástupce spotřebiteli poskytnout kopii návrhu smlouvy o úvěru v okamžiku, kdy je předložena nabídka závazná pro věřitele. V ostatních případech by měla být kopie návrhu smlouvy o úvěru v okamžiku, kdy je učiněna závazná nabídka, spotřebiteli alespoň nabídnuta. |

|

(47) |

Aby byla zajištěna co největší transparentnost a aby bylo zabráněno zneužívání spojenému s možným střetem zájmů, když spotřebitelé využívají služeb zprostředkovatelů úvěru, měli by zprostředkovatelé úvěru podléhat povinnosti sdělit některé informace, dříve než poskytnou své služby. Tato sdělení by měla obsahovat informace o jejich totožnosti a vztazích k věřitelům, například zda se zabývají produkty širšího okruhu věřitelů nebo pouze omezenějšího počtu věřitelů. Spotřebitelům by mělo být před výkonem jakékoli činnosti při zprostředkování úvěru sděleno, zda má věřitel nebo třetí osoba zprostředkovateli úvěru zaplatit v souvislosti se smlouvou o úvěru jakoukoli provizi nebo jinou finanční pobídku, a měli by být v této fázi informováni buď o výši těchto plateb, je-li známa, nebo o tom, že bude tato částka později v předsmluvní fázi uvedena v ESIP, a o právu na informace o úrovni těchto plateb ve stávající fázi. Spotřebitelé by měli být informováni o veškerých poplatcích, které by měli uhradit zprostředkovatelům úvěru za jejich služby. Aniž je dotčeno právo hospodářské soutěže, měly by členské státy mít možnost zavést nebo zachovat vnitrostátní předpisy, které zakazují, aby spotřebitelé platili poplatky některým nebo všem kategoriím zprostředkovatelů úvěru. |

|

(48) |

Spotřebitel může stále ještě potřebovat další pomoc při rozhodování o tom, která smlouva o úvěru z řady nabízených produktů nejlépe odpovídá jeho potřebám a finanční situaci. Věřitelé a tam, kde je to relevantní, zprostředkovatelé úvěru by měli tuto pomoc poskytovat ve vztahu k úvěrovým produktům, které nabízejí spotřebiteli, tím, že příslušné informace včetně zejména základních rysů nabízených produktů vysvětlí spotřebiteli individuálně tak, aby porozuměl možným dopadům těchto produktů na svou ekonomickou situaci. Věřitelé a tam, kde je to relevantní, zprostředkovatelé úvěru by měli způsob, jakým toto vysvětlení poskytují, přizpůsobit okolnostem, za jakých je úvěr nabízen, a tomu, zda spotřebitel potřebuje pomoc, s přihlédnutím ke znalostem a zkušenostem spotřebitele v oblasti úvěru a k povaze jednotlivých úvěrových produktů. Toto vysvětlení by samo o sobě nemělo představovat individuální doporučení. |

|

(49) |

Na podporu vytvoření a fungování vnitřního trhu a zajištění vysokého stupně ochrany spotřebitele v celé Unii je nutné jednotně zajistit porovnatelnost informací týkajících se ročních procentních sazeb nákladů v celé Unii. |

|

(50) |

Celkové náklady úvěru pro spotřebitele by měly zahrnout veškeré náklady, které spotřebitel musí zaplatit ve vztahu ke smlouvě o úvěru a které jsou věřiteli známy. Měly by tak zahrnovat úrok, provize, daně, poplatky pro zprostředkovatele úvěru, náklady na ocenění nemovitosti za účelem zřízení zástavního práva a s výjimkou notářských poplatků veškeré další poplatky, které jsou vyžadovány pro získání úvěru, například životní pojištění, nebo pro jeho získání za nabízených podmínek, například pojištění proti požáru. Ustanoveními této směrnice, která se týkají doprovodných produktů nebo doplňkových služeb (například nákladů na otevření a vedení bankovního účtu), by neměla být dotčena směrnice 2005/29/ES ani směrnice Rady 93/13/EHS ze dne 5. dubna 1993 o nepřiměřených podmínkách ve spotřebitelských smlouvách (12). Z celkových nákladů úvěru pro spotřebitele by měly být vyloučeny náklady, které spotřebitel platí v souvislosti s nákupem nemovitosti nebo pozemku, jako jsou související daně a notářské poplatky nebo náklady spojené se zápisem do evidence nemovitostí. Otázka, zda věřitel skutečně zná náklady, by měla být posouzena objektivně se zohledněním požadavků náležité profesionální péče. V tomto směru by se mělo předpokládat, že věřitel má znalosti o nákladech na doplňkové služby, které on sám nebo v zastoupení třetí osoby spotřebiteli nabízí, ledaže jejich cena závisí na zvláštních rysech nebo situaci spotřebitele. |

|

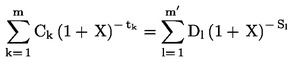

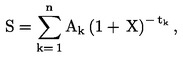

(51) |

Jsou-li použity odhady, měl by o tom být spotřebitel informován, stejně jako o tom, že jsou dané informace považovány za reprezentativní pro uvažovaný druh smlouvy o úvěru nebo uvažované postupy. Účelem dodatečných předpokladů pro výpočet roční procentní sazby nákladů je její konzistentní výpočet a porovnatelnost. Dodatečné předpoklady jsou nezbytné u zvláštních druhů smluv o úvěru, jako jsou smlouvy, kde výše úvěru, doba jeho trvání nebo jeho náklady jsou nejisté nebo se mohou lišit v závislosti na tom, jak je smlouva nastavena. Pokud sama ustanovení k výpočtu roční procentní sazby nákladů nepostačují, měl by věřitel použít dodatečné předpoklady uvedené v příloze I. Jelikož však bude výpočet roční procentní sazby nákladů záviset na podmínkách konkrétní smlouvy o úvěru, měly by se použít pouze ty předpoklady, které jsou pro daný úvěr nezbytné a relevantní. |

|

(52) |

V zájmu dalšího zajištění vysoké míry porovnatelnosti roční procentní sazby nákladů u nabídek různých věřitelů by neměly být časové intervaly použité ve výpočtech vyjádřeny ve dnech, mohou-li být vyjádřeny celým číslem počtu let, měsíců nebo týdnů. Implicitně se má v této souvislosti za to, že časové intervaly použité ve vzorci pro výpočet roční procentní sazby nákladů by měly být použity rovněž při zjišťování částek úroku a dalších poplatků použitých v tomto vzorci. Z tohoto důvodu by věřitelé měli k výpočtu hodnot týkajících se poplatků použít metodu měření časových intervalů popsanou v příloze I. Tento postup se však týká pouze výpočtu roční procentní sazby nákladů a nemá vliv na částky, které věřitel skutečně účtuje na základě smlouvy o úvěru. Jsou-li tyto číselné hodnoty odlišné, může být zapotřebí je spotřebiteli vysvětlit, aby nebyl uveden v omyl. Při stejné metodě výpočtu a při neexistenci dalších nákladů odlišných od úroků však bude roční procentní sazba nákladů rovna skutečné výpůjční úrokové sazbě úvěru. |

|

(53) |

Jelikož roční procentní sazba nákladů může být v reklamách uvedena pouze pomocí příkladu, měl by být tento příklad reprezentativní. Proto by měl odpovídat například průměrné délce trvání a celkové výši úvěru poskytnutého pro uvažovaný druh smlouvy o úvěru. Při určování reprezentativního příkladu by se mělo přihlédnout k rozšířenosti určitých druhů smluv o úvěru na konkrétním trhu. Může být vhodnější, aby každý věřitel ve svém reprezentativním příkladu vycházel z výše úvěru, která je reprezentativní z hlediska jeho řady produktů a předpokládaného portfolia klientů, neboť ty mohou být u jednotlivých věřitelů značně odlišné. U roční procentní sazby nákladů uváděné v ESIP je rovněž třeba zohlednit, je-li to možné, preference a informace udané spotřebitelem a věřitel nebo zprostředkovatel úvěru by měl jasně sdělit, zda jsou poskytnuté informace ilustrativní, nebo odrážejí preference a informace udané spotřebitelem. Reprezentativní příklady by v žádném případě neměly být v rozporu s požadavky směrnice 2005/29/ES. Je důležité, aby bylo z ESIP v příslušných případech spotřebiteli zřejmé, že je roční procentní sazba nákladů založena na předpokladech a může se změnit, a spotřebitel tak mohl vzít tuto skutečnost při porovnávání produktů v úvahu. Důležité je, aby roční procentní sazba nákladů zohledňovala veškerá čerpání podle smlouvy o úvěru, ať již vyplacená přímo spotřebiteli nebo jeho jménem třetí osobě. |

|

(54) |

V zájmu zajištění konzistentnosti ve výpočtu roční procentní sazby nákladů mezi různými druhy úvěrů by měly být předpoklady pro výpočet u podobných forem smlouvy o úvěru celkově ve vzájemném souladu. V této souvislosti by měly být začleněny předpoklady ze směrnice Komise 2011/90/EU ze dne 14. listopadu 2011, kterou se mění část II přílohy I směrnice Evropského parlamentu a Rady 2008/48/ES, kterou se stanoví dodatečné předpoklady pro výpočet roční procentní sazby nákladů (13), jíž se mění předpoklady pro výpočet roční procentní sazby nákladů. Přestože ne všechny předpoklady se budou nutně vztahovat na smlouvy o úvěru, které jsou k dispozici nyní, inovace produktů je v tomto odvětví intenzivní, a je tudíž nezbytné tyto předpoklady mít. Pro účely výpočtu roční procentní sazby nákladů by navíc určení nejpoužívanějšího mechanismu čerpání mělo vycházet z přiměřených očekávání o mechanismu čerpání, který spotřebitelé nejčastěji používají u daného druhu produktu nabízeného daným věřitelem. U existujících produktů by měla být očekávání založena na předchozích dvanácti měsících. |

|

(55) |

Je nezbytné, aby před uzavřením smlouvy o úvěru byla posouzena a ověřena schopnost a vůle spotřebitele úvěr splatit. Toto posouzení úvěruschopnosti by mělo vzít v úvahu všechny nezbytné a relevantní faktory, které by mohly ovlivnit schopnost spotřebitele daný úvěr po dobu jeho trvání splácet. Zejména by se při posuzování schopnosti spotřebitele úvěr obsluhovat a plně splatit měly mimo jiné vzít v úvahu budoucí platby či navýšení plateb nezbytné v důsledku záporné amortizace nebo odkladu plateb jistiny či úroku a měly by se zohlednit další pravidelné výdaje, dluhy a jiné finanční závazky, stejně jako příjmy, úspory a aktiva. Je třeba přiměřeným způsobem počítat s událostmi, které mohou v budoucnosti během trvání navržené smlouvy o úvěru nastat, jako je snížení příjmu, pokud úvěr přetrvává do důchodového věku, nebo zvýšení výpůjční úrokové sazby či negativní změna směnného kurzu. I když při zjišťování toho, jak vysoký úvěr lze v rámci smlouvy o úvěru se zajištěním spotřebiteli poskytnout, představuje hodnota nemovitosti důležitý prvek, posuzování úvěruschopnosti by se mělo zaměřovat na schopnost spotřebitele plnit závazky ze smlouvy o úvěru. Možnost, že by hodnota nemovitosti mohla převýšit výši úvěru nebo že by se hodnota nemovitosti mohla zvýšit v budoucnosti, by proto obecně neměla být dostačující podmínkou pro to, aby byl daný úvěr poskytnut. Je-li nicméně účelem smlouvy o úvěru výstavba nemovitosti nebo rekonstrukce existující nemovitosti, měl by věřitel moci tuto možnost zohlednit. Členské státy by měly mít možnost k těmto nebo dalším kritériím a k metodám posuzování úvěruschopnosti spotřebitele vydat další pokyny, například stanovením limitů na poměr úvěru k hodnotě nemovitosti nebo na poměr úvěru k příjmům, a měly by být podporovány v tom, aby uvedly do praxe Zásady správného poskytování hypoték na obytné nemovitosti, které vypracovala Rada pro finanční stabilitu. |

|

(56) |

Mohou být zapotřebí zvláštní ustanovení pro jednotlivé prvky, které lze zohlednit při posuzování úvěruschopnosti u některých druhů smluv o úvěru. Členské státy by například měly mít možnost rozhodnout, aby u smluv o úvěru na nákup nemovitosti, v nichž je výslovně uvedeno, že nemovitost nemá obývat jakožto dům, byt nebo jiné místo bydliště spotřebitel nebo jeho rodinný příslušník (smlouvy o nákupu za účelem pronájmu), byl při posuzování toho, zda je spotřebitel schopen úvěr splatit, zohledněn budoucí příjem z pronájmu. V členských státech, jejichž vnitrostátní předpisy takovýto postup nestanoví, se věřitelé mohou rozhodnout, že k obezřetnému posouzení budoucího příjmu z pronájmu přihlédnou. Posouzení úvěruschopnosti by nemělo znamenat, že věřitel přebírá odpovědnost za jakékoli následné nedodržení závazků ze smlouvy o úvěru spotřebitelem. |

|

(57) |

Rozhodnutí věřitele o tom, zda úvěr poskytne, by mělo být v souladu s výsledkem posouzení úvěruschopnosti. Má-li například věřitel možnost přenést část úvěrového rizika na třetí osobu, neměla by ho tato možnost vést k tomu, aby závěry posouzení úvěruschopnosti přehlížel a poskytl smlouvu o úvěru spotřebiteli, který pravděpodobně nebude schopen úvěr splatit. Členské státy by měly mít možnost tuto zásadu provést tak, že budou od příslušných orgánů vyžadovat, aby podnikaly příslušné kroky v rámci dohledových činností a aby sledovaly, zda věřitelé při posuzování úvěruschopnosti postupují v souladu s předpisy. Kladné posouzení úvěruschopnosti by však věřitele nemělo k poskytnutí úvěru zavazovat. |

|

(58) |

V souladu s doporučeními Rady pro finanční stabilitu by mělo posuzování úvěruschopnosti vycházet z informací o finanční a ekonomické situaci spotřebitele, včetně jeho příjmů a výdajů. Tyto informace lze získat z různých zdrojů, mimo jiné i od spotřebitele, a věřitel by je měl před poskytnutím úvěru náležitě ověřit. V této souvislosti by spotřebitelé měli poskytnout informace, aby posouzení úvěruschopnosti usnadnili, neboť pokud tak neučiní, bude jim žádaný úvěr pravděpodobně zamítnut, nebude-li možné příslušné informace získat z jiných zdrojů. Aniž je dotčeno soukromé závazkové právo, měly by členské státy zajistit, aby věřitelé nemohli smluvní vztah ze smlouvy o úvěru ukončit z toho důvodu, že po jejím podepsání zjistili, že posouzení úvěruschopnosti bylo provedeno nesprávně, protože při jeho provádění nebyly k dispozici úplné informace. Tím by však neměla být dotčena možnost členských států stanovit, že věřitelé smluvní vztah ze smlouvy o úvěru ukončit mohou, pokud lze zjistit, že spotřebitel při posuzování úvěruschopnosti záměrně poskytl informace nepřesné či nepravdivé nebo úmyslně neposkytl informace, které by vedly k zápornému posouzení úvěruschopnosti, nebo pokud existují jiné oprávněné důvody slučitelné s právem Unie. Přestože by nebylo vhodné spotřebitele postihovat za to, že není s to určitou informaci nebo určité posouzení poskytnout nebo že se rozhodl v žádání o úvěr nepokračovat, měly by mít členské státy možnost stanovit sankce pro případy, kdy spotřebitelé vědomě poskytnou neúplné nebo nesprávné informace, aby získali kladné posouzení úvěruschopnosti, zejména pokud by úplné a správné informace vedly k zápornému posouzení úvěruschopnosti, a spotřebitel následně není schopen podmínky smlouvy plnit. |

|

(59) |

Vyhledávání v úvěrové databázi je užitečný prvek při posuzování úvěruschopnosti. Některé členské státy vyžadují, aby věřitelé posoudili úvěruschopnost spotřebitelů na základě vyhledávání v příslušné databázi. Věřitelé by měli mít možnost v úvěrové databázi vyhledávat během doby trvání úvěru výhradně s cílem identifikovat a vyhodnocovat možnost selhání. Toto vyhledávání v úvěrové databázi by mělo podléhat vhodným zárukám, aby bylo zajištěno, že je používáno ke včasné identifikaci a řešení úvěrového rizika v zájmu spotřebitele, a nikoliv jako zdroj informací pro obchodní jednání. Věřitelé by před vyhledáváním v úvěrové databázi měli spotřebitele o vyhledávání informovat v souladu se směrnicí Evropského parlamentu a Rady 95/46/ES ze dne 24. října 1995 o ochraně fyzických osob v souvislosti se zpracováním osobních údajů a o volném pohybu těchto údajů (14) a spotřebitelé by měli mít právo přístupu k informacím, jež jsou o nich v úvěrové databázi uchovávány, aby mohli případně opravit, vymazat nebo zablokovat osobní údaje, jež se jich týkají a jsou v této databázi zpracovávány, jsou-li nesprávné nebo byly-li zpracovány protiprávně. |

|

(60) |

Aby se zabránilo narušení hospodářské soutěže mezi věřiteli, mělo by být zajištěno, aby všichni věřitelé, včetně úvěrových institucí nebo neúvěrových institucí poskytujících smlouvy o úvěru na nemovitosti určené k bydlení, měli přístup do všech veřejných a soukromých úvěrových databází o spotřebitelích za nediskriminujících podmínek. Tyto podmínky by proto neměly obsahovat požadavek, aby věřitelé byli úvěrovými institucemi. Podmínky přístupu, jako jsou náklady na přístup do databáze nebo požadavky poskytovat databázi informace na základě vzájemnosti, by se měly uplatňovat i nadále. Členské státy by měly mít možnost v rámci svých jurisdikcí stanovit, zda mohou mít přístup do těchto databází rovněž zprostředkovatelé úvěru. |

|

(61) |

Je-li rozhodnutí o zamítnutí žádosti o úvěr založeno na údajích získaných vyhledáváním v databázi nebo neexistenci údajů v databázi, měl by o tom věřitel spotřebitele vyrozumět a sdělit mu název použité databáze a veškeré jiné informace požadované podle směrnice 95/46/ES, aby spotřebitel mohl vykonat své právo přístupu a v odůvodněných případech opravit, vymazat nebo zablokovat osobní údaje, jež se ho týkají a jsou v této databázi zpracovávány. Je-li žádost o úvěr zamítnuta na základě záporného posouzení úvěruschopnosti spotřebitele, měl by o tomto zamítnutí věřitel spotřebitele informovat bez zbytečného odkladu. Členské státy by měly mít možnost se rozhodnout, zda uloží věřitelům povinnost důvody tohoto zamítnutí blíže vysvětlit. Po věřiteli by však tyto informace neměly být vyžadovány, pokud by to bylo zakázáno jiným právem Unie, jako jsou předpisy o praní peněz nebo financování terorismu. Tyto informace by neměly být poskytovány, pokud by to bylo v rozporu s veřejným pořádkem nebo veřejnou bezpečností, například s předcházením trestným činům a jejich odhalováním, vyšetřováním nebo stíháním. |

|

(62) |

Tato směrnice se zabývá použitím osobních údajů v rámci posuzování úvěruschopnosti spotřebitele. V zájmu zajištění ochrany osobních údajů by se na zpracovávání údajů prováděné v rámci uvedeného posuzování měla vztahovat směrnice 95/46/ES. |

|

(63) |

Poskytování poradenství ve formě individuálních doporučení je samostatnou činností, která může, avšak nemusí být spojena s dalšími aspekty poskytování nebo zprostředkování úvěru. Aby byli spotřebitelé schopni porozumět povaze služeb, které jsou jim poskytovány, měli by tudíž být informováni o tom, zda jim poradenské služby jsou v daném okamžiku poskytovány nebo jim poskytnuty být mohou a kdy jim poskytovány nejsou, a o tom, co poradenské služby tvoří. Vzhledem k významu, jaký spotřebitelé používání výrazů „poradenství“ a „poradce“ přikládají, je vhodné, aby členské státy měly možnost používání těchto nebo obdobných výrazů zakázat, jestliže jsou poradenské služby poskytovány spotřebitelům. Je vhodné zajistit, aby členské státy uložily opatření na ochranu toho, že v případě poradenství popisovaného jako nezávislé jsou spektrum zvažovaných produktů a systémy odměňování přiměřené tomu, co spotřebitel od takového poradenství očekává. |

|

(64) |

Poskytovatelé poradenských služeb by měli jednat ve shodě s určitými standardy, aby bylo zajištěno, že jsou spotřebiteli představeny produkty vyhovující jeho potřebám a situaci. Poradenské služby by měly vycházet z přiměřené a dostatečně široké analýzy nabízených produktů, poskytuje-li tyto služby věřitel nebo vázaný zprostředkovatel úvěru, nebo produktů dostupných na trhu, poskytuje-li tyto služby zprostředkovatel úvěru, který není vázaným zprostředkovatelem. Poskytovatelé poradenských služeb by měli mít možnost zaměřovat se na určité úzce specializované produkty, jako je překlenovací financování, pokud v rámci daného úzce specializovaného segmentu zvažují určité spektrum produktů a s jejich zaměřením na uvedené úzce specializované produkty byl spotřebitel zřetelně seznámen. Věřitelé a zprostředkovatelé úvěru by v každém případě měli spotřebitele informovat o tom, zda poskytují poradenství pouze o vlastní řadě produktů nebo o širokém spektru produktů z celého trhu, aby bylo zajištěno, že spotřebitel porozumí tomu, na jakém základě je doporučení učiněno. |

|

(65) |

Poradenské služby by měly vycházet ze správného pochopení finanční situace, preferencí a cílů spotřebitele na základě nezbytných aktuálních informací a přiměřených předpokladů o rizicích pro situaci spotřebitele po dobu trvání smlouvy o úvěru. Členské státy by měly mít možnost vyjasnit, jak má být v rámci poskytování poradenských služeb posuzována vhodnost daného produktu. |

|

(66) |

Schopnost spotřebitele splatit úvěr předčasně před vypršením smlouvy o úvěru může hrát důležitou roli v podpoře hospodářské soutěže na vnitřním trhu a volného pohybu občanů Unie, stejně jako při zajišťování flexibility po dobu trvání smlouvy o úvěru, která je potřebná k podpoře finanční stability v souladu s doporučeními Rady pro finanční stabilitu. Avšak vnitrostátní zásady a podmínky, za kterých spotřebitelé mohou úvěr splatit, a podmínky, za jakých se může předčasné splacení uskutečnit, se výrazně liší. I přes různorodost finančních mechanismů hypoték a šíři dostupných produktů je na úrovni Unie nezbytné stanovit určité standardy předčasného splacení úvěru, aby bylo zajištěno, že spotřebitelé mají možnost splnit své závazky dříve, než je uvedeno ve smlouvě o úvěru, a aby mohli snáze porovnávat nabídky s cílem nalézt nejlepší produkty s ohledem na své potřeby. Členské státy by proto měly právními předpisy nebo jinými prostředky, jako jsou smluvní ustanovení, zajistit, aby spotřebitelé měli právo na předčasné splacení. Členské státy by však měly mít možnost definovat podmínky pro výkon tohoto práva. Tyto podmínky mohou obsahovat časová omezení výkonu práva, rozdílné zacházení v závislosti na druhu výpůjční úrokové sazby nebo omezení s ohledem na okolnosti, za kterých může být právo uplatněno. Výkon práva na předčasné splacení v době, po kterou je dohodnuta pevná výpůjční úroková sazba, může být podmíněn existencí oprávněného zájmu spotřebitele, který stanoví členský stát. Oprávněný zájem může vzniknout například v případě rozvodu nebo ztráty zaměstnání. V podmínkách členských států může být stanoveno, že věřitel má nárok na spravedlivé a objektivně odůvodněné odškodnění za případné náklady přímo spojené s předčasným splacením úvěru. Pokud členské státy stanoví, že věřitel nárok na odškodnění má, mělo by jít o spravedlivé a objektivně odůvodněné odškodnění za případné náklady přímo spojené s předčasným splacením úvěru v souladu s vnitrostátními pravidly pro odškodnění. Odškodnění by nemělo převýšit finanční ztrátu věřitele. |

|

(67) |

Je důležité zajistit dostatečnou transparentnost, aby byla spotřebitelům jasná povaha přijímaných závazků v zájmu zachování finanční stability a aby jim bylo jasné, kde v průběhu doby trvání smlouvy o úvěru existuje flexibilita. Informace o výpůjční úrokové sazbě by měly být spotřebitelům poskytovány v průběhu smluvního vztahu i v předsmluvní fázi. Členské státy by měly mít možnost zachovat nebo zavést omezení či zákazy jednostranných změn výpůjční úrokové sazby věřitelem. Členské státy by měly mít možnost stanovit, že v případě změny výpůjční úrokové sazby má spotřebitel nárok obdržet aktualizovaný splátkový kalendář. |

|

(68) |

I když zprostředkovatelé úvěru hrají v Unii hlavní roli při poskytování smluv o úvěru na nemovitosti určené k bydlení, mezi vnitrostátními předpisy o podnikání zprostředkovatelů úvěru a dohledu nad nimi zůstávají podstatné rozdíly, jež tvoří překážky bránící přístupu k činnostem zprostředkovatelů úvěru na vnitřním trhu a výkonu těchto činností. Skutečnost, že zprostředkovatelé úvěru nemohou působit volně v celé Unii, brání řádnému fungování vnitřního trhu se smlouvami o úvěru na nemovitosti určené k bydlení. I přes rozmanitost druhů subjektů zapojených do zprostředkování úvěru jsou na úrovni Unie nezbytné určité standardy pro zajištění vysoké úrovně profesionality a služeb. |

|

(69) |

Zprostředkovatelé úvěru by měli před zahájením činnosti projít řízením o udělení oprávnění k činnosti u příslušného orgánu svého domovského členského státu a měli by podléhat průběžnému dohledu k zajištění toho, aby splňovali přísné profesní požadavky přinejmenším ve vztahu ke své kvalifikaci, dobré pověsti a pojištění odpovědnosti za škodu způsobenou při výkonu povolání. Tyto požadavky by se měly použít alespoň na úrovni instituce. Členské státy však mohou upřesnit, zda se požadavky na udělení oprávnění k činnosti použijí na jednotlivé zaměstnance zprostředkovatele úvěru. Domovský členský stát může stanovit další požadavky, například že akcionáři nebo podílníci zprostředkovatele úvěru musí mít dobrou pověst nebo že vázaný zprostředkovatel úvěru může být vázán pouze k jedinému věřiteli, jsou-li tyto požadavky přiměřené a slučitelné s ostatním právem Unie. Relevantní informace o zprostředkovatelích úvěru s oprávněním k činnosti by rovněž měly být zapsány ve veřejném registru. Vázaní zprostředkovatelé úvěru, kteří pracují výhradně s jedním věřitelem a za které tento věřitel nese plnou a bezpodmínečnou odpovědnost, by měli možnost získat oprávnění k činnosti od příslušného orgánu pod záštitou věřitele, jehož jménem jednají. Členské státy by měly mít právo zachovat nebo zavést omezení týkající se právní formy některých zprostředkovatelů úvěru, zda mohou jednat výhradně jako právnické nebo fyzické osoby. Členské státy by měly mít možnost rozhodnout, zda se všichni zprostředkovatelé úvěru zapisují do jednoho registru nebo zda jsou nezbytné různé registry v závislosti na tom, je-li zprostředkovatel úvěru vázaným zprostředkovatelem úvěru či jedná-li jako nezávislý zprostředkovatel úvěru. Členské státy by dále měly mít možnost zachovat nebo zavést omezení možnosti zprostředkovatelů úvěru vázaných k jednomu nebo několika věřitelům účtovat spotřebitelům poplatky. |

|

(70) |

V některých členských státech mohou zprostředkovatelé úvěru využívat služeb jmenovaných zástupců, kteří vykonávají činnosti jejich jménem. Členské státy by měly mít možnost zvláštní režim stanovený touto směrnicí uplatňovat na jmenované zástupce. Členské státy by však měly mít možnost tento režim nezavádět nebo umožnit jiným subjektům plnit úlohu srovnatelnou s úlohou jmenovaných zástupců, jestliže se na tyto subjekty vztahuje stejný režim jako na zprostředkovatele úvěru. Pravidla pro jmenované zástupce stanovená v této směrnici neukládají členským státům povinnost, aby jmenovaným zástupcům umožnily působit v jejich jurisdikci, nejsou-li považováni za zprostředkovatele úvěru podle této směrnice. |

|

(71) |

V zájmu zajištění účinného dohledu příslušných orgánů nad zprostředkovateli úvěru by mělo být zprostředkovateli úvěru, který je právnickou osobou, uděleno oprávnění k činnosti v členském státě, v němž má sídlo. Zprostředkovateli úvěru, který není právnickou osobou, by mělo být oprávnění k činnosti uděleno v členském státě, v němž má ústředí. Kromě toho by členské státy měly vyžadovat, aby se ústředí zprostředkovatele úvěru vždy nacházelo v jeho domovském členském státě a aby tam skutečně vykonával činnost. |

|

(72) |

Požadavky na udělení oprávnění k činnosti by měly zprostředkovatelům úvěru umožnit působit v jiných členských státech v souladu se zásadami svobody usazování a volného pohybu služeb, pokud byl dodržen odpovídající oznamovací postup mezi příslušnými orgány. I v případech, kdy se členské státy rozhodnou udělit oprávnění k činnosti všem jednotlivým pracovníkům zprostředkovatele úvěru, by se oznámení úmyslu poskytovat služby mělo týkat zprostředkovatele úvěru, a nikoli jednotlivého zaměstnance. Tato směrnice poskytuje rámec k tomu, aby všichni zprostředkovatelé úvěru s oprávněním k činnosti včetně těch, kteří jsou vázáni pouze k jednomu věřiteli, působili po celé Unii, avšak neposkytuje stejný rámec pro jmenované zástupce. Jmenovaní zástupci, kteří si přejí působit v jiném členském státě, by v těchto případech museli splnit požadavky pro udělení oprávnění k činnosti zprostředkovatelů úvěru stanovené v této směrnici. |

|

(73) |

V některých členských státech mohou zprostředkovatelé úvěru vykonávat své činnosti v souvislosti se smlouvami o úvěru, které nabízejí neúvěrové instituce i úvěrové instituce. Měla by platit zásada, že zprostředkovatelé úvěru s oprávněním k činnosti mohou působit na celém území Unie. Udělení oprávnění k činnosti příslušnými orgány domovského členského státu by však zprostředkovatelům úvěru nemělo umožňovat, aby své služby v souvislosti se smlouvami o úvěru nabízenými neúvěrovými institucemi poskytovali spotřebiteli v členském státě, v němž takovéto neúvěrové instituce působit nesmějí. |

|

(74) |

Členské státy by měly mít možnost stanovit, že osoby, které při své profesionální činnosti vykonávají zprostředkování úvěrů pouze příležitostně, jako jsou právníci či notáři, nepodléhají řízení o udělení oprávnění k činnosti obsaženému v této směrnici, pokud je tato profesionální činnost upravena předpisy a dotyčné předpisy příležitostný výkon činností při zprostředkování úvěrů nevylučují. Toto osvobození od řízení o udělení oprávnění k činnosti stanoveného v této směrnici by však mělo znamenat, že tyto osoby nemohou využívat režimu jednotného pasu podle této směrnice. Osoby, které v rámci své profesionální činnosti příležitostně pouze seznámí spotřebitele s určitým věřitelem či zprostředkovatelem úvěru nebo na ně spotřebitele odkáží, například tím, že se mu zmíní o existenci určitého věřitele či zprostředkovatele úvěru nebo určitého druhu produktu tohoto věřitele nebo zprostředkovatele úvěru, aniž provádějí další reklamu nebo se zapojují do prezentace, nabízení, přípravy nebo uzavírání smlouvy o úvěru, by pro účely této směrnice neměly být považovány za zprostředkovatele úvěru. Za zprostředkovatele úvěru pro účely této směrnice by neměli být považováni ani dlužníky, kteří smlouvu o úvěru pouze převedou na spotřebitele jako postoupení závazku, aniž vykonávají jakoukoli jinou činnost zprostředkování úvěru. |

|

(75) |

Aby byla zajištěna rovnost podmínek mezi věřiteli a podpořena finanční stabilita, měly by členské státy do doby, než budou přijata další harmonizační opatření, zajistit, aby byla zavedena příslušná opatření pro udělování oprávnění k činnosti neúvěrovým institucím poskytujícím smlouvy o úvěru na nemovitosti určené k bydlení a pro dohled nad těmito institucemi. V souladu se zásadou proporcionality by v této směrnici neměly být stanoveny podrobné podmínky pro udělování oprávnění k činnosti věřitelů poskytujících tyto smlouvy o úvěru, kteří nejsou úvěrovými institucemi podle nařízení Evropského parlamentu a Rady (EU) č. 575/2013 ze dne 26. června 2013 o obezřetnostních požadavcích na úvěrové instituce a investiční podniky (15), a pro dohled nad těmito věřiteli. Počet těchto institucí působících v současnosti v Unii, jejich podíl na trhu a počet členských států, ve kterých aktivně působí, jsou omezené, zejména od doby finanční krize. Ze stejného důvodu by se tato směrnice neměla týkat ani zavedení jednotného „pasu“ pro tyto instituce. |

|

(76) |

Členské státy by měly stanovit sankce za porušení vnitrostátních právních předpisů přijatých na základě této směrnice a zajistit jejich uplatňování. I když je volba sankcí i nadále na členských státech, stanovené sankce by měly být účinné, přiměřené a odrazující. |

|

(77) |

Spotřebitelé by měli mít přístup k mimosoudním postupům vyřizování stížností a zjednávání nápravy v případě řešení sporů mezi věřiteli a spotřebiteli i mezi zprostředkovateli úvěru a spotřebiteli vzniklých z práv a povinností stanovených touto směrnicí. Členské státy by měly zajistit, aby účast v těchto postupech alternativního řešení sporů nebyla pro věřitele a zprostředkovatele úvěru dobrovolná. V zájmu zajištění hladkého fungování postupů alternativního řešení sporů v případě přeshraniční činnosti by členské státy měly vyžadovat, aby subjekty odpovědné za mimosoudní vyřizování stížností a mimosoudní zjednávání nápravy spolupracovaly, a k takové spolupráci je vybízet. V této souvislosti by měly být subjekty pro mimosoudní vyřizování stížností a mimosoudní zjednávání nápravy v členských státech vybízeny k tomu, aby se zapojily do sítě pro řešení finančních sporů FIN-NET, kterou tvoří vnitrostátní mimosoudní systémy zodpovědné za vyřizování sporů spotřebitelů s poskytovateli finančních služeb. |

|

(78) |

Za účelem zajištění důsledné harmonizace a zohlednění vývoje na trzích se smlouvami o úvěru, vývoje úvěrových produktů nebo vývoje hospodářských podmínek a za účelem podrobnější specifikace určitých požadavků obsažených v této směrnici by měla být na Komisi přenesena pravomoc přijímat akty v souladu s článkem 290 Smlouvy o fungování Evropské unie, pokud jde o změnu standardního znění či pokynů k vyplnění ESIP a změny poznámek či aktualizací předpokladů používaných pro výpočet roční procentní sazby nákladů. Je obzvláště důležité, aby Komise v rámci přípravné činnosti vedla odpovídající konzultace, a to i na odborné úrovni. Při přípravě a vypracovávání aktu v přenesené pravomoci by Komise měla zajistit, aby byly příslušné dokumenty předávány souběžně, včas a vhodným způsobem Evropskému parlamentu a Radě. |

|

(79) |

Aby se usnadnilo přeshraniční poskytování služeb zprostředkovatelů úvěru, za účelem spolupráce, výměny informací a řešení sporů mezi příslušnými orgány, by příslušnými orgány odpovědnými za udělování oprávnění k činnosti zprostředkovatelů úvěru měly být ty, které vystupují pod záštitou Evropského orgánu dohledu (Evropského orgánu pro bankovnictví) (dále jen „Evropský orgán pro bankovnictví“), jak je stanoveno v nařízení Evropského parlamentu a Rady (EU) č. 1093/2010 ze dne 24. listopadu 2010 o zřízení Evropského orgánu dohledu (Evropského orgánu pro bankovnictví) (16), nebo jiné vnitrostátní orgány, jestliže s orgány vystupujícími pod záštitou Evropského orgánu pro bankovnictví spolupracují při plnění svých úkolů podle této směrnice. |

|

(80) |

Členské státy by měly určit příslušné orgány oprávněné k tomu, aby zajistily a vynucovaly dodržování této směrnice, a zajistit, aby měly veškeré vyšetřovací a donucovací pravomoci i přiměřené zdroje nezbytné k plnění svých úkolů. Příslušné orgány by mohly v souvislosti s určitými aspekty této směrnice jednat prostřednictvím podání k soudům příslušným k přijetí právního rozhodnutí, a to i v řízení o opravném prostředku. Členské státy by tak zejména v případech, kdy byla ustanovení této směrnice provedena v občanském právu, mohly vynucování jejich dodržování přenechat výše uvedeným subjektům a soudům. Členské státy měly mít možnost určit různé příslušné orgány, aby vynucovaly dodržování velmi rozmanitých povinností stanovených touto směrnicí. Pro některá ustanovení by mohly členské státy určit například orgány příslušné pro vynucování dodržování práva v oblasti ochrany spotřebitele, zatímco pro jiná ustanovení by mohly určit orgány obezřetnostního dohledu. Možností určit různé příslušné orgány by neměly být dotčeny povinnosti týkající se průběžného dohledu a spolupráce mezi příslušnými orgány, jak stanoví tato směrnice. |

|

(81) |

Účinné fungování této směrnice a pokrok při vytváření vnitřního trhu s vysokou úrovní ochrany spotřebitele v oblasti smluv o úvěru na nemovitosti určené k bydlení bude třeba přezkoumat. Přezkum by měl mimo jiné obsáhnout posouzení dodržování této směrnice a jejího dopadu, posouzení toho, zda je její oblast působnosti i nadále přiměřená, analýzu poskytování smluv o úvěru neúvěrovými institucemi, posouzení potřeby dalších opatření včetně jednotného pasu pro neúvěrové instituce a prozkoumání nezbytnosti stanovit další práva a povinnosti týkající se období po uzavření smluv o úvěru. |

|

(82) |

Je pravděpodobné, že činnost jednotlivých členských států samotných povede k nejednotným pravidlům, což může ohrozit fungování vnitřního trhu nebo vytvořit další překážky jeho fungování. Jelikož cíle této směrnice, totiž vytvoření efektivního a konkurenčního vnitřního trhu se smlouvami o úvěru na nemovitosti určené k bydlení, který se vyznačuje vysokou úrovní ochrany spotřebitele, nemůže být uspokojivě dosaženo na úrovni členských států, a proto jej může být z důvodu účinnosti opatření lépe dosaženo na úrovni Unie, může Unie přijmout opatření v souladu se zásadou subsidiarity stanovenou v článku 5 Smlouvy o Evropské unii. V souladu se zásadou proporcionality stanovenou v uvedeném článku nepřekračuje tato směrnice rámec toho, co je nezbytné pro dosažení tohoto cíle. |

|

(83) |

Členské státy se mohou rozhodnout, že některé prvky, na něž se tato směrnice vztahuje, například posouzení úvěruschopnosti spotřebitele, provedou ve svém obezřetnostním právu, zatímco jiné prvky, například povinnosti spojené s odpovědným přijímáním úvěru, provedou v občanském právu, trestním právu nebo právu zaměřeném na boj proti podvodům. |

|

(84) |