2010/76/EUSměrnice Evropského parlamentu a Rady 2010/76/EU ze dne 24. listopadu 2010 , kterou se mění směrnice 2006/48/ES a 2006/49/ES, pokud jde o kapitálové požadavky na obchodní portfolio a resekuritizace a o dohled nad zásadami odměňování Text s významem pro EHP

| Publikováno: | Úř. věst. L 329, 14.12.2010, s. 3-35 | Druh předpisu: | Směrnice |

| Přijato: | 24. listopadu 2010 | Autor předpisu: | Evropský parlament; Rada Evropské unie |

| Platnost od: | 15. prosince 2010 | Nabývá účinnosti: | 15. prosince 2010 |

| Platnost předpisu: | Zrušen předpisem 2013/36/EU | Pozbývá platnosti: | 17. července 2013 |

Text aktualizovaného znění s celou hlavičkou je dostupný pouze pro registrované uživatele.

Tento dokument je třeba brát jako dokumentační nástroj a instituce nenesou jakoukoli odpovědnost za jeho obsah

|

SMĚRNICE EVROPSKÉHO PARLAMENTU A RADY 2010/76/EU ze dne 24. listopadu 2010, kterou se mění směrnice 2006/48/ES a 2006/49/ES, pokud jde o kapitálové požadavky na obchodní portfolio a resekuritizace a o dohled nad zásadami odměňování (Úř. věst. L 329, 14.12.2010, p.3) |

Opraveno:

SMĚRNICE EVROPSKÉHO PARLAMENTU A RADY 2010/76/EU

ze dne 24. listopadu 2010,

kterou se mění směrnice 2006/48/ES a 2006/49/ES, pokud jde o kapitálové požadavky na obchodní portfolio a resekuritizace a o dohled nad zásadami odměňování

(Text s významem pro EHP)

EVROPSKÝ PARLAMENT A RADA EVROPSKÉ UNIE,

s ohledem na Smlouvu o fungování Evropské unie, a zejména na čl. 53 odst. 1 této smlouvy,

s ohledem na návrh Evropské komise,

s ohledem na stanovisko Evropské centrální banky ( 1 ),

s ohledem na stanovisko Evropského hospodářského a sociálního výboru ( 2 ),

v souladu s řádným legislativním postupem ( 3 ),

vzhledem k těmto důvodům:|

(1) |

Nadměrné a neobezřetné podstupování rizik v bankovním odvětví vedlo k selhání jednotlivých finančních institucí a k systémovým problémům v členských státech i po celém světě. Jakkoli jsou příčiny takového podstupování rizik četné a složité, orgány dohledu a regulační orgány včetně skupiny G-20 a Evropského výboru orgánů bankovního dohledu (CEBS) se shodují na tom, že k němu přispěly i nevhodné struktury odměňování v některých finančních institucích. Zásady odměňování, které podněcují k podstupování rizik překračujícímu obecnou úroveň rizika tolerovaného danou institucí, mohou narušit řádné a účinné řízení rizik a zhoršit nadměrně rizikové chování. Obzvláště důležité jsou proto mezinárodně dohodnuté a stvrzené zásady pro řádné postupy odměňování vypracované Radou pro finanční stabilitu (FSB) (dále jen „zásady FSB“). |

|

(2) |

Směrnice Evropského parlamentu a Rady 2006/48/ES ze dne 14. června 2006 o přístupu k činnosti úvěrových institucí a o jejím výkonu ( 4 ) vyžaduje, aby měly úvěrové instituce systémy, strategie, postupy a mechanismy pro řízení rizik, jimž jsou tyto instituce vystaveny. Na základě směrnice Evropského parlamentu a Rady 2006/49/ES ze dne 14. června 2006 o kapitálové přiměřenosti investičních podniků a úvěrových institucí ( 5 ) tento požadavek platí pro investiční podniky ve smyslu směrnice Evropského parlamentu a Rady 2004/39/ES ze dne 21. dubna 2004 o trzích finančních nástrojů ( 6 ). Směrnice 2006/48/ES vyžaduje, aby příslušné orgány tyto systémy, strategie, postupy a mechanismy přezkoumávaly a určovaly, zda kapitál, který daná úvěrová instituce nebo daný investiční podnik drží, zajišťuje řádné řízení a pokrytí rizik, kterým daná úvěrová instituce nebo investiční podnik jsou nebo by mohly být vystaveny. Tento dohled se vůči bankovním skupinám provádí na konsolidované bázi a zahrnuje finanční holdingové společnosti a přidružené finanční instituce ve všech právních řádech. |

|

(3) |

Pro účely řešení potenciálně škodlivých účinků špatně navržených struktur odměňování na řádné řízení rizik a kontrolu rizikového chování jednotlivců by měly být požadavky směrnice 2006/48/ES doplněny o výslovnou povinnost úvěrových institucí a investičních podniků vytvořit a udržovat pro ty kategorie zaměstnanců, jejichž profesní činnosti mají podstatný vliv na celkový rizikový profil těchto úvěrových institucí a investičních podniků, zásady a postupy odměňování, které jsou v souladu s účinným řízením rizik. Tyto kategorie zaměstnanců by měly zahrnovat přinejmenším vrcholné vedení, zaměstnance odpovědné za činnosti, s nimiž je spojeno podstupování rizik a zaměstnance ve vnitřních kontrolních funkcích a všechny zaměstnance, jejichž celková odměna včetně zvláštních penzijních výhod je řadí do stejné třídy odměňování jako vrcholné vedení a zaměstnance odpovědné za činnosti, s nimiž je spojeno podstupování rizik. |

|

(4) |

Vzhledem k tomu, že nadměrné a neobezřetné podstupování rizik může narušit finanční zdraví úvěrových institucí nebo investičních podniků a destabilizovat bankovní systém, je důležité, aby byla nová povinnost týkající se politik a postupů odměňování prováděna jednotně a aby zahrnovala všechny aspekty odměňování, včetně platů, zvláštních penzijních výhod a dalších obdobných dávek. V této souvislosti by se zvláštními penzijními výhodami měly rozumět individuálně vyplácené částky poskytované úvěrovou institucí nebo investičním podnikem zaměstnanci na individuálním základě, které jsou poskytovány v souvislosti s odchodem do důchodu nebo před odchodem do důchodu a které lze považovat za pohyblivou složku odměny. Proto je vhodné upřesnit jednoznačné principy řádného odměňování, aby bylo zajištěno, že struktura odměňování nebude jednotlivce povzbuzovat k nadměrnému podstupování rizik nebo morálnímu hazardu a bude v souladu s ochotou dané úvěrové instituce nebo investičního podniku podstupovat rizika, s jejími hodnotami a dlouhodobými zájmy. Odměňování je třeba rovněž přizpůsobit úloze finančního odvětví jakožto mechanismu, jehož prostřednictvím jsou finanční zdroje v hospodářství efektivně alokovány. Tyto principy by měly zejména zaručovat, že navrhované zásady týkající se pohyblivé složky odměny zajistí, aby pobídky odpovídaly dlouhodobým zájmům úvěrové instituce nebo investičního podniku a aby metody výplat posilovaly jejich kapitál Výkonnostní složky odměny by rovněž měly posilovat spravedlnost odměňování v dané úvěrové instituci nebo investičním podniku. V rámci těchto principů je třeba uznat, že úvěrové instituce a investiční podniky mohou určitá ustanovení uplatňovat různým způsobem v závislosti na své velikosti, vnitřní organizaci a povaze, rozsahu a složitosti svých činností, a zejména že nemusí být pro investiční podniky uvedené v čl. 20 odst. 2 a 3 směrnice 2006/49/ES přiměřené, aby dodržovaly všechny tyto principy. Aby bylo zajištěno, že navrhované zásady odměňování budou začleněny do řízení rizik dané úvěrové instituce nebo investičního podniku, měl by řídící orgán každé úvěrové instituce či investičního podniku v rámci své kontrolní funkce přijmout a pravidelně přezkoumávat obecné zásady, které budou uplatňovány. V této souvislosti by ve vhodných případech a v souladu s vnitrostátním právem obchodních společností mohl být řídící orgán v rámci své kontrolní funkce chápán jako orgán dohledu. |

|

(5) |

Mělo by být povinností úvěrových institucí a investičních podniků, které jsou významné z hlediska jejich velikosti, vnitřní organizace a povahy, rozsahu a složitosti jejich činností, aby zřídily výbor pro odměňování jakožto nedílnou součást jejich řídicí struktury a organizace. |

|

(6) |

Komise by do 1. dubna 2013 měla přezkoumat principy, jimiž se řídí zásady odměňování, se zvláštním ohledem na jejich účinnost, provádění a prosazování, přičemž zohlední mezinárodní vývoj včetně jakýchkoli dalších návrhů Rady pro finanční stabilitu a zásad FSB uplatňovaných jinými právními řády, včetně souvislosti mezi plánem pohyblivé složky odměny a nadměrně rizikovým chováním. |

|

(7) |

Cílem politiky odměňování by mělo být sladění osobních cílů zaměstnanců s dlouhodobými zájmy dotyčné úvěrové instituce či investičního podniku. Posouzení výkonnostních složek odměny by mělo vycházet z dlouhodobějších výsledků a zohledňovat budoucí rizika spojená s těmito výsledky. Posouzení výsledků by mělo být prováděno na víceletém základě v horizontu nejméně tří až pěti let, aby se zajistilo, že proces posouzení bude založen na dlouhodobějších výsledcích a že skutečně vyplacené výkonnostní složky odměny budou rovnoměrně rozloženy na celý hospodářský cyklus úvěrové instituce nebo investičního podniku. Pro větší sladění pobídek by podstatná část pohyblivé složky odměny všech zaměstnanců, jichž se týkají tyto požadavky, měla být tvořena v závislosti na právní struktuře dotyčné úvěrové instituce nebo investičního podniku akciemi úvěrové instituce nebo investičního podniku a nástroji spojenými s nimi, nebo by ji v případě nekótovaných úvěrových institucí nebo investičních podniků měly tvořit jiné nepeněžní nástroje, případně jiné dlouhodobé finanční nástroje, které odpovídajícím způsobem odrážejí úvěrovou kvalitu dotyčné úvěrové instituce nebo investičního podniku. Tyto nástroje by mohly zahrnovat kapitálový nástroj, který by byl v případě závažných finančních problémů dané instituce přeměněn na akcie nebo jinak odepsán. V případech, kdy dotčená úvěrová instituce nevydává dlouhodobé finanční nástroje, by mělo být umožněno poskytovat podstatnou část pohyblivé složky odměny ve formě akcií a nástrojů spojených s akciemi nebo jiných rovnocenných nepeněžních nástrojů. Členské státy nebo jejich příslušné orgány by měly mít možnost omezit druhy a podobu těchto nástrojů, případně používání určitých nástrojů zcela zakázat. |

|

(8) |

Pro minimalizaci pobídek k nadměrnému podstupování rizik by poměr pohyblivé složky odměny k celkové odměně měl být vyvážený. Je nezbytné, aby pevná složka mzdy zaměstnance tvořila dostatečně velkou část jeho celkové odměny, a umožnila tak uplatňování plně flexibilních zásad týkajících se pohyblivé složky odměny, včetně možnosti nevyplácet pohyblivou složku odměny vůbec. Za účelem zajištění jednotných postupů odměňování v celém odvětví je vhodné stanovit určité jasné požadavky. Smluvně zaručená pohyblivá složka odměny není v souladu s řádným řízením rizik ani se zásadou odměňování za výsledky a měla by být obecně zakázána. |

|

(9) |

Výplata podstatné části pohyblivé složky odměny, například 40 až 60 %, by měla být na přiměřenou dobu odložena. Tato část by se měla výrazně zvyšovat v závislosti na služebním postavení nebo míře odpovědnosti odměňované osoby. Navíc by podstatnou část pohyblivé složky odměny měly v závislosti na právní struktuře dotyčné úvěrové instituce nebo investičního podniku tvořit akcie, nástroje spojené s akciemi úvěrové instituce nebo investičního podniku, nebo by ji v případě nekótovaných úvěrových institucí nebo investičních podniků měly tvořit jiné nepeněžní nástroje, případně jiné dlouhodobé finanční nástroje, které odpovídajícím způsobem odrážejí úvěrovou kvalitu dotyčné úvěrové instituce nebo investičního podniku. V této souvislosti má velký význam zásada proporcionality, jelikož uplatňování těchto požadavků nemusí být vždy vhodné v případě malých úvěrových institucí a investičních podniků. S ohledem na omezení týkající se výše pohyblivé složky odměny vyplácené v hotovosti a bezodkladně by měla být výše pohyblivé složky odměny vyplácené v hotovosti nebo jako peněžní ekvivalent a nepodléhající odkladu omezena za účelem sladění osobních cílů zaměstnanců s dlouhodobým zájmem úvěrové instituce nebo investičního podniku. |

|

(10) |

Úvěrové instituce a investiční podniky by měly zajistit, aby celková výše pohyblivé složky odměny neomezovala jejich schopnost posilovat svůj kapitál. Míra potřebného navýšení kapitálu by měla záviset na aktuálním kapitálovém postavení dané úvěrové instituce nebo investičního podniku. V této souvislosti by příslušné orgány členských států měly mít pravomoc omezit pohyblivou složku odměny mimo jiné tím, že stanoví její výši jako procentní podíl na celkových čistých výnosech v případě, že je tato složka odměny neslučitelná s udržováním řádného kapitálu. |

|

(11) |

Úvěrové instituce a investiční podniky by měly od svých zaměstnanců vyžadovat, aby se zavázali nepoužívat osobní zajišťovací strategie či pojištění, jimiž by mohli ohrozit důsledky provázání s riziky, které bylo zakotveno v systémech jejich odměňování. |

|

(12) |

Pokud jde o subjekty, které využívají výjimečného státního zásahu, mělo by být jejich prioritou vytvoření vlastního kapitálu a vrácení podpory poskytnuté daňovými poplatníky. Veškeré platby pohyblivé složky odměny by měly odrážet tyto priority. |

|

(13) |

Principy týkající se řádné politiky odměňování uvedené v doporučení Komise ze dne 30. dubna 2009 o politice odměňování v odvětví finančních služeb ( 7 ) jsou v souladu s principy stanovenými touto směrnicí a tyto principy doplňují. |

|

(14) |

Ustanoveními o odměňování by neměl být dotčen plný výkon základních práv zakotvených ve Smlouvách, zejména ustanovení čl. 153 odst. 5 Smlouvy o fungování Evropské unie, obecné zásady vnitrostátního smluvního a pracovního práva, právní předpisy týkající se práv a zapojení akcionářů a obecné povinnosti správních orgánů a orgánů dohledu dotyčných institucí, jakož ani případná práva sociálních partnerů uzavírat a prosazovat kolektivní smlouvy v souladu s vnitrostátními právními předpisy a zvyklostmi. |

|

(15) |

Aby bylo zajištěno rychlé a účinné prosazování, měly by mít příslušné orgány též pravomoc ukládat nebo uplatňovat finanční či nefinanční sankce nebo jiná opatření v případě porušení povinnosti podle směrnice 2006/48/ES, včetně požadavku zavést takové zásady odměňování, které jsou v souladu s řádným a účinným řízením rizik. Tato opatření a sankce by měly být účinné, přiměřené a odrazující. V zájmu zajištění souladu a rovných podmínek by Komise měla podrobit přijímání a uplatňování těchto opatření a sankcí členskými státy přezkumu, a to na souhrnném základě a s ohledem na soulad v celé Unii. |

|

(16) |

Aby byl zajištěn účinný dohled nad riziky, která představují nevhodné struktury odměňování, měly by být zásady a postupy odměňování přijímané úvěrovými institucemi a investičními podniky začleněny do oblasti působnosti dohledu podle směrnice 2006/48/ES. V rámci tohoto dohledu by orgány dohledu měly zhodnotit, zda je pravděpodobné, že takové politiky a postupy budou povzbuzovat dotyčné zaměstnance k nadměrnému podstupování rizik. CEBS by měl navíc zajistit vypracování pokynů pro posuzování vhodnosti osob, které přímo řídí činnost úvěrové instituce. |

|

(17) |

Zelená kniha Komise ze dne 2. června 2010 o správě a řízení podniku ve finančních institucích a politice odměňování uvádí řadu nedostatků ve správě a řízení úvěrových institucí a investičních podniků, které by měly být řešeny. Mezi řešeními uvádí Komise potřebu významně zpřísnit požadavky týkající se osob, které skutečně řídí činnost úvěrové instituce a které by měly být dostatečně bezúhonné a mít odpovídající zkušenosti a u nichž by měla být rovněž posuzována jejich odborná způsobilost k výkonu profesních činností. Zelená kniha rovněž zdůrazňuje potřebu zlepšit zapojení akcionářů do schvalování zásad odměňování. Evropský parlament a Rada berou na vědomí úmysl Komise předložit jako následné kroky, tam kde je to vhodné, legislativní návrhy týkající se těchto otázek. |

|

(18) |

V zájmu zlepšení průhlednosti postupů odměňování v úvěrových institucích a investičních podnicích, by měly příslušné orgány členských států shromažďovat informace o odměňování, aby mohly srovnat trendy odměňování podle kategorií kvantitativních informací, které jsou tyto úvěrové instituce nebo investiční podniky povinny podle této směrnice zveřejnit. Příslušné orgány by měly tyto informace poskytnout výboru CEBS, aby mohl provést podobné posouzení na úrovni Unie. |

|

(19) |

Na podporu sbližování dohledu při hodnocení zásad a postupů odměňování a s cílem umožnit shromažďování informací a jednotné uplatňování zásad odměňování v bankovním odvětví by měl výbor CEBS vypracovat pokyny pro řádné zásady odměňování v bankovním odvětví. V rozsahu, v němž se pokyny vztahují i na zásady odměňování osob, které se účastní poskytování investičních služeb a provádění investiční činnosti úvěrových institucí a investičních podniků ve smyslu směrnice Evropského parlamentu a Rady 2004/39/ES, by měl být při vypracování takových pokynů nápomocen Evropský výbor regulátorů trhů s cennými papíry. CEBS by měl vést otevřené veřejné konzultace o technických normách a analyzovat potenciálně související náklady a přínosy. Komisi by mělo být umožněno předkládat legislativní návrhy na pověření evropského orgánu bankovního dohledu a v nezbytném rozsahu evropského orgánu dohledu pro trhy a cenné papíry, zřízených v souladu s de Larosièrovým postupem finančního dohledu, vypracováním návrhů technických a prováděcích předpisů umožňujících shromažďování informací a jednotné uplatňování zásad odměňování v bankovním odvětví, které by měla Komise přijmout. |

|

(20) |

Jelikož špatně navržené zásady odměňování a systémy pobídek mohou na nepřijatelnou míru zvýšit rizika, kterým jsou vystaveny úvěrové instituce a investiční podniky, měla by se urychleně přijmout nápravná a případně i vhodná korigující opatření. Je tudíž vhodné zajistit, aby příslušné orgány měly pravomoc ukládat příslušným subjektům kvalitativní či kvantitativní opatření, jejichž cílem je řešit problémy zjištěné v zásadách odměňování v rámci postupu dohledu podle pilíře 2. Ke kvalitativním opatřením, která mají příslušné orgány k dispozici, patří požadavek, aby úvěrové instituce a investiční podniky snížily riziko spojené s jejich činnostmi, produkty či systémy, včetně zavedení změn v jejich struktuře odměňování nebo zmražení pohyblivé složky odměny, nejsou-li v souladu s účinným řízením rizik. Ke kvantitativním opatřením patří požadavek na držení dodatkového kapitálu. |

|

(21) |

Pro řádné zásady odměňování mají zásadní význam vhodné struktury řízení, transparentnost a zveřejňování údajů. V zájmu zajištění dostatečné transparentnosti svých struktur odměňování a souvisejícího rizika pro trh by úvěrové instituce a investiční podniky měly zveřejňovat podrobné údaje o svých zásadách, postupech odměňování a o částkách uváděných z důvodu důvěrnosti jako souhrnné pro ty zaměstnance, jejichž pracovní činnosti mají podstatný vliv na celkový rizikový profil dané úvěrové instituce nebo investičního podniku. Tyto informace by měly být zpřístupněny všem zúčastněným subjektům (akcionářům, zaměstnancům a veřejnosti). Touto povinností by však neměla být dotčena směrnice Evropského parlamentu a Rady 95/46/ES ze dne 24. října 1995 o ochraně fyzických osob v souvislosti se zpracováním osobních údajů a o volném pohybu těchto údajů ( 8 ). |

|

(22) |

S cílem zajistit plnou účinnost ustanovení o odměňování uvedených v této směrnici a předejít diskriminačnímu účinku při jejich uplatňování měla by být tato ustanovení uplatňována i na odměnu náležející na základě smluv uzavřených před datem účinnosti prováděcích předpisů v jednotlivých členských státech a poskytnutou či vyplacenou po tomto datu. K zabezpečení cílů této směrnice, zejména účinného řízení rizik s ohledem na období stále se vyznačující vysokým stupněm finanční nestability, a k předejití riziku obcházení ustanovení o odměňování uvedených v této směrnici v období před jejich provedením je navíc nezbytné uplatňovat tato ustanovení na odměnu přiznanou v souvislosti se službami poskytnutými v roce 2010, avšak nevyplacenou před datem účinnosti prováděcích předpisů v jednotlivých členských státech. |

|

(23) |

Přezkum rizik, kterým by mohla být úvěrová instituce vystavena, by měl vést k účinným opatřením dohledu. Proto je nezbytné, aby bylo dosaženo dalšího sbližování s cílem podpořit společná rozhodnutí orgánů dohledu a zajistit rovné podmínky hospodářské soutěže v rámci Unie. |

|

(24) |

Úvěrové instituce, které investují do resekuritizací, jsou podle směrnice 2006/48/ES povinny postupovat s náležitou péčí i ve věci podkladových sekuritizací a nesekuritizačních expozic, které jsou základem výsledných resekuritizací. Úvěrové instituce by měly posoudit, zda expozice v rámci programů obchodních cenných papírů zajištěných aktivy (ABCP) představují resekuritizační expozice, včetně expozic v rámci programů s přednostními tranšemi obsahujícími samostatná portfolia celých úvěrů, z nichž žádný nepředstavuje sekuritizační či resekuritizační expozici, a u nichž ochranu jednotlivých investic před první ztrátou poskytuje subjekt prodávající úvěry. Ve druhém ze zmíněných případů by likviditní facilita příslušného portfolia většinou neměla být považována za resekuritizační expozici, neboť tato facilita představuje tranši jediného portfolia aktiv (tj. příslušného portfolia celých úvěrů), jež neobsahuje žádné sekuritizační expozice. Oproti tomu úvěrové posílení v rámci celého programu, které by se vztahovalo pouze na některé ze ztrát přesahující ochranu poskytovanou prodávajícím napříč jednotlivými portfolii, by většinou představovalo tranšování rizika portfolia skládajícího se z většího počtu aktiv a obsahujícího alespoň jednu sekuritizační expozici, a bylo by tudíž resekuritizační expozicí. Avšak v případě, že je tento program plně financován pomocí jediného druhu obchodního cenného papíru, a pokud úvěrové posílení v rámci celého programu nepředstavuje resekuritizaci nebo pokud je obchodní cenný papír plně podporován sponzorující úvěrovou institucí, v důsledku čehož je investor do obchodního cenného papíru fakticky vystaven riziku selhání sponzora namísto rizika spojeného s podkladovým portfoliem či podkladovými aktivy, pak by tento obchodní cenný papír neměl být obecně považován za resekuritizační expozici. |

|

(25) |

Ustanovení o obezřetném oceňování ve směrnici 2006/49/ES by měla platit pro všechny nástroje oceňované reálnou hodnotou v obchodním i neobchodním portfoliu institucí. Mělo by být vyjasněno, že pokud by uplatnění obezřetného oceňování vedlo k nižší zůstatkové hodnotě, než jaká byla původně evidována v účetnictví, měla by být absolutní hodnota rozdílu odečtena od kapitálu. |

|

(26) |

Instituce by měly mít možnost volby, zda u sekuritizačních pozic, jež podle této směrnice obdrží rizikovou váhu 1 250 %, použijí kapitálový požadavek, nebo je odečtou od kapitálu, bez ohledu na to, zda jsou pozice součástí obchodního či neobchodního portfolia. |

|

(27) |

Kapitálové požadavky na vypořádací rizika by měly platit i pro neobchodní portfolio. |

|

(28) |

Instituce, které jsou původci nebo sponzory, by neměly mít možnost obcházet zákaz skryté podpory využitím svých obchodních portfolií k poskytnutí takové podpory. |

|

(29) |

Aniž jsou dotčena zveřejnění údajů výslovně požadovaná touto směrnicí, cílem požadavků na zveřejnění by mělo být poskytnout účastníkům trhu přesné a komplexní informace ohledně rizikového profilu jednotlivých institucí. Instituce by proto měly být povinny zveřejňovat doplňující informace výslovně uvedené v této směrnici, pokud je takové zveřejnění nezbytné k naplnění uvedeného cíle. |

|

(30) |

Aby zajistily jednotné provádění směrnice 2006/48/ES v celé Unii, zřídily Komise a výbor CEBS v roce 2006 pracovní skupinu (Skupina pro provedení směrnice o kapitálových požadavcích, Capital Requirements Directive Transposition Group – CRDTG), která byla pověřena projednáním a řešením obtíží spojených s provedením směrnice. Podle skupiny pro provedení směrnice o kapitálových požadavcích je třeba určitá technická ustanovení směrnice 2006/48/ES a 2006/49/ES dále upřesnit. Proto je vhodné tato ustanovení upřesnit. |

|

(31) |

Pokud externí rating sekuritizační pozice zahrnuje účinek zajištění úvěrového rizika poskytovaného investiční institucí samotnou, neměla by mít daná instituce možnost získat prospěch z nižší rizikové váhy vyplývající z tohoto zajištění rizika. Nemělo by dojít k odpočtu sekuritizace od kapitálu, existují-li jiné způsoby určení rizikové váhy v souladu se skutečným rizikem pozice, které neberou takové zajištění úvěrového rizika v úvahu. |

|

(32) |

V oblasti sekuritizace by měly být požadavky na zveřejnění kladené na instituce značně zpřísněny. Měly by zejména zohledňovat rizika sekuritizačních pozic v obchodním portfoliu. S cílem zajistit dostatečnou transparentnost povahy sekuritizačních činností instituce by zveřejněné údaje měly dále vyjadřovat rozsah, v němž daná instituce sponzoruje sekuritizační jednotky pro speciální účel, a zapojení určitých přidružených subjektů, neboť úzce spřízněné strany mohou pro dotyčnou instituci představovat trvalá rizika. |

|

(33) |

Kapitálové požadavky pro specifické riziko u sekuritizačních pozic by měly být sladěny s kapitálovými požadavky v obchodním portfoliu, protože ty zajišťují diferencovanější a vůči riziku citlivější zacházení se sekuritizačními pozicemi. |

|

(34) |

Vzhledem k nedávným špatným výsledkům by standardy interních modelů pro výpočet kapitálových požadavků souvisejících s tržním rizikem měly být zpřísněny. Zejména je třeba doplnit jejich způsob zachycování rizik, pokud jde o úvěrová rizika v obchodním portfoliu. Kromě toho by kapitálové požadavky měly obsahovat složku přiměřenou stresovým podmínkám, která by kapitálové požadavky zpřísnila s ohledem na zhoršující se podmínky na trhu a omezila možnost procyklického chování. Instituce by měly také provést reverzní stresové testy, aby vyzkoušely, které scénáře by mohly ohrozit životaschopnost instituce, s výjimkou případu, kdy mohou prokázat, že takový test je zbytečný. Vzhledem k nedávným konkrétním obtížím, které vznikly při zacházení se sekuritizačními pozicemi pomocí přístupů založených na interních modelech, měla by být možnost institucí modelovat rizika sekuritizace v obchodním portfoliu omezena a automaticky by měl být pro sekuritizační pozice v obchodním portfoliu povinný standardizovaný kapitálový požadavek. |

|

(35) |

Tato směrnice stanoví omezené výjimky pro některé činnosti obchodování s korelací, podle kterých může instituci její orgán dohledu povolit vypočítat komplexní rizikový kapitálový požadavek za předpokladu, že budou plně dodrženy minimální požadavky. V takových případech by měly podléhat tyto činnosti instituce kapitálovému požadavku rovnajícímu se vyššímu z kapitálového požadavku vypočteného v souladu s vnitřním postupem, a 8 % kapitálového požadavku pro specifická rizika podle standardizované metody. Tyto expozice by neměly podléhat požadavku pro dodatečné riziko, nýbrž měly by být začleněny do hodnot „rizikového potenciálu“ a do hodnot „stresového rizikového potenciálu“. |

|

(36) |

Podle článku 152 směrnice 2006/48/ES musí mít určité úvěrové instituce během tří dvanáctiměsíčních období mezi 31. prosincem 2006 a 31. prosincem 2009 k dispozici kapitál, který je vyšší nebo se rovná určitým stanoveným minimálním částkám. Vzhledem k současné situaci v bankovním odvětví a k prodloužení přechodných ustanovení týkajících se minimálního kapitálu přijatých Basilejským výborem pro bankovní dohled je vhodné prodloužit tento požadavek na omezenou dobu, a to do 31. prosince 2011. |

|

(37) |

Aby úvěrové instituce nebyly během přechodného období kvůli neodůvodněným a nepřiměřeným nákladům na provádění odrazovány od přechodu k přístupu založenému na interním ratingu (IRB) nebo pokročilým přístupům k měření určeným pro výpočet kapitálových požadavků, mělo by být úvěrovým institucím, které uskuteční přechod k přístupu založenému na interním ratingu nebo pokročilým přístupům k měření od 1. ledna 2010, a které do té doby vypočítávaly své kapitálové požadavky v souladu s jinými méně propracovanými přístupy, v případě souhlasu orgánu dohledu umožněno používat méně propracované přístupy jako základ pro výpočet přechodné minimální úrovně. Příslušné orgány by měly své trhy pozorně sledovat, zajišťovat rovné podmínky na všech svých trzích a v tržních segmentech a předcházet narušení hospodářské soutěže na vnitřním trhu. |

|

(38) |

V souladu s bodem 34 interinstitucionální dohody o zdokonalení tvorby právních předpisů ( 9 ) jsou členské státy vybízeny k tomu, aby jak pro sebe, tak i v zájmu Unie sestavily vlastní tabulky, z nichž bude co nejvíce patrné srovnání mezi touto směrnicí a prováděcími opatřeními, a aby tyto tabulky zveřejnily. |

|

(39) |

Ustanovení této směrnice představují jednotlivé kroky v reformním procesu, který je reakcí na finanční krizi. V souladu se závěry, k nimž dospěla skupina G20, Rada pro finanční stabilitu a Basilejský výbor pro bankovní dohled, je možné, že bude třeba provést další reformy, včetně vytvoření proticyklických rezerv, modelu „dynamického oprávkování“, metody výpočtu kapitálových požadavků podle směrnice 2006/48/ES a doplňkových opatření pro povinnosti úvěrových institucí stanovené na základě rizik s cílem omezit vytváření pákového efektu v bankovním systému. Aby mohla být zajištěna demokratická kontrola reformního procesu, měly by do něj být včas a účinně zapojeny Evropský parlament a Rada. |

|

(40) |

Komise by měla provádět přezkum používání směrnic 2006/48/ES a 2006/49/ES, aby zajistila spravedlivé uplatňování jejich ustanovení, které nepovede k diskriminaci mezi úvěrovými institucemi na základě jejich právní struktury či vlastnického modelu. |

|

(41) |

Komise by měla být zmocněna k přijímání aktů v přenesené pravomoci podle článku 290 Smlouvy o fungování Evropské unie, pokud jde o technické úpravy směrnice 2006/48/ES týkající se vyjasnění definic pro zajištění jednotného uplatňování uvedené směrnice nebo se zřetelem na vývoj na finančních trzích; přizpůsobení terminologie a znění definic terminologii a znění definic v pozdějších aktech týkajících se úvěrových institucí a souvisejících oblastí; rozšíření nebo terminologické úpravy seznamu činností podléhajících vzájemnému uznávání podle uvedené směrnice se zřetelem k vývoji na finančních trzích; oblastí, v nichž si příslušné orgány vyměňují informace; změn ustanovení uvedené směrnice o kapitálu v důsledku vývoje účetních standardů nebo právních předpisů Unie, nebo s ohledem na sbližování postupů v oblasti dohledu; rozšíření seznamu kategorií expozic pro účely standardizovaného přístupu nebo přístupu založeném na interním ratingu se zřetelem k vývoji na finančních trzích; úprav hodnot ve vztahu k těmto kategoriím expozic zřetelem k účinkům inflace; seznamu a klasifikace podrozvahových položek; a úpravy specifických ustanovení a kritérií pro zacházení s úvěrovým rizikem protistrany, pro organizaci a řízení rizik, pro standardizovaný přístup a přístup založený na interním ratingu, pro snižování úvěrového rizika, pro sekuritizaci, pro operační riziko, pro přezkum a hodnocení příslušnými orgány a pro zveřejňování se zřetelem k vývoji na finančních trzích nebo k vývoji účetních standardů nebo právních předpisů Unie, nebo s ohledem na sbližování postupů v oblasti dohledu. Komise by měla být dále zmocněna k přijímání aktů v přenesené pravomoci podle článku 290 Smlouvy o fungování Evropské unie, pokud jde o opatření pro upřesnění velikosti náhlých a neočekávaných změn úrokových sazeb za účelem přezkumu a hodnocení úvěrových rizik neobchodního portfolia orgány příslušnými podle směrnice 2006/48/ES; pro dočasné snížení minimální úrovně kapitálu nebo rizikových vah vymezených v uvedené směrnici se zřetelem ke zvláštním okolnostem; pro vyjasnění vynětí některých expozic z působnosti ustanovení uvedené směrnice o vysokých expozicích; a pro úpravu kritérií pro posuzování navrhovaného nabyvatele účasti v úvěrové instituci podle uvedené směrnice z hlediska vhodnosti nabyvatele a finanční rozumnosti navrhovaného nabytí. |

|

(42) |

Komise by měla být zmocněna k přijímání aktů v přenesené pravomoci podle článku 290 Smlouvy o fungování Evropské unie, pokud jde o technické úpravy směrnice 2006/49/ES týkající se vyjasnění definic za účelem zajištění jednotného používání uvedené směrnice nebo s přihlédnutím k vývoj na finančních trzích; částek počátečního kapitálu podle ustanovení uvedené směrnice nebo konkrétních částek nezbytných pro výpočet kapitálových požadavků pro obchodní portfolio s ohledem na vývoj v hospodářské a měnové oblasti; kategorií investičních podniků, kterým lze povolit výjimku z požadavku na minimální kapitál s ohledem na vývoj na finančních trzích; vyjasnění požadavku, aby investiční podniky držely kapitál rovnající se jedné čtvrtině jejich fixních režijních nákladů za předchozí rok za účelem zajištění jednotného uplatňování uvedené směrnice; harmonizace terminologie a definic s pozdějšími právními předpisy; technických ustanovení uvedené směrnice o výpočtu kapitálových požadavků pro různé kategorie rizik a expozic, o využití interních modelů pro výpočet kapitálových požadavků a o obchodování s ohledem na vývoj na finančních trzích nebo v oblasti měření rizik, účetních standardů nebo právních předpisů Unie, nebo s ohledem na sbližování postupů v oblasti dozoru; výsledků přezkumu v různých oblastech souvisejících s oblastí působnosti směrnice 2004/39/ES. |

|

(43) |

Evropský parlament a Rada by měly mít možnost vyslovit proti aktu v přenesené pravomoci námitky ve lhůtě tří měsíců ode dne oznámení. Z podnětu Evropského parlamentu nebo Rady by mělo být možné prodloužit tuto lhůtu o tři měsíce. Evropskému parlamentu a Radě by mělo být umožněno informovat ostatní orgány o svém záměru námitky nevyslovit. Takové rychlé schválení aktů v přenesené pravomoci je obzvláště vhodné, jestliže je třeba dodržet lhůty, například v případě harmonogramů stanovených v základním aktu, podle nichž má Komise přijímat akty v přenesené pravomoci. |

|

(44) |

V prohlášení č. 39 k článku 290 Smlouvy o fungování Evropské unie, připojeném k závěrečnému aktu mezivládní konference, která přijala Lisabonskou smlouvu podepsanou dne 13. prosince 2007, vzala tato konference na vědomí záměr Komise pokračovat při vypracovávání návrhů aktů v přenesené pravomoci v oblasti finančních služeb v konzultacích s odborníky jmenovanými členskými státy, a to v souladu se svými zavedenými postupy. |

|

(45) |

Jelikož cílů této směrnice, totiž vyžadování, aby úvěrové instituce a investiční podniky zavedly zásady odměňování, které jsou v souladu s účinným řízením rizik, a aby upravily určité kapitálové požadavky, nemůže být uspokojivě dosaženo na úrovni členských států, a proto jich může být z důvodu rozsahu a účinků této směrnice lépe dosaženo na úrovni Unie, může Unie přijmout opatření v souladu se zásadou subsidiarity stanovenou v článku 5 Smlouvy o Evropské unii. V souladu se zásadou proporcionality stanovenou v uvedeném článku nepřekračuje tato směrnice rámec toho, co je pro dosažení těchto cílů nezbytné. |

|

(46) |

Směrnice 2006/48/ES a 2006/49/ES by proto měly být odpovídajícím způsobem změněny, |

PŘIJALY TUTO SMĚRNICI:

Článek 1

Změny směrnice 2006/48/ES

Směrnice 2006/48/ES se tímto mění takto:

1) Článek 4 se mění takto:

a) Vkládají se body, které znějí:

„40a) ‚resekuritizací‘ se rozumí sekuritizace, u níž je riziko spojené s podkladovým portfoliem expozic rozděleno do tranší a alespoň jedna z podkladových expozic je sekuritizační pozicí;

40b) ‚resekuritizační pozicí‘ se rozumí jakákoli expozice v resekuritizaci;“.

b) Vkládá se nový bod, který zní:

„49) ‚zvláštními penzijními výhodami‘ se rozumějí penzijní výhody poskytované individuálně úvěrovou institucí zaměstnanci jako součást pohyblivé složky odměny, které nezahrnují kumulované nároky zaměstnance získané v souladu s penzijním systémem dané společnosti.“

2) V článku 11 odst. 1 se doplňuje pododstavec, který zní:

„Evropský výbor orgánů bankovního dohledu zajišťuje vypracování pokynů pro posuzování vhodnosti osob, které přímo řídí činnost úvěrové instituce.“

3) Článek 22 se mění takto:

a) Odstavec 1 se nahrazuje tímto:

„1. Příslušné orgány domovského členského státu vyžadují, aby každá úvěrová instituce měla spolehlivé řídící systémy, včetně jasné organizační struktury s dobře vymezenými, transparentními a konzistentními hranicemi odpovědnosti, účinné postupy k určení, řízení, kontrole a ohlašování rizik, kterým je nebo by mohla být vystavena, přiměřené mechanismy vnitřní kontroly, včetně řádných administrativních a účetních postupů, a politiky a postupy odměňování, které jsou v souladu s řádným a účinným řízením rizik a takové řízení rizik podporují.“

b) Vkládají se nové odstavce, které znějí:

„3. Příslušné orgány domovského členského státu používají shromážděné informace v souladu s kritérii pro zveřejňování údajů stanovenými v bodě 15 písm. f) části 2 přílohy XII ke srovnávání trendů a postupů odměňování. Příslušné orgány poskytnou tyto informace Evropskému výboru orgánů bankovního dohledu.

4. Evropský výbor orgánů bankovního dohledu zajišťuje, aby existovaly pokyny pro řádné zásady odměňování, které jsou v souladu s principy stanovenými v bodech 23 a 24 přílohy V. Pokyny zohledňují zásady řádné politiky odměňování uvedené v doporučení Komise ze dne 30. dubna 2009 o politice odměňování v odvětví finančních služeb ( 10 ).

Evropský výbor orgánů bankovního dohledu zajišťuje zejména, aby existovaly pokyny:

a) které stanoví kriteria pro vhodný poměr mezi pevnou a pohyblivou složkou celkové odměny ve smyslu bodu 23 písm. l) přílohy V;

b) jimiž se stanoví způsobilé nástroje ve smyslu bodu 23 písm. o) podbodu ii) přílohy V, které dostatečným způsobem odrážejí úvěrovou kvalitu úvěrové instituce ve smyslu bodu 23 písm. o) uvedené přílohy.

Evropský výbor regulátorů trhů s cennými papíry úzce spolupracuje s Evropským výborem orgánů bankovního dohledu při zajišťování pokynů pro politiky odměňování pro kategorie zaměstnanců, kteří se podílejí na zajišťování investičních služeb a činností ve smyslu čl. 4 odst. 1 bodu 2 směrnice Evropského parlamentu a Rady 2004/39/ES.

Evropský výbor orgánů bankovního dohledu používá informace, které obdrží od příslušných orgánů v souladu s odstavcem 3 ke srovnávání trendů a postupů odměňování na úrovni Unie.

5. Příslušné orgány domovského členského státu shromažďují informace o počtu jednotlivých zaměstnanců na úvěrovou instituci nacházejících se v příjmové skupině nejméně 1 milion EUR a více, včetně informací o příslušné obchodní oblasti, hlavních složkách mzdy, prémiích, odměnách vázaných na plnění dlouhodobých cílů a příspěvcích na důchodové zabezpečení. Uvedené informace předají Evropskému výboru orgánů bankovního dohledu, jež je zveřejní na souhrnném základě pro domovský členský stát za použití jednotného formátu. Evropský výbor orgánů bankovního dohledu může vypracovat pokyny usnadňující provádění tohoto odstavce a zajistí soulad shromážděných informací.

4) V článku 54 se doplňuje nový pododstavec, který zní:

„Členské státy zajistí, aby pro účely prvního odstavce jejich příslušné orgány měly pravomoc ukládat nebo uplatňovat finanční a nefinanční sankce nebo jiná opatření. Tyto sankce nebo opatření musí být účinné, přiměřené a odrazující.“

5) V čl. 57 odst. 1 se písmeno r) nahrazuje tímto:

„r) hodnota expozice sekuritizačních pozic, které podle této směrnice obdrží rizikovou váhu 1 250 %, a hodnota expozice sekuritizačních pozic v obchodním portfoliu, které by obdržely rizikovou váhu 1 250 %, pokud by byly v neobchodním portfoliu stejných úvěrových institucí.“

6) V článku 64 se doplňuje odstavec, který zní:

„5. Úvěrové instituce při výpočtu hodnoty kapitálu uplatňují požadavky části B přílohy VII směrnice 2006/49/ES na veškerá svá aktiva oceňovaná reálnou hodnotou a od součtu položek v čl. 57 písm. a) až ca) minus i) až k) odečtou hodnotu jakékoli další nezbytné úpravy ocenění. Evropský výbor orgánů bankovního dohledu stanoví pokyny týkající se podrobností uplatňování tohoto ustanovení.“

7) V článku 66 se odstavec 2 nahrazuje tímto:

„2. Polovina součtu položek v čl. 57 písm. l) až r) se odečte od součtu položek v písmenech a) až ca) minus i) až k) uvedeného článku a zpoloviny od součtu položek v písmenech d) až h) uvedeného článku při použití omezení podle odstavce 1 tohoto článku. Jestliže polovina součtu položek v čl. 57 písm. l) až r) převyšuje součet položek v čl. 57 písm. d) až h), odečte se tento rozdíl od součtu položek v písmenech a) až ca) minus i) až k) uvedeného článku.

Položky v čl. 57 písm. r) se neodečítají, pokud byly zahrnuty do výpočtu hodnot rizikově vážené expozice pro účely článku 75, jak je uvedeno v této směrnici, nebo do výpočtu kapitálových požadavků, jak je uvedeno v příloze I nebo V směrnice 2006/49/ES.“

8) V článku 75 se písmena b) a c) nahrazují tímto:

„b) v případě činnosti související s jejich obchodním portfoliem, pro poziční riziko a riziko protistrany a v rozsahu, v němž je povoleno překročení limitů stanovených v článcích 111 až 117, pro velké angažovanosti překračující takové limity, kapitálové požadavky vypočítané podle článku 18 a článků 28 až 32 směrnice 2006/49/ES;

c) pro devizové riziko, vypořádací riziko a komoditní riziko vyplývající z veškeré jejich podnikatelské činnosti kapitálové požadavky vypočítané podle článku 18 směrnice 2006/49/ES;“.

9) V článku 101 se odstavec 1 nahrazuje tímto:

„1. Úvěrová instituce, která je sponzorem, nebo úvěrová instituce, která je původcem, a v jakékoli sekuritizaci využila článku 95 při výpočtu hodnot rizikově vážené expozice nebo prodala sekuritizační jednotce pro speciální účel nástroje ze svého obchodního portfolia, aby již nebylo nutné držet kapitál pro rizika vyplývající z těchto nástrojů, neposkytne s cílem snížit potenciální nebo skutečné ztráty investorů podporu sekuritizaci, která by překračovala její smluvní závazky.“

10) Článek 136 se mění takto:

a) V odst. 1 druhém pododstavci se doplňují písmena, která znějí:

„f) požadovat od uvěrových institucí omezení pohyblivé složky odměny stanovením její výše jako procentního podílu celkových čistých výnosů v případě, že je tato složka odměny neslučitelná s udržováním řádného kapitálového základu;

g) požadovat od úvěrových institucí, aby použily čistý zisk k posílení kapitálového základu.“

b) V odstavci 2 se vkládá pododstavec, který zní:

„Pro účely určení přiměřené úrovně kapitálu na základě přezkumu a vyhodnocení provedených podle článku 124 příslušné orgány posoudí, zda je pro zachycení rizik, jimž úvěrová instituce je či může být vystavena, nutné uložit specifický požadavek ohledně kapitálu přesahující minimální úroveň, s přihlédnutím:

a) ke kvantitativním a kvalitativním aspektům procesu hodnocení úvěrových institucí uvedeného v článku 123;

b) k systémům, postupům a mechanismům úvěrových institucí uvedeným v článku 22;

c) k výsledku přezkumu a vyhodnocení provedených v souladu s článkem 124.“

11) V článku 145 se odstavec 3 nahrazuje tímto:

„3. Úvěrové instituce přijmou formální zásady pro plnění požadavků na zveřejnění uvedených v odstavcích 1 a 2 a zavedou zásady pro hodnocení přiměřenosti zveřejňovaných údajů, včetně jejich ověřování a frekvence zveřejňování. Úvěrové instituce zavedou rovněž zásady pro hodnocení toho, zda jejich zveřejňované údaje plně informují účastníky trhu o rizikovém profilu daných úvěrových institucí.

Jestliže tyto zveřejňované údaje neinformují účastníky trhu o rizikovém profilu v plném rozsahu, zveřejní úvěrové instituce údaje nutné vedle údajů požadovaných v souladu s odstavcem 1. Jsou však povinny zveřejňovat pouze údaje, jež jsou podstatné a nejsou citlivé či důvěrné podle technických kritérií stanovených v části 1 přílohy XII.“

12) Název hlavy VI se nahrazuje tímto:

„AKTY V PŘENESENÉ PRAVOMOCI A ZMOCŇOVACÍ USTANOVENÍ“

13) Článek 150 se mění takto:

a) Odstavec 1 se nahrazuje tímto:

„1. Aniž je, co se týče kapitálu, dotčen návrh, který má Komise předložit podle článku 62, přijímají se technické úpravy v následujících oblastech prostřednictvím aktů v přenesené pravomoci postupem podle článků 151a a za podmínek stanovených v článcích 151b a 151c:

a) vyjasnění definic pro zajištění jednotného uplatňování této směrnice,

b) vyjasnění definic tak, aby byl při uplatňování této směrnice brán zřetel na vývoj finančních trhů,

c) přizpůsobení terminologie a znění definic terminologii a znění definic v pozdějších aktech týkajících se úvěrových institucí a souvisejících oblastí,

d) rozšíření nebo terminologická úprava seznamu zmíněného v článcích 23 a 24 a obsaženého v příloze I se zřetelem k vývoji na finančních trzích,

e) oblasti, v nichž si příslušné orgány vyměňují informace, uvedené v článku 42,

f) technické úpravy článků 56 až 67 a článku 74 v důsledku vývoje účetních standardů nebo požadavků, které berou v úvahu právní předpisy Unie, nebo s ohledem na sbližování postupů v oblasti dohledu,

g) změna seznamu kategorií expozic uvedeného v článcích 79 a 86 se zřetelem k vývoji na finančních trzích,

h) hodnota uvedená v čl. 79 odst. 2 písm. c), čl. 86 odst. 4 písm. a), příloze VII části 1 bodě 5 a v příloze VII části 2 bodě 15 se zřetelem k účinkům inflace,

i) seznam a klasifikace podrozvahových položek v přílohách II a IV,

j) úprava příloh III a V až XII se zřetelem k vývoji na finančních trzích (zejména k novým finančním produktům) nebo k vývoji účetních standardů nebo požadavků, které berou v úvahu právní předpisy Unie, nebo s ohledem na sbližování postupů v oblasti dohledu.

1a. Následující opatření se přijmou regulativním postupem podle článku 151 odst. 2a:

a) technické úpravy seznamu v článku 2,

b) změna výše počátečního kapitálu stanovené v článku 9 se zřetelem k hospodářskému a měnovému vývoji,“.

b) Odstavec 2 se mění takto:

i) v prvním pododstavci se návětí nahrazuje tímto:

„Komise může přijmout následující opatření:“

ii) druhý pododstavec se nahrazuje tímto:

„Opatření uvedená v prvním pododstavci písm. a), b), c) a f) se přijmou prostřednictvím aktů v přenesené pravomoci v souladu s články 151a, a za podmínek stanovených v článcích 151b a 151c. Opatření uvedená v prvním pododstavci písm. d) a e) se přijmout regulativním postupem podle čl. 151 odst. 2a.“

14) V článku 151 se odstavce 2 a 3 zrušují.

15) Vkládají se nové články, který znějí:

„Článek 151a

Výkon přenesení pravomoci

1. Pravomoc přijímat akty v přenesené pravomoci uvedené v čl. 150 odst. 1 a čl. 150 odst. 2 druhém pododstavci první větě je svěřena Komisi na období 4 let od 15. prosince 2010. Komise předloží zprávu o přenesené pravomoci nejpozději 6 měsíců před koncem tohoto čtyřletého období. Přenesení pravomoci se automaticky prodlužuje o stejně dlouhá období, pokud je Evropský parlament nebo Rada nezruší v souladu s článkem 151b.

2. Přijetí aktu v přenesené pravomoci Komise neprodleně oznámí současně Evropskému parlamentu a Radě.

3. Pravomoc přijímat akty v přenesené pravomoci je svěřena Komisi za podmínek uvedených v článcích 151b a 151c.

Článek 151b

Zrušení přenesení pravomoci

1. Evropský parlament nebo Rada mohou přenesení pravomocí uvedené v čl. 150 odst. 1 a čl. 150 odst. 2 druhém pododstavci první větě kdykoli zrušit.

2. Orgán, který zahájí interní postup s cílem rozhodnout, zda zrušit přenesení pravomoci, uvědomí v přiměřené lhůtě před přijetím konečného rozhodnutí druhý orgán a Komisi a uvede pravomoci, jejichž přenesení by mohlo být zrušeno.

3. Rozhodnutím o zrušení se ukončuje přenesení pravomocí v něm blíže určených. Rozhodnutí nabývá účinku okamžitě nebo k pozdějšímu dni, který je v něm upřesněn. Nedotýká se platnosti již platných aktů v přenesené pravomoci. Rozhodnutí bude zveřejněno v Úředním věstníku Evropské unie.

Článek 151c

Námitky proti aktům v přenesené pravomoci

1. Evropský parlament nebo Rada mohou proti aktu v přenesené pravomoci vyslovit námitky ve lhůtě tří měsíců ode dne oznámení. Z podnětu Evropského parlamentu nebo Rady se tato lhůta prodlouží o tři měsíce.

2. Pokud Evropský parlament ani Rada ve lhůtě uvedené v odstavci 1 námitky proti aktu v přenesené pravomoci nevysloví, je akt v přenesené pravomoci zveřejněn v Úředním věstníku Evropské unie a vstupuje v platnost dnem v něm stanoveným. Akt v přenesené pravomoci může být zveřejněn v Úředním věstníku Evropské unie a vstoupit v platnost před uplynutím tohoto období, pokud Evropský parlament i Rada uvědomí Komisi o svém úmyslu námitky nevyslovit.

3. Akt v přenesené pravomoci nevstoupí v platnost, pokud proti němu Evropský parlament nebo Rada vysloví námitky ve lhůtě uvedené v odstavci 1. Orgán, který vyslovuje námitky proti aktu v přenesené pravomoci, je v souladu s článkem 296 Smlouvy o fungování Evropské unie odůvodní.“

16) V článku 152 se vkládají odstavce, které znějí:

„5a. Úvěrové instituce, které vypočítávají hodnoty rizikově vážené expozice podle článků 84 až 89, musí mít do 31. prosince 2011 k dispozici kapitál, který je vždy vyšší než částka uvedená v odstavci 5c nebo případně 5d, nebo se jí rovná.

5b. Úvěrové instituce, které pro výpočet svých kapitálových požadavků ke krytí operačního rizika používají pokročilé přístupy k měření podle článku 105, musí mít do 31. prosince 2011 k dispozici kapitál, který je vždy vyšší než částka uvedená v odstavci 5c nebo případně 5d, nebo se jí rovná.

5c. Částka uvedená v odstavcích 5a a 5b činí 80 % celkového minimálního objemu kapitálu, který by úvěrová instituce musela mít k dispozici podle článku 4 směrnice 93/6/EHS a směrnice 2000/12/ES ve znění platném před 1. lednem 2007.

5d. Po schválení příslušnými orgány může u úvěrových institucí podle odstavce 5e částka uvedená v odstavcích 5a a 5b činit až 80 % celkového minimálního objemu kapitálu, který by tyto úvěrové instituce musely mít k dispozici podle kteréhokoli z článků 78 až 83, článku 103 nebo 104 a směrnice 2006/49/ES ve znění platném před 1. lednem 2011.

5e. Úvěrová instituce může odstavec 5d uplatnit pouze v případě, že přístup založený na interním ratingu nebo pokročilé přístupy k měření určené pro výpočet svých kapitálových požadavků začala používat od 1. ledna 2010 nebo později.“

17) V článku 154 se odstavec 5 nahrazuje tímto:

„5. Až do 31. prosince 2012 nemůže být vážený průměr LGD pro všechny retailové expozice, které jsou zajištěny obytnými nemovitostmi a na které se nevztahují záruky ústředních vlád, nižší než 10 %.“

18) V článku 156 se za odstavec 3 vkládají pododstavce, který znějí:

„Komise do 1. dubna 2013 přezkoumá ustanovení o odměňování, včetně ustanovení uvedených v přílohách V a XII, a podá o nich zprávu, přičemž se zaměří především na účinnost, provádění a prosazování těchto ustanovení a zohlední mezinárodní vývoj. Účelem tohoto přezkumu je zjistit případné mezery vyplývající z uplatnění zásady proporcionality na uvedená ustanovení. Komise svojí zprávu předloží Evropskému parlamentu a Radě spolu s případnými vhodnými návrhy.

V zájmu zajištění souladu a rovných podmínek podrobí Komise provádění článku 54 přezkumu, při němž se zaměří na soulad těchto sankcí a jiných opatření uložených a prováděných v celé Unii a v případě potřeby předloží návrhy na změny.

Komisí pravidelným přezkum uplatňování této směrnice zajistí, aby způsob jejího uplatňování nevedl ke zjevné diskriminaci mezi úvěrovými institucemi na základě jejich právní struktury či modelu vlastnictví.

Aby se zajistil soulad v obezřetnostním přístupu ke kapitálu, přezkoumá Komise význam odkazu na nástroje ve smyslu čl. 66 odst. 1a písm. a) v čl. 23 písm.o) bod ii) přílohy V pro tuto směrnici, jakmile zahájí přezkum definice kapitálových nástrojů v souladu s články 56 až 67.“

19) Vkládá se nový článek, který zní:

„Článek 156a

Do 31. prosince 2011 přezkoumá Komise vhodnost změn k uvedení přílohy IX této směrnice do souladu s mezinárodními dohodami, pokud jde o požadavky na kapitál úvěrových institucí pro sekuritizační pozice, a podá o tom zprávu. Komise tuto zprávu předloží Evropskému parlamentu a Radě společně s případnými vhodnými legislativními návrhy.“

20) Přílohy se mění v souladu s přílohou I této směrnice.

Článek 2

Změny směrnice 2006/49/ES

Směrnice 2006/49/ES se mění takto:

1) V čl. 3 odst. 1 prvním pododstavci se doplňuje písmeno, které zní:

„t) ‚sekuritizační pozicí‘ a ‚resekuritizační pozicí‘ sekuritizační pozice a resekuritizační pozice ve smyslu směrnice 2006/48/ES.“

2) V čl. 17 odst. 1 prvním pododstavci se návětí nahrazuje tímto:

„Pokud instituce vypočítává pro účely přílohy II této směrnice hodnoty rizikově vážených expozic v souladu s články 84 až 89 směrnice 2006/48/ES, použijí se pro účely výpočtu stanoveného v části 1 oddíle 36 přílohy VII směrnice 2006/48/ES tato ustanovení:“.

3) V čl. 18 odst. 1 se písmeno a) nahrazuje tímto:

„a) kapitálových požadavků vypočítaných podle metod a možností stanovených v článcích 28 až 32 a v přílohách I, II a VI a případně v příloze V pro jejich obchody zahrnuté v obchodním portfoliu a v bodech 1 až 4 přílohy II pro jejich obchody zahrnuté v neobchodním portfoliu.“

4) Název oddílu 2 kapitoly VIII se nahrazuje tímto:

„Akty v přenesené pravomoci a zmocňovací ustanovení“.

5) V článku 41 se odstavec 2 nahrazuje tímto:

„2. Opatření uvedená v odstavci 1 se přijímají prostřednictvím aktů v přenesené pravomoci v souladu s článkem 42a a za podmínek stanovených v článcích 42b a 42c.“

6) V článku 42 se odstavec 2 zrušuje.

7) Vkládají se články, který znějí:

„Článek 42a

Výkon přenesené pravomoci

1. Pravomoc přijímat akty v přenesené pravomoci uvedené v článku 41 je svěřena Komisi na období čtyř let od 15. prosince 2010. Komise předloží zprávu o výkonu přenesené pravomoci nejpozději šest měsíců před koncem tohoto čtyřletého období. Přenesení pravomoci se automaticky prodlužuje o stejně dlouhá období, pokud toto přenesení Evropský parlament nebo Rada nezruší v souladu s článkem 42b.

2. Přijetí aktu v přenesené pravomoci Komise neprodleně oznámí současně Evropskému parlamentu a Radě.

3. Pravomoc přijímat akty v přenesené pravomoci je svěřena Komisi za podmínek stanovených v článcích 42b a 42c.

Článek 42b

Zrušení přenesení pravomoci

1. Evropský parlament nebo Rada mohou přenesení pravomoci uvedené v článku 41 kdykoli zrušit.

2. Orgán, který zahájí interní postup s cílem rozhodnout, zda zrušit přenesení pravomoci, uvědomí v přiměřené lhůtě před přijetím konečného rozhodnutí druhý orgán a Komisi a uvede pravomoci, jejichž přenesení by mohlo být zrušeno,.

3. Rozhodnutím o zrušení se ukončuje přenesení pravomocí v něm blíže určených. Rozhodnutí nabývá účinku okamžitě nebo k pozdějšímu dni, který je v něm upřesněn. Nedotýká se platnosti již platných aktů v přenesené pravomoci. Bude zveřejněno v Úředním věstníku Evropské unie.

Článek 42c

Námitky proti aktům v přenesené pravomoci

1. Evropský parlament nebo Rada mohou proti aktu v přenesené pravomoci vyslovit námitky ve lhůtě tří měsíců ode dne oznámení. Z podnětu Evropského parlamentu nebo Rady se tato lhůta prodlouží o tři měsíce.

2. Pokud Evropský parlament ani Rada ve lhůtě uvedené v odstavci 1 námitky proti aktu v přenesené pravomoci nevysloví, je akt v přenesené pravomoci zveřejněn v Úředním věstníku Evropské unie a vstupuje v platnost dnem v něm stanoveným. Akt v přenesené pravomoci může být zveřejněn v Úředním věstníku Evropské unie a vstoupit v platnost před uplynutím tohoto období, pokud Evropský parlament i Rada uvědomí Komisi o svém úmyslu námitky nevyslovit.

3. Akt v přenesené pravomoci nevstoupí v platnost, pokud proti němu Evropský parlament nebo Rada vysloví námitky ve lhůtě uvedené v odstavci 1. Orgán, který vyslovuje námitky proti aktu v přenesené pravomoci, je v souladu s článkem 296 Smlouvy o fungování Evropské unie odůvodní.“

8) Článek 47 se nahrazuje tímto:

„Do 30. prosince 2011 nebo do dřívějšího data určeného pro jednotlivé případy příslušnými orgány mohou instituce, kterým byl uznán model pro specifické riziko před 1. lednem 2007 v souladu s bodem 1 přílohy V z důvodu tohoto uznání uplatňovat body 4 a 8 přílohy VIII směrnice 93/6/EHS ve znění, které měly tyto body před 1. lednem 2007.“

9) Přílohy se mění v souladu s přílohou II této směrnice.

Článek 3

Provedení

1. Členské státy uvedou v účinnost právní a správní předpisy nezbytné pro dosažení souladu s:

a) čl. 1 body 3, 4, 16 a 17 a přílohou I body 1, 2 písm. c), 3 a 5 písm. b) podbod iii) nejpozději do 1. ledna 2011 a

b) veškerými ustanoveními této směrnice, která nejsou uvedena v písmenu a) nejpozději do 31. prosince 2011.

Předpisy přijaté členskými státy podle tohoto odstavce musí obsahovat odkaz na tuto směrnici nebo musí být takový odkaz učiněn při jejich úředním vyhlášení. Způsoby odkazu si stanoví členské státy.

2. Právní a správní předpisy nezbytné pro dodržování bodu 1 přílohy I musí úvěrovým institucím ukládat, aby uplatňovaly zásady uvedené v bodu 1 přílohy I na:

i) odměny náležející na základě smluv uzavřených přede dnem účinnosti prováděcích předpisů v každém členském státě a poskytnuté nebo vyplacené po tomto datu; a

ii) odměny přiznané, ale dosud nevyplacené, za služby poskytnuté v roce 2010 přede dnem účinnosti prováděcích předpisů v každém členském státě.

3. Členské státy sdělí Komisi znění hlavních ustanovení vnitrostátních právních předpisů, které přijmou v oblasti působnosti této směrnice.

Článek 4

Zpráva

Vzhledem k mezinárodní povaze basilejského rámce a rizikům, která plynou z neprovedení tohoto rámce současně ve významnějších právních řádech, předloží Komise do 31. prosince 2010 zprávu Evropskému parlamentu a Radě o tom, jak na mezinárodní úrovni postupuje provádění změn týkajících se rámce kapitálové přiměřenosti, spolu s příslušnými návrhy.

Článek 5

Vstup v platnost

Tato směrnice vstupuje v platnost dnem následujícím po vyhlášení v Úředním věstníku Evropské unie.

Článek 6

Určení

Tato směrnice je určena členským státům.

PŘÍLOHA I

Přílohy V, VI, VII, IX a XII směrnice 2006/48/ES se mění takto:

1) V příloze V se doplňuje část, která zní:

„11. ZÁSADY ODMĚŇOVÁNÍ

23. Při vytváření a uplatňování zásad celkového odměňování zahrnujícího mzdy a zvláštními penzijní výhody pro kategorie zaměstnanců, včetně vrcholného vedení, zaměstnanců odpovědných za činnosti spojené s podstupováním rizik a zaměstnanců v kontrolních funkcích, a pro všechny zaměstnance, kterým je vyplácena celková odměna, díky níž se dostávají do stejné příjmové skupiny jako vrcholné vedení a zaměstnanci odpovědní za činnosti spojené s podstupováním rizik, jejichž činnosti mají podstatný vliv na celkový rizikový profil úvěrové instituce, dodržují úvěrové instituce následující zásady způsobem a v rozsahu, který odpovídá jejich velikosti, vnitřní organizaci a povaze, rozsahu a složitosti jejich činností:

a) zásady odměňování jsou v souladu s řádným a účinným řízením rizik a takové řízení rizik podporuje a nepovzbuzuje k podstupování rizik překračujících úroveň rizika tolerovaného úvěrovou institucí;

b) zásady odměňování jsou v souladu s obchodní strategií, cíli, hodnotami a dlouhodobými zájmy úvěrové instituce a zahrnují opatření na předcházení střetu zájmů;

c) řídící orgán úvěrové instituce v rámci své kontrolní funkce přijímá a pravidelně přezkoumává obecné zásady odměňování a odpovídá za jejich provádění;

d) uplatňování zásad odměňování je nejméně jednou ročně podrobeno centrální a nezávislé interní kontrole s cílem ujistit se, zda jsou dodržovány zásady a postupy odměňování přijaté řídicím orgánem v rámci jeho kontrolní funkce;

e) zaměstnanci v kontrolních funkcích jsou nezávislí na obchodních útvarech, nad nimiž vykonávají dohled, mají odpovídající pravomoc a jsou odměňováni podle míry plnění cílů spojených s jejich funkcemi, nezávisle na výsledcích obchodních oblastí, které kontrolují;

f) na odměňování vrcholných zaměstnanců odpovědných za řízení rizik a dodržování předpisů dohlíží přímo výbor pro odměňování uvedený v bodu 24, a pokud takový výbor není zřízen, řídící orgán v rámci své kontrolní funkce;

g) je-li odměna vázána na výsledky, měla by být celková částka odměny založena na kombinaci posouzení výsledků daného jednotlivce a obchodního útvaru a posouzení celkových výsledků úvěrové instituce, přičemž při posuzování výsledků daného jednotlivce by se mělo přihlížet ke kritériím finančního i nefinančního charakteru;

h) posuzování výsledků je zasazeno do víceletého rámce, aby se zajistilo, že proces posouzení bude založen na dlouhodobějších výsledcích a že skutečně vyplacené výkonnostní složky odměny budou rovnoměrně rozloženy do období, v němž je zohledněn příslušný hospodářský cyklus úvěrové instituce a její obchodní rizika;

i) celková výše pohyblivé složky odměny neomezuje schopnost úvěrové instituce posilovat svůj kapitál;

j) smluvně zaručená pohyblivá složka odměny je poskytována výjimečně a pouze v souvislosti s náborem nových zaměstnanců a je omezena na první rok;

k) v případě úvěrových institucí, které požívají výhod plynoucích z mimořádného opatření vlády:

i) pohyblivá složka odměny je přísně omezena na procentní podíl čistých výnosů, pokud je tato odměna neslučitelná s udržováním řádného kapitálu a včasného ukončení státní podpory,

ii) příslušné orgány ukládají úvěrovým institucím, aby restrukturalizovaly odměňování způsobem, který je v souladu s řádným řízením rizik a dlouhodobým růstem, včetně mimo jiné toho, aby případně stanovily omezení pro odměňování osob, které skutečně řídí činnost úvěrové instituce ve smyslu čl. 11 odst. 1;

iii) osobám, které skutečně řídí činnost úvěrové instituce ve smyslu čl. 11 odst. 1se žádná pohyblivá složka odměny nevyplácí, pokud to není odůvodněné;

l) pevná a pohyblivá složka celkové odměny jsou přiměřeně vyváženy; pevná složka tvoří dostatečně velkou část celkové odměny, aby umožňovala provádění plně flexibilního systému vyplácení pohyblivé složky odměny, včetně možnosti nevyplacení pohyblivé složky odměny.

Úvěrové instituce by měly stanovit vhodný poměr mezi pevnou a pohyblivou složkou celkové odměny;

m) platby spojené s předčasným ukončením smlouvy odrážejí výsledky dosažené v průběhu doby a jsou koncipovány tak, aby nebyly odměnou za selhání;

n) měření výsledků používané jako základ pro výpočet pohyblivých složek odměny nebo celkových pohyblivých složek odměny zahrnuje úpravu všech druhů současných a budoucích rizik a zohledňuje náklady kapitálu a potřebnou likviditu.

Stanovení pohyblivých složek odměny v rámci úvěrové instituce také zohlední všechny druhy stávajících a budoucích rizik;

o) významná část, avšak v každém případě alespoň 50 % každé pohyblivé složky odměny, se skládá z vhodného poměru mezi:

i) akciemi nebo rovnocennými vlastnickými zájmy v závislosti na právní struktuře dotyčné úvěrové instituce nebo nástroji spojenými s akciemi či rovnocennými nepeněžními nástroji v případě nekótovaných společností a

ii) případně jinými nástroji ve smyslu čl. 66 odst. 1a písm. a), které přiměřeně odrážejí dlouhodobou úvěrovou kvalitu úvěrové instituce.

Nástroje uvedené v tomto bodě podléhají vhodné ‚zadržovací‘ politice, jejímž účelem je přizpůsobit pobídky dlouhodobějším zájmům úvěrové instituce. Členské státy nebo jejich příslušné orgány mohou omezit druhy a rysy těchto nástrojů či případně některé nástroje zakázat. Tento bod se uplatní jak na tu část pohyblivé složky odměny, jež byla v souladu s bodem p) odložena, tak na tu část pohyblivé složky odměny, která odložena nebyla;

p) výplata podstatné části, avšak v každém případě alespoň 40 % pohyblivé složky odměny, se odkládá na dobu, která není kratší než tři až pět let a která náležitým způsobem odpovídá povaze činnosti, rizikům s ním spojeným a činnostem vykonávaným dotyčným zaměstnancem.

Odměna, která má být vyplacena v souladu s podmínkami odkladu splatnosti, se nepřiznává rychleji, než by tomu bylo na poměrném základě. V případě pohyblivé složky odměny představující zvlášť vysokou částku se odkládá výplata alespoň 60 % této částky. Délka této doby odpovídá hospodářskému cyklu, povaze činnosti, rizikům s ním spojeným a činnostem vykonávaným dotyčným zaměstnancem;

q) pohyblivá složka odměny, včetně části s odloženou splatností, se vyplácí či převádí pouze v případě, že je tento krok udržitelný vzhledem k finanční situaci úvěrové instituce jako celku a odůvodněný výsledky úvěrové instituce, obchodního útvaru a dotyčného jednotlivce;

Aniž jsou dotčeny obecné zásady vnitrostátního smluvního a pracovního práva, celková pohyblivá složka odměny je obvykle podstatně snížena, pokud jsou finanční výsledky společnosti slabé či záporné, což se uplatní jak na stávající odměny tak i na snižování již dříve vydělaných částek, a to i prostřednictvím systému malusů či zpětného vymáhání částek;

r) „penzijní politika je v souladu s obchodní strategií, cíli, hodnotami a dlouhodobými zájmy úvěrové instituce.

Pokud zaměstnanec úvěrovou instituci opustí před odchodem do důchodu, úvěrová instituce by měla zvláštní penzijní výhody zadržet po dobu pěti let v podobě nástrojů uvedených v bodu o). Pokud některý zaměstnanec odejde do důchodu, zvláštní penzijní výhody by tomuto zaměstnanci měly být vyplaceny v podobě nástrojů uvedených v bodu o) a měly by být zadržovány po dobu pěti let.“

s) zaměstnanci se musí zavázat, že nebudou používat osobní zajišťovací strategie či pojištění spojené s odměnou či odpovědností, jimiž by mohli ohrozit důsledky provázání s riziky, které bylo zakotveno v systémech jejich odměňování;

t) pohyblivá složka odměny není vyplácena s využitím nástrojů či metod, jež umožňují obejít požadavky této směrnice;

Tyto zásady se uplatní u finančních institucí na úrovni skupiny, mateřské společnosti a dceřiných společností, včetně těch, které byly vytvořeny v offshore finančních centrech.

24. Úvěrové instituce, které jsou významné, pokud jde o jejich velikost, vnitřní organizaci a povahu, rozsah a komplexitu jejich činnosti, zřídí výbor pro odměňování. Výbor pro odměňování je složen tak, aby mohl kompetentně a nezávisle posuzovat politiky a postupy odměňování a pobídky vytvořené pro řízení rizik, kapitálu a likvidity.

Výbor pro odměňování odpovídá za přípravu rozhodnutí týkajících se odměňování, včetně rozhodnutí, která mají důsledky pro riziko dotyčné úvěrové instituce a její řízení rizik, a rozhodnutí, která mají být přijata řídicím orgánem v rámci jeho kontrolní funkce. Předseda a členové výboru pro odměňování jsou členy řídicího orgánu, kteří v dané úvěrové instituci nevykonávají žádné výkonné funkce. Při přípravě takových rozhodnutí zohlední výbor pro odměňování dlouhodobé zájmy akcionářů, investorů a dalších zúčastněných stran dané úvěrové instituce.“

2) V příloze VI se část 1 mění takto:

a) Bod 8 se nahrazuje tímto:

„8. Aniž jsou dotčeny body 9, 10 a 11, přidělí se expozicím vůči regionální a místní správě stejná riziková váha jako expozicím vůči institucím, s výhradou bodu 11a. Toto zacházení je nezávislé na výkonu práva volného uvážení podle čl. 80 odst. 3. Preferenční zacházení s krátkodobými expozicemi podle bodů 31, 32 a 37 se nepoužije.“

b) Doplňuje se bod, který zní:

„11a. Aniž jsou dotčeny body 9, 10 a 11, expozicím vůči orgánům regionální nebo místní správy členských států, pokud jsou denominovány a financovány v domácí měně daného orgánu regionální nebo místní správy, se přidělí 20 % riziková váha.“

c) Bod 68 se mění takto:

i) v prvním pododstavci se písmena d) a e) nahrazují tímto:

„d) úvěry zajištěné obytnými nemovitostmi nebo účastmi ve finských společnostech zajišťujících bytovou výstavbu uvedenými v bodě 46 až do výše jistiny kryté zástavními právy spojenými s předchozími zástavními právy nebo do výše 80 % hodnoty zastavených nemovitostí, podle toho, která z částek je nižší, nebo úvěry zajištěné dluhopisy s přednostním vypořádáním vydanými francouzskými Fonds Communs de Créances nebo rovnocennými sekuritizačními společnostmi řídícími se právními předpisy členského státu, které sekuritizují expozice týkající se obytných nemovitostí. V případě, že jsou tyto dluhopisy s přednostním vypořádáním používány jako kolaterál, zvláštní veřejný dohled nad ochranou držitelů dluhopisů v souladu s čl. 52 odst. 4 směrnice Evropského parlamentu a Rady 2009/65/ES ze dne 13. července 2009 o koordinaci právních a správních předpisů týkajících se subjektů kolektivního investování do převoditelných cenných papírů (SKIPCP) ( 11 ) zajistí, že aktiva zajišťující tyto dluhopisy tvoří kdykoli během jejich začlenění do krycího portfolia nejméně z 90 % hypotéky na obytné nemovitosti společně s jakýmikoli předchozími zástavními právy až do výše částek dlužných na základě uvedených dluhopisů, jistiny kryté zástavním právem nebo 80 % hodnoty zastavených nemovitostí, podle toho, která z částek je nižší, že uvedené dluhopisy patří do stupně úvěrové kvality 1, jak je stanoveno v této příloze, a že tyto dluhopisy nepřesahují 10 % jmenovité částky nesplacené emise.

Expozice vyplývající z převodu a řízení plateb dlužníků majících úvěry zajištěné zastavenými nemovitostmi s dluhopisy s přednostním vypořádáním nebo s dluhovými cennými papíry nebo expozice vyplývající z jejich likvidace se do limitu 90 % nezapočítávají;

e) úvěry zajištěné obchodními nemovitostmi nebo účastmi ve finských společnostech zajišťujících výstavbu uvedených v bodě 52 až do výše jistiny kryté zástavními právy spojenými s předchozími zástavními právy nebo do výše 60 % hodnoty zastavených nemovitostí, podle toho, která z částek je nižší, nebo úvěry zajištěné dluhopisy s přednostním vypořádáním vydanými francouzskými Fonds Communs de Créances nebo rovnocennými sekuritizačními společnostmi řídícími se právními předpisy členského státu, které sekuritizují expozice týkající se obchodních nemovitostí. V případě, že jsou tyto dluhopisy s přednostním vypořádáním používány jako kolaterál, zvláštní veřejný dohled na ochranu držitelů dluhopisů v souladu s čl. 52 odst. 4 směrnice 2009/65/ES zajistí, že aktiva zajišťující tyto dluhopisy tvoří kdykoli během jejich začlenění do krycího portfolia nejméně z 90 % hypotéky na obchodní nemovitosti společně s jakýmikoli předchozími zástavními právy až do výše částek dlužných na základě uvedených dluhopisů, jistiny kryté zástavním právem nebo 60 % hodnoty zastavených nemovitostí, podle toho, která z částek je nižší, že uvedené dluhopisy patří do stupně úvěrové kvality 1, jak je stanoveno v této příloze, a že tyto dluhopisy nepřesahují 10 % jmenovité částky nesplacené emise.

Příslušné orgány mohou uznat úvěry zajištěné obchodní nemovitostí, pokud je poměr úvěru k hodnotě nemovitosti, stanovený na 60 %, překročen maximálně do výše 70 %, přesahuje-li hodnota celkových aktiv poskytnutých jako kolaterál na kryté dluhopisy jmenovitou částku nesplacenou na daném krytém dluhopisu o nejméně 10 % a pohledávka držitele dluhopisu splňuje požadavky právní jistoty uvedené v příloze VIII. Pohledávka držitele dluhopisu musí mít přednost před všemi ostatními pohledávkami týkajícími se daného kolaterálu. Pohledávka držitele dluhopisu musí mít přednost před všemi ostatními pohledávkami týkajícími se daného kolaterálu. Expozice vyplývající z převodu a řízení plateb dlužníků majících úvěry zajištěné zastavenými nemovitostmi s dluhopisy s přednostním vypořádáním nebo s dluhovými cennými papíry nebo expozice vyplývající z jejich likvidace se do limitu 90 % nezapočítávají;

ii) třetí odstavec se nahrazuje tímto:

„Do 31. prosince 2013 se nepoužije horní limit 10 % pro dluhopisy s přednostním vypořádáním vydané francouzskými Fonds Communs de Créances nebo rovnocennými sekuritizačními společnostmi ve smyslu písmen d) a e), pokud:

i) sekuritizované expozice týkající se obytných nebo obchodních nemovitostí pochází od člena stejné konsolidované skupiny, jejímž členem je i emitent krytých dluhopisů, nebo od subjektu přidruženého ke stejnému centrálnímu orgánu, k němuž je přidružen i emitent krytých dluhopisů, (příslušnost ke stejné skupině nebo přidružení ke stejnému orgánu je určeno v době, kdy jsou dluhopisy s přednostním vypořádáním použity jako kolaterál pro kryté dluhopisy) a

ii) člen stejné konsolidované skupiny, jejímž členem je i emitent krytých dluhopisů, nebo subjekt přidružený ke stejnému centrálnímu orgánu, k němuž je přidružen i emitent krytých dluhopisů, si ponechá celou tranši první ztráty podporující tyto dluhopisy s přednostním vypořádáním.

Komise přezkoumá před koncem tohoto období a nejpozději 31. prosince 2012 vhodnost výjimky stanovené v třetím pododstavci a případně vhodnost rozšíření stejného zacházení na jakýkoli jiný typ krytého dluhopisu. S ohledem na tento přezkum může Komise případně na základě pravomoci uvedené v článku 151a přijmout akty v přenesené pravomoci, a za podmínek stanovených v článcích 151b a 151c prodloužit výjimku, učinit ji trvalou či ji rozšířit na další typy krytých dluhopisů.“

3) V příloze VII části 2 oddílu 1 bodu 8 se písmeno d) nahrazuje tímto:

„d) krytým dluhopisům ve smyslu přílohy VI části 1 bodů 68 až 70 lze přidělit hodnotu LGD ve výši 11,25 %;“.

4) Příloha IX se mění takto:

a) V části 3 bodu 1 se doplňuje písmeno, které zní:

„c) úvěrové hodnocení využívané úvěrovou institucí nesmí být plně ani částečně založeno na osobním zajištění poskytnutým touto úvěrovou institucí. V takovém případě přistupuje úvěrová instituce k příslušné pozici tak, jako kdyby tato pozice byla bez ratingu, a uplatní příslušné zacházení s pozicemi bez ratingu podle části 4.“

b) Část 4 se mění takto:

i) bod 5 se nahrazuje tímto:

„5. Pokud má úvěrová instituce v sekuritizaci dvě či více vzájemně se překrývajících pozic, zahrne do výše, do jaké se tyto pozice překrývají, do svého výpočtu hodnoty rizikově vážených expozic pouze tu pozici nebo část pozice, která tvoří vyšší hodnotu rizikově vážené expozice. Úvěrová instituce může rovněž uznat toto překrytí mezi kapitálovými požadavky ke krytí specifického rizika pro pozice v obchodním portfoliu a kapitálovými požadavky pro pozice v neobchodním portfoliu, a to za předpokladu, že úvěrová instituce je schopna požadavky pro příslušné pozice vypočítat a porovnat. Pro účely tohoto bodu ‚překrývání‘ znamená, že dané pozice, ať již plně nebo zčásti, představují expozici vůči stejnému riziku, takže do výše tohoto překrytí je lze považovat za jedinou expozici.

V případě, že se bod 1 písm. c) části 3 vztahuje na pozice v komerčních cenných papírech zajištěných aktivy, může úvěrová instituce, se souhlasem příslušných orgánů, k výpočtu hodnoty rizikově vážené expozice u komerčního cenného papíru použít rizikovou váhu přidělenou likviditní facilitě, pokud je likviditní facilita na stejné úrovni jako komerční cenný papír a společně tak vytvářejí překrývající se pozice a pokud je 100 % komerčních cenných papírů zajištěno aktivy emitovaných v rámci programu ABCP kryto likviditními facilitami.“;

ii) bod 6 se nahrazuje tímto:

„6. S výhradou bodu 8 se hodnota rizikově vážené expozice u sekuritizační pozice nebo resekuritizační pozice s ratingem vypočítá tak, že na hodnotu expozice se použije riziková váha spojená se stupněm úvěrové kvality, který byl danému ratingu přiřazen příslušnými orgány v souladu s článkem 98, jak je stanoveno v tabulce č. 1.“;

iii) tabulka č. 1 se nahrazuje tímto:

„Tabulka č. 1

|

Stupeň úvěrové kvality |

1 |

2 |

3 |

4 (pouze pro jiné než krátkodobé externí ratingy) |

všechny ostatní stupně úvěrové kvality |

|

Sekuritizační pozice |

20 % |

50 % |

100 % |

350 % |

1 250 % |

|

Resekuritizační pozice |

40 % |

100 % |

225 % |

650 % |

1 250 %“ |

iv) tabulka 2 se zrušuje;

v) bod 46 se nahrazuje tímto:

„46. Podle metody založené na ratingu se hodnota rizikově vážené expozice u sekuritizační nebo resekuritizační pozice s ratingem vypočítá tak, že na hodnotu expozice se použije riziková váha spojená se stupněm úvěrové kvality, který byl danému ratingu přiřazen příslušnými orgány v souladu s článkem 98, jak je stanoveno v tabulce č. 4, vynásobená koeficientem 1,06.“;

vi) tabulka č. 4 se nahrazuje tímto:

„Tabulka č. 4

|

Stupeň úvěrové kvality |

Sekuritizační pozice |

Resekuritizační pozice |

||||

|

Jiné než krátkodobé externí ratingy |

Krátkodobé externí ratingy |

A |

B |

C |

D |

E |

|

1 |

1 |

7 % |

12 % |

20 % |

20 % |

30 % |

|

2 |

8 % |

15 % |

25 % |

25 % |

40 % |

|

|

3 |

10 % |

18 % |

35 % |

35 % |

50 % |

|

|

4 |

2 |

12 % |

20 % |

40 % |

65 % |

|

|

5 |

20 % |

35 % |

60 % |

100 % |

||

|

6 |

35 % |

50 % |

100 % |

150 % |

||

|

7 |

3 |

60 % |

75 % |

150 % |

225 % |

|

|

8 |

100 % |

200 % |

350 % |

|||

|

9 |

250 % |

300 % |

500 % |

|||

|

10 |

425 % |

500 % |

650 % |

|||

|

11 |

650 % |

750 % |

850 % |

|||

|

Všechny ostatní stupně úvěrové kvality a pozice bez ratingu |

1 250 %“ |

|||||

vii) tabulka 5 se zrušuje;

viii) bod 47 se nahrazuje tímto:

„47. Váhy ve sloupci C tabulky č. 4 se použijí v případě, že sekuritizační pozice není resekuritizační pozicí a efektivní počet sekuritizovaných expozic je menší než šest. Pro zbývající sekuritizační pozice, které nejsou resekuritizačními pozicemi, se použijí váhy v sloupci B za předpokladu, že daná pozice není v sekuritizované tranši nejvyšší úrovně, v takovém případě se použijí váhy v sloupci A. Pro resekuritizační pozice se použijí váhy v sloupci E za předpokladu, že daná resekuritizační pozice není v resekuritizované tranši nejvyšší úrovně a žádné podkladové expozice nebyly samy resekuritizačními expozicemi, v takovém případě se použije sloupec D. Při rozhodování, zda lze na danou tranši nahlížet jako na tranši nejvyšší úrovně, není nutno zohledňovat splatné částky vyplývající z úrokových či měnových derivátů, poplatky či jiné obdobné platby.“;

ix) bod 48 se zrušuje;

x) bod 49 se nahrazuje tímto:

„49. Při stanovování efektivního počtu sekuritizovaných expozic se s vícenásobnými expozicemi vůči jednomu dlužníkovi zachází jako s jednou expozicí. Efektivní počet expozic se vypočítá jako:

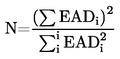

kde EADi představuje součet hodnot expozic pro všechny expozice vůči i-tému dlužníkovi. Jestliže je znám podíl největší expozice C1 na celém portfoliu, může úvěrová instituce vypočítat N jako 1/C1.“;

xi) bod 50 se zrušuje;

xii) bod 52 se nahrazuje tímto: