(EU) 2016/2067Nařízení Komise (EU) 2016/2067 ze dne 22. listopadu 2016, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o Mezinárodní standard účetního výkaznictví 9 (Text s významem pro EHP )

| Publikováno: | Úř. věst. L 323, 29.11.2016, s. 1-164 | Druh předpisu: | Nařízení |

| Přijato: | 22. listopadu 2016 | Autor předpisu: | Evropská komise |

| Platnost od: | 19. prosince 2016 | Nabývá účinnosti: | 1. ledna 2018 |

| Platnost předpisu: | Zrušen předpisem (EU) 2023/1803 | Pozbývá platnosti: | 16. října 2023 |

Text předpisu s celou hlavičkou je dostupný pouze pro registrované uživatele.

NAŘÍZENÍ KOMISE (EU) 2016/2067

ze dne 22. listopadu 2016,

kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o Mezinárodní standard účetního výkaznictví 9

(Text s významem pro EHP)

EVROPSKÁ KOMISE,

s ohledem na Smlouvu o fungování Evropské unie,

s ohledem na nařízení Evropského parlamentu a Rady (ES) č. 1606/2002 ze dne 19. července 2002 o uplatňování mezinárodních účetních standardů (1), a zejména na čl. 3 odst. 1 uvedeného nařízení,

vzhledem k těmto důvodům:

|

(1) |

Nařízením Komise (ES) č. 1126/2008 (2) byly přijaty některé mezinárodní standardy a interpretace, které existovaly ke dni 15. října 2008. |

|

(2) |

Dne 24. července 2014 zveřejnila Rada pro mezinárodní účetní standardy (IASB) Mezinárodní standard účetního výkaznictví (IFRS) 9 Finanční nástroje. Tento standard má za cíl zdokonalit účetní vykazování finančních nástrojů tím, že řeší problémy, které v této oblasti vyvstaly během finanční krize. IFRS 9 zejména reaguje na výzvu skupiny G20 přejít k modelu, který pro účely vykazování očekávaných ztrát z finančních aktiv sleduje v budoucnu delší časový horizont. |

|

(3) |

Přijetí standardu IFRS 9 ve svém důsledku znamená změny mezinárodního účetního standardu (IAS) 1, IAS 2, IAS 8, IAS 10, IAS 12, IAS 20, IAS 21, IAS 23, IAS 28, IAS 32, IAS 33, IAS 36, IAS 37, IAS 39, IFRS 1, IFRS 2, IFRS 3, IFRS 4, IFRS 5, IFRS 7, IFRS 13, interpretace Výboru pro interpretace mezinárodního účetního výkaznictví (IFRIC) 2, IFRIC 5, IFRIC 10, IFRIC 12, IFRIC 16 a IFRIC 19 a interpretace Stálého interpretačního výboru (SIC) 27, které mezi mezinárodními účetními standardy zajistí vzájemnou provázanost. S cílem zajistit soulad s právem Unie není tímto nařízením provedena následná změna standardu IAS 39, jež se týká účetní metody zajištění reálné hodnoty. Kromě toho standard IFRS 9 ruší interpretaci IFRIC 9. |

|

(4) |

V návaznosti na konzultace s Evropskou poradní skupinou pro účetní výkaznictví a po zvážení skutečností z této konzultace plynoucích, zejména pokud jde o dopad použití standardu IFRS 9 na sektor pojišťovnictví, byl učiněn závěr, že standard IFRS 9 splňuje kritéria pro převzetí stanovená v čl. 3 odst. 2 nařízení (ES) č. 1606/2002. |

|

(5) |

Přejímání mezinárodních účetních standardů musí Komise provádět včas, tak aby nebyla narušena informovanost a důvěra investorů. Při přijímání standardu IFRS 9 je však zohledněna potřeba nepovinného odkladu jeho použití v případě sektoru pojišťovnictví. Řešení této otázky se chopila rada IASB, jež by měla podle očekávání předložit příslušný návrh, který zajistí jednotné, mezinárodně uznávané řešení. Nicméně pro případ, že by ustanovení přijatá radou IASB do 31. července 2016 nebyla považována za uspokojivá, má Komise v úmyslu dát sektoru pojišťovnictví možnost, aby standard IFRS 9 po omezenou dobu neuplatňoval. |

|

(6) |

Nařízení (ES) č. 1126/2008 by tudíž mělo být odpovídajícím způsobem změněno. |

|

(7) |

Opatření stanovená tímto nařízením jsou v souladu se stanoviskem Regulativního výboru pro účetnictví, |

PŘIJALA TOTO NAŘÍZENÍ:

Článek 1

1. Příloha nařízení (ES) č. 1126/2008 se mění takto:

|

a) |

vkládá se Mezinárodní standard účetního výkaznictví (IFRS) 9 Finanční nástroje, jehož znění je uvedeno v příloze tohoto nařízení; |

|

b) |

v souladu se standardem IFRS 9 Finanční nástroje, jehož znění je uvedeno v příloze tohoto nařízení, se mění níže uvedené mezinárodní účetní standardy:

|

|

c) |

v souladu se standardem IFRS 9, jehož znění je uvedeno v příloze tohoto nařízení, se ruší interpretace IFRIC 9 Přehodnocení vložených derivátů. |

2. Prvním dnem prvního účetního období, které začíná dne 1. ledna 2018 nebo po tomto datu, přestanou jednotlivé společnosti uplatňovat níže uvedená ustanovení, pokud jde o odkazy na IFRS 9:

|

a) |

čl. 1 odst. 2 nařízení Komise (EU) č. 1254/2012 (3); |

|

b) |

čl. 1 odst. 2 nařízení Komise (EU) č. 1255/2012 (4); |

|

c) |

čl. 1 odst. 2 nařízení Komise (EU) č. 183/2013 (5); |

|

d) |

čl. 1 odst. 2 nařízení Komise (EU) č. 313/2013 (6); |

|

e) |

čl. 1 odst. 2 nařízení Komise (EU) č. 1174/2013 (7); |

|

f) |

čl. 1 odst. 2 nařízení Komise (EU) č. 1361/2014 (8); |

|

g) |

čl. 1 odst. 2 nařízení Komise (EU) 2015/28 (9); |

|

h) |

čl. 1 odst. 2 nařízení Komise (EU) 2015/2173 (10); |

|

i) |

čl. 1 odst. 2 nařízení Komise (EU) 2015/2441 (11); |

|

j) |

čl. 1 odst. 2 nařízení Komise (EU) 2016/1703 (12); |

|

k) |

čl. 1 odst. 2 nařízení Komise (EU) 2016/1905 (13). |

3. Pokud se společnost rozhodne, že IFRS 9 Finanční nástroje použije pro účetní období, která začínají přede dnem 1. ledna 2018, použije pro tato účetní období ustanovení odstavce 2.

Článek 2

Změny uvedené v článku 1 začnou jednotlivé společnosti uplatňovat nejpozději prvním dnem prvního účetního období, které začíná dne 1. ledna 2018 nebo po tomto datu.

Článek 3

Toto nařízení vstupuje v platnost dvacátým dnem po vyhlášení v Úředním věstníku Evropské unie.

Toto nařízení je závazné v celém rozsahu a přímo použitelné ve všech členských státech.

V Bruselu dne 22. listopadu 2016.

Za Komisi

předseda

Jean-Claude JUNCKER

(1) Úř. věst. L 243, 11.9.2002, s. 1.

(2) Nařízení Komise (ES) č. 1126/2008 ze dne 3. listopadu 2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002 (Úř. věst. L 320, 29.11.2008, s. 1).

(3) Nařízení Komise (EU) č. 1254/2012 ze dne 11. prosince 2012, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standard účetního výkaznictví 10, mezinárodní standard účetního výkaznictví 11, mezinárodní standard účetního výkaznictví 12, mezinárodní účetní standard 27 (2011), a mezinárodní účetní standard 28 (2011) (Úř. věst. L 360, 29.12.2012, s. 1).

(4) Nařízení Komise (EU) č. 1255/2012 ze dne 11. prosince 2012, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní účetní standard 12, mezinárodní standard účetního výkaznictví 1, mezinárodní standard účetního výkaznictví 13 a výklad Výboru pro interpretace mezinárodního účetního výkaznictví 20 (Úř. věst. L 360, 29.12.2012, s. 78).

(5) Nařízení Komise (EU) č. 183/2013 ze dne 4. března 2013, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standard účetního výkaznictví 1 (Úř. věst. L 61, 5.3.2013, s. 6).

(6) Nařízení Komise (EU) č. 313/2013 ze dne 4. dubna 2013, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o konsolidovanou účetní závěrku, společná ujednání a zveřejnění podílů v jiných účetních jednotkách: přechodné pokyny (změny mezinárodních standardů účetního výkaznictví 10, 11, a 12) (Úř. věst. L 95, 5.4.2013, s. 9).

(7) Nařízení Komise (EU) č. 1174/2013 ze dne 20. listopadu 2013, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standardy účetního výkaznictví 10 a 12 a mezinárodní účetní standard 27 (Úř. věst. L 312, 21.11.2013, s. 1).

(8) Nařízení Komise (EU) č. 1361/2014 ze dne 18. prosince 2014, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standardy účetního výkaznictví 3 a 13 a mezinárodní účetní standard 40 (Úř. věst. L 365, 19.12.2014, s. 120).

(9) Nařízení Komise (EU) 2015/28 ze dne 17. prosince 2014, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standardy účetního výkaznictví 2, 3 a 8 a mezinárodní účetní standardy 16, 24 a 38 (Úř. věst. L 5, 9.1.2015, s. 1).

(10) Nařízení Komise (EU) 2015/2173 ze dne 24. listopadu 2015, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standard účetního výkaznictví 11 (Úř. věst. L 307, 25.11.2015, s. 11).

(11) Nařízení Komise (EU) 2015/2441 ze dne 18. prosince 2015, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní účetní standard 27 (Úř. věst. L 336, 23.12.2015, s. 49).

(12) Nařízení Komise (EU) 2016/1703 ze dne 22. září 2016, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standardy účetního výkaznictví 10 a 12 a mezinárodní účetní standard 28 (Úř. věst. L 257, 23.9.2016, s. 1).

(13) Nařízení Komise (EU) 2016/1905 ze dne 22. září 2016, kterým se mění nařízení (ES) č. 1126/2008, kterým se přijímají některé mezinárodní účetní standardy v souladu s nařízením Evropského parlamentu a Rady (ES) č. 1606/2002, pokud jde o mezinárodní standard účetního výkaznictví 15 (Úř. věst. L 295, 29.10.2016, s. 19).

PŘÍLOHA

IFRS 9 Finanční nástroje

Mezinárodní standard účetního výkaznictví 9

Finanční nástroje

KAPITOLA 1 Cíl

1.1. Cílem tohoto standardu je stanovit zásady účetního výkaznictví finančních aktiv a finančních závazků, které uživatelům účetních závěrek přinesou relevantní a užitečné informace k tomu, aby mohli posoudit částky, termíny a nejistoty budoucích peněžních toků účetní jednotky.

KAPITOLA 2 Rozsah působnosti

2.1. Tento standard použijí všechny účetní jednotky pro všechny druhy finančních nástrojů, kromě:

|

a) |

podílů v dceřiných a přidružených podnicích a ve společných podnicích, o nichž se účtuje v souladu s IFRS 10 Konsolidovaná účetní závěrka, IAS 27 Individuální účetní závěrka nebo IAS 28 Investice do přidružených a společných podniků. V určitých případech však standardy IFRS 10, IAS 27 nebo IAS 28 vyžadují nebo umožňují účetní jednotce účtovat o podílech v dceřiných a přidružených podnicích a ve společných podnicích v souladu s některými nebo všemi požadavky tohoto standardu. Účetní jednotky použijí tento standard také na deriváty podílů v dceřiných a přidružených podnicích a ve společných podnicích, pokud derivát nenaplňuje definici kapitálového nástroje účetní jednotky tak, jak je vymezen v IAS 32 Finanční nástroje: vykazování. |

|

b) |

práv a závazků z leasingu, které se účtují podle IAS 17 Leasingy. Avšak:

|

|

c) |

práv a závazků zaměstnavatelů vůči zaměstnancům z plánů zaměstnaneckých požitků, jejichž účtování upravuje IAS 19 Zaměstnanecké požitky; |

|

d) |

finančních nástrojů emitovaných účetní jednotkou, které splňují definici kapitálového nástroje podle IAS 32 (včetně opcí a warrantů) nebo které musejí být klasifikovány jako kapitálové nástroje v souladu s odstavci 16 A a 16B nebo odstavci 16C a 16D IAS 32. Avšak držitel takových kapitálových nástrojů musí tento standard na tyto nástroje použít, pokud nesplňují výjimku uvedenou v písmenu a); |

|

e) |

práv a závazků vzniklých i) z pojistné smlouvy definované v IFRS 4 Pojistné smlouvy, pokud se nejedná o práva a závazky výstavce plynoucí z pojistné smlouvy, která splňuje definici smlouvy o finanční záruce nebo ii) ze smlouvy, která spadá do působnosti IFRS 4, protože obsahuje prvky dobrovolné účasti. Tento standard se však vztahuje na derivát vložený do smlouvy spadající do působnosti IFRS 4, pokud tento derivát není sám o sobě smlouvou spadající do působnosti IFRS 4. Pokud navíc výstavce smluv o finanční záruce předem explicitně stanovil, že takové smlouvy považuje za smlouvy pojistné a použil při jejich účtování postupy, které jsou platné pro pojistné smlouvy, může si sám rozhodnout, zda použije pro takové smlouvy o finanční záruce tento standard nebo IFRS 4 (viz odstavce B2.5–B2.6). Poskytovatel může toto rozhodnutí učinit pro každou smlouvu zvlášť, ale tuto volbu nemůže pro danou smlouvu následně změnit; |

|

f) |

jakýchkoli forwardových smluv mezi nabyvatelem a prodávajícím společníkem na nákup nebo prodej nabývané společnosti, v jehož důsledku vznikne podniková kombinace zahrnutá do rozsahu působnosti IFRS 3 Podnikové kombinace s datem akvizice v budoucnosti. Trvání této forwardové smlouvy by nemělo přesáhnout přiměřenou lhůtu běžně potřebnou k získání všech požadovaných povolení a k dokončení transakce. |

|

g) |

úvěrových příslibů s výjimkou úvěrových příslibů uvedených v odstavci 2.3. U úvěrových příslibů, které jinak nespadají do působnosti tohoto standardu, však bude výstavce úvěrového příslibu postupovat podle požadavků na znehodnocení stanovených tímto standardem. Pro všechny úvěrové přísliby rovněž platí požadavky na odúčtování podle tohoto standardu. |

|

h) |

finančních nástrojů, smluv a závazků vyplývajících z transakcí s úhradou vázanou na akcie, které upravuje IFRS 2 Úhrady vázané na akcie, s výjimkou smluv spadajících do působnosti odstavců 2.4–2.7 tohoto standardu, pro něž platí tento standard; |

|

i) |

práv na náhradu výdajů, jež účetní jednotce vzniknou v souvislosti s vypořádáním závazku, který je vykazován jako rezerva v souladu s IAS 37 Rezervy, podmíněné závazky a podmíněná aktiva nebo v souvislosti s nímž účetní jednotka zaúčtovala rezervu podle IAS 37 v předchozím účetním období; |

|

j) |

práv a závazků spadajících do působnosti IFRS 15 Výnosy ze smluv se zákazníky, které jsou finančními nástroji, s výjimkou práv a závazků, pro něž IFRS 15 stanoví, že se účtují v souladu s tímto standardem. |

2.2. Požadavky na znehodnocení podle tohoto standardu se použijí na ta práva, u nichž IFRS 15 stanoví, že pro účely zaúčtování zisků a ztrát ze znehodnocení se účtují v souladu s tímto standardem.

2.3. Následující úvěrové přísliby spadají do působnosti tohoto standardu:

|

a) |

úvěrové přísliby, které účetní jednotka označí za finanční závazky v reálné hodnotě vykázané do zisku nebo ztráty (viz odstavec 4.2.2). Účetní jednotka, která v minulosti prodávala aktiva pocházející z jejích úvěrových příslibů krátce po poskytnutí úvěru, musí tento standard aplikovat na všechny své úvěrové přísliby zařazené do stejné třídy; |

|

b) |

úvěrové přísliby, které lze vypořádat v čisté výši hotově nebo poskytnutím či vystavením jiného finančního nástroje. Tyto úvěrové přísliby jsou deriváty. Úvěrový příslib se nepovažuje za vypořádaný v čisté výši pouze proto, že úvěr je splácen ve splátkách (například stavební hypoteční úvěr, který je splácen ve splátkách korespondujících s postupem stavebních prací); |

|

c) |

přísliby poskytnout úvěr s úrokem nižším, než je tržní úroková míra (viz odst. 4.2.1 písm. d). |

2.4. Tento standard se použije na ty smlouvy o koupi nebo prodeji nefinanční položky, které lze vypořádat v čisté výši hotově nebo pomocí jiného finančního nástroje nebo směnou finančních nástrojů, jako by tyto smlouvy byly finančními nástroji, s výjimkou smluv, které účetní jednotka uzavřela a které jsou nadále drženy kvůli přijetí nebo dodání nefinanční položky pro potřeby očekávané koupě, prodeje nebo užívání. Tento standard se však použije na ty smlouvy, které se účetní jednotka rozhodne ocenit reálnou hodnotou do zisku nebo ztráty v souladu s odstavcem 2.5.

2.5. Smlouva o koupi nebo prodeji nefinanční položky, kterou lze vypořádat v čisté výši hotově nebo jiným finančním nástrojem nebo směnou finančních nástrojů, jako kdyby tato smlouva byla finančním nástrojem, může být neodvolatelně určena jako nástroj oceňovaný reálnou hodnotou do zisku nebo ztráty, i kdyby ji účetní jednotka uzavřela za účelem přijetí nebo dodání nefinanční položky pro potřeby očekávané koupě, prodeje nebo užívání. Účetní jednotka může takto rozhodnout pouze při uzavření smlouvy a pouze pokud se tím vylučuje nebo významně omezuje účetní nesoulad (někdy označovaný jako „účetní neshoda“), který by jinak mohl vzniknout při nezaúčtování této smlouvy, protože je vyloučena z působnosti tohoto standardu (viz odstavec 2.4).

2.6. Existují různé způsoby, kterými lze smlouvu o koupi nebo prodeji nefinanční položky vypořádat v čisté výši hotově nebo jiným finančním nástrojem nebo směnou finančních nástrojů. Jedná se o následující případy:

|

a) |

když podmínky smlouvy umožňují některé ze smluvních stran vypořádat smlouvu v čisté výši hotově nebo jiným finančním nástrojem nebo směnou finančních nástrojů; |

|

b) |

když možnost vypořádat smlouvu v čisté výši hotově nebo jiným finančním nástrojem nebo směnou finančních nástrojů není výslovně určena podmínkami smlouvy, ale účetní jednotka běžně podobné smlouvy takto vypořádává (ať už s protistranou, nebo formou smlouvy o započtení, nebo prodejem smlouvy před její realizací nebo vypršením); |

|

c) |

když u podobných smluv účetní jednotka běžně postupuje tak, že převezme podkladový nástroj a během krátkého období po dodání ho prodá za účelem zisku plynoucího z krátkodobých výkyvů ceny nebo marže obchodníka; a |

|

d) |

když nefinanční položka, která je předmětem smlouvy, je snadno převoditelná na hotovost. |

Smlouva, na kterou se vztahuje písmeno b) nebo c), se neuzavírá za účelem přijetí nebo dodání nefinanční položky pro potřeby očekávané koupě, prodeje nebo užívání, a proto spadá do působnosti tohoto standardu. U dalších smluv, na které se vztahuje odstavec 2.4, se posoudí, zda byly uzavřeny a jsou nadále drženy za účelem přijetí nebo dodání nefinanční položky pro potřeby očekávané koupě, prodeje nebo užívání, a zda tedy spadají do působnosti tohoto standardu, či nikoliv.

2.7. Vystavená opce na koupi nebo prodej nefinanční položky, kterou lze vypořádat v čisté výši hotově nebo jiným finančním nástrojem nebo směnou finančních nástrojů podle odst. 2.6 písm. a) nebo odst. 2.6 písm. d), spadá do působnosti tohoto standardu. Takovou smlouvu účetní jednotka nemůže uzavřít za účelem přijetí nebo dodání nefinanční položky pro potřeby očekávané koupě, prodeje nebo užívání.

KAPITOLA 3 Zaúčtování a odúčtování

3.1 PRVOTNÍ ZAÚČTOVÁNÍ

|

3.1.1. |

Účetní jednotka zaúčtuje finanční aktivum nebo finanční závazek ve svém výkazu o finanční pozici, tehdy a jen tehdy, když se stane stranou smluvního ustanovení týkajícího se nástroje (viz odstavce B3.1.1 a B3.1.2). Při prvním zaúčtování finančního aktiva musí účetní jednotka toto finanční aktivum klasifikovat v souladu s odstavci 4.1.1–4.1.5 a ocenit v souladu s odstavci 5.1.1–5.1.3. Při prvním zaúčtování finančního závazku musí účetní jednotka tento finanční závazek klasifikovat v souladu s odstavci 4.2.1 a 4.2.2 a ocenit v souladu s odstavcem 5.1.1. |

Spotový nákup nebo prodej finančních aktiv

|

3.1.2. |

Spotový nákup nebo prodej finančních aktiv se zaúčtuje nebo odúčtuje s použitím účtování k datu sjednání obchodu nebo k datu vypořádání obchodu (viz odstavce B3.1.3–B3.1.6). |

3.2 ODÚČTOVÁNÍ FINANČNÍCH AKTIV

|

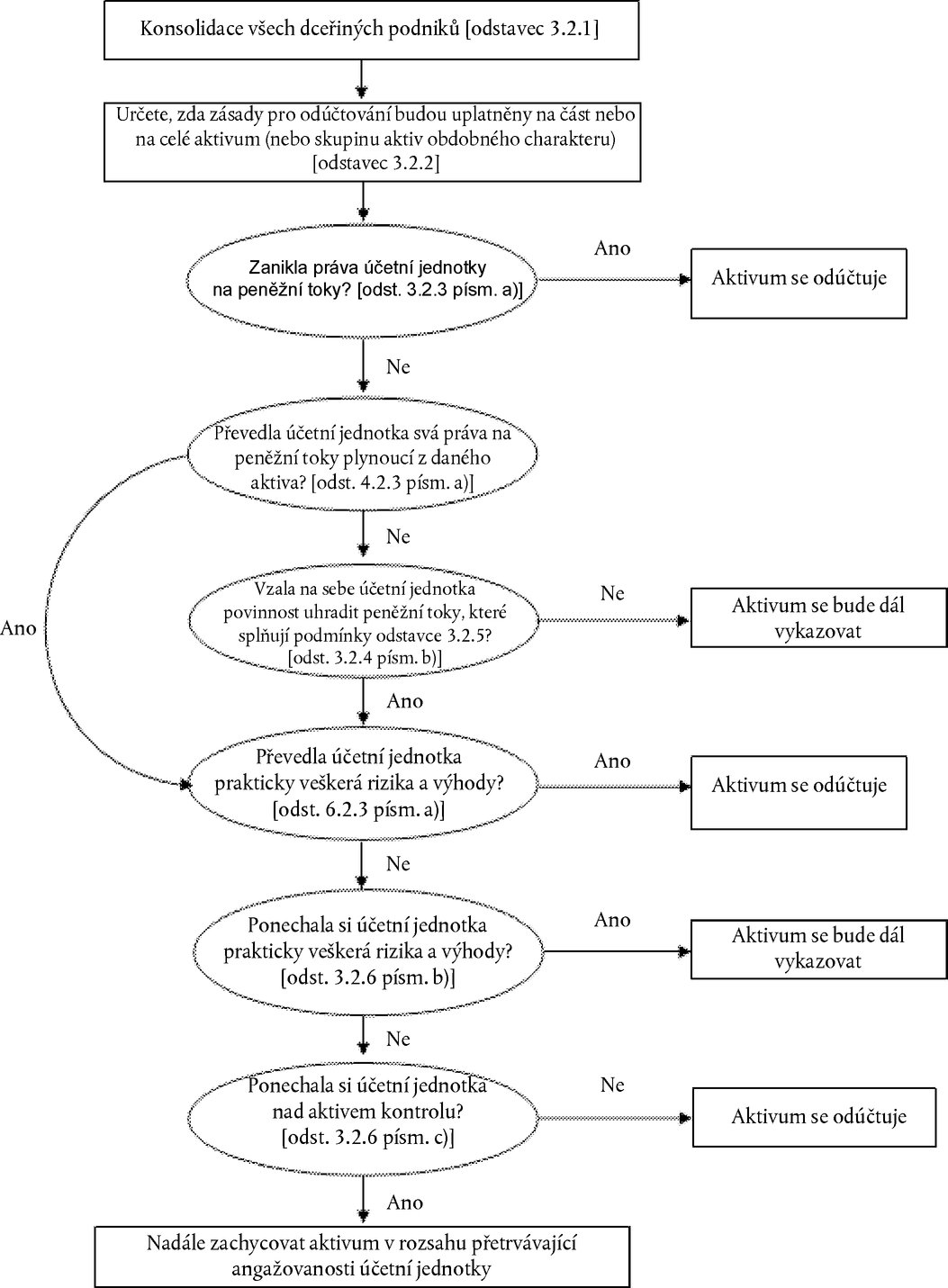

3.2.1. |

Odstavce 3.2.2–3.2.9, B3.1.1, B3.1.2 a B3.2.1–B3.2.17 se aplikují v konsolidovaných účetních závěrkách na konsolidační celek. Proto účetní jednotka nejprve v souladu s IFRS 10 konsoliduje všechny dceřiné podniky a na tento konsolidační celek potom použije tyto odstavce. |

|

3.2.2. |

Před vyhodnocením toho, zda vůbec a do jaké míry je nutné v souladu s odstavci 3.2.3–3.2.9 provést odúčtování, účetní jednotka rozhodne, zda má tyto odstavce použít u části finančního aktiva (nebo u části skupiny podobných finančních aktiv) nebo u finančního aktiva (nebo skupiny podobných finančních aktiv) jako celku, a to následovně:

V odstavcích 3.2.3–3.2.12 se pojem „finanční aktivum“ vztahuje buď na část finančního aktiva (nebo část skupiny podobných finančních aktiv), jak bylo popsáno v písmenu a) výše, nebo na finanční aktivum (nebo skupinu podobných finančních aktiv) jako celek. |

|

3.2.3. |

Účetní jednotka finanční aktivum odúčtuje tehdy a jen tehdy, když:

(Spotové prodeje finančních aktiv viz odstavec 3.1.2.) |

|

3.2.4. |

Účetní jednotka převede finanční aktivum tehdy a jen tehdy, když:

|

|

3.2.5. |

Pokud si účetní jednotka ponechá smluvní práva na peněžní toky z finančního aktiva („původní aktivum“), ale přijme smluvní závazek platit tyto peněžní toky jedné nebo více účetním jednotkám („koneční příjemci“), bude o transakci účtovat jako o převodu finančního aktiva, a to pouze tehdy, pokud jsou splněny všechny tři následující podmínky:

|

|

3.2.6. |

Když účetní jednotka převádí finanční aktivum (viz odstavec 3.2.4), musí posoudit, do jaké míry si ponechává rizika a užitky spojené s vlastnictvím finančního aktiva. V takovém případě:

|

|

3.2.7. |

Převod rizik a užitků (viz odstavec 3.2.6) je posuzován porovnáním expozice účetní jednotky vůči kolísání výše a načasování čistých peněžních toků plynoucích z převáděného aktiva před a po převodu tohoto aktiva. Účetní jednotka si ponechala v podstatě všechna rizika a užitky vyplývající z vlastnictví finančního aktiva, pokud její expozice vůči kolísání současné hodnoty budoucích čistých peněžních toků z finančního aktiva se v důsledku převodu významně nemění (např. proto, že účetní jednotka prodala finanční aktivum na základě dohody, že je koupí zpět za pevnou cenu nebo za prodejní cenu navýšenou o výnos z investice). Účetní jednotka převedla v podstatě všechna rizika a užitky vyplývající z vlastnictví finančního aktiva, pokud její expozice vůči kolísání není nadále významná ve vztahu k celkovému kolísání současné hodnoty budoucích čistých peněžních toků spojených s finančním aktivem (např. proto, že účetní jednotka prodala finanční aktivum pouze s opcí na zpětnou koupi za reálnou hodnotu k datu zpětné koupě nebo zcela převedla poměrný podíl peněžních toků z většího finančního aktiva ujednáním, jako je např. spoluúčast na úvěru, která splňuje podmínky odstavce 3.2.5). |

|

3.2.8. |

Často bude zřejmé, zda účetní jednotka převedla nebo si ponechala v podstatě všechna rizika a užitky vyplývající z vlastnictví, a nebude tedy zapotřebí provádět jakékoli výpočty. V ostatních případech bude nutné spočítat a porovnat expozici účetní jednotky vůči kolísání současné hodnoty budoucích čistých peněžních toků před převodem a po převodu. Výpočet a porovnání se provádí s použitím odpovídající aktuální tržní úrokové míry jako diskontní sazby. Berou se v úvahu veškerá možná kolísání čistých peněžních toků s tím, že ty výstupy, které jsou pravděpodobnější, dostanou vyšší váhu. |

|

3.2.9. |

Zda si účetní jednotka zachovala kontrolu (viz odst. 3.2.6 písm. c)) nad převáděným aktivem, závisí na schopnosti přejímajícího aktivum prodat. Pokud má přejímající praktickou možnost prodat aktivum jako celek nespřízněné straně a je schopen tuto možnost realizovat jednostranně a bez potřeby uplatňovat další omezení převodu, účetní jednotka si kontrolu nezachovala. Ve všech ostatních případech si účetní jednotka kontrolu zachovala. |

Převody, které splňují podmínky pro odúčtování

|

3.2.10. |

Pokud účetní jednotka převede finanční aktivum převodem, který splňuje jako celek podmínky pro odúčtování, a zachová si právo na obsluhu finančního aktiva za poplatek, musí zaúčtovat obsluhující aktivum nebo obsluhující závazek. Pokud se u poplatku, který má obdržet, neočekává, že účetní jednotce adekvátně nahradí obsluhu, obsluhující závazek z povinnosti obsluhy se musí zaúčtovat v reálné hodnotě. Pokud se očekává, že poplatek, který má účetní jednotka obdržet, bude více než přiměřenou náhradou, účetní jednotka zaúčtuje obsluhující aktivum z práva obsluhy, a to v částce stanovené na základě alokace účetní hodnoty většího finančního aktiva v souladu s odstavcem 3.2.13. |

|

3.2.11. |

Pokud je finanční aktivum v důsledku převodu odúčtováno jako celek, ale převod způsobí, že účetní jednotka získá nové finanční aktivum nebo přijme nový finanční závazek nebo obsluhující závazek, musí účetní jednotka zaúčtovat nové finanční aktivum, finanční závazek nebo obsluhující závazek v reálné hodnotě. |

|

3.2.12. |

Při odúčtování finančního aktiva jako celku se musí rozdíl mezi:

zaúčtovat do zisku nebo ztráty. |

|

3.2.13. |

Pokud je převáděné aktivum součástí většího finančního aktiva (např. když účetní jednotka převede peněžní toky plynoucí z úroků, které jsou součástí dluhového nástroje, viz odst. 3.2.2 písm. a)) a převáděná část jako celek splňuje podmínky pro odúčtování, předchozí účetní hodnota většího finančního aktiva musí být rozdělena mezi část, která bude nadále vykazována, a část, která bude odúčtována, a to na základě poměru reálných hodnot těchto částí k datu převodu. Za tímto účelem se musí se zbývajícím obsluhujícím aktivem nakládat jako s částí, která bude nadále vykazována. Rozdíl mezi:

se musí zaúčtovat do zisku nebo ztráty. |

|

3.2.14. |

Když účetní jednotka rozdělí předchozí účetní hodnotu většího finančního aktiva mezi část, která bude nadále vykazována, a část, která je odúčtována, je nutné ocenit reálnou hodnotou část, která bude nadále vykazována. Pokud účetní jednotka v minulosti prodávala části podobné té, která bude nadále vykazována, nebo pro takové části existují podobné tržní transakce, nejlepší odhad reálné hodnoty dané části poskytují nedávné ceny skutečných transakcí. Pokud nejsou dostupné žádné cenové odhady ani nedávné tržní transakce pro určení reálné hodnoty části, která bude nadále vykazována, nejlepším odhadem reálné hodnoty je rozdíl mezi reálnou hodnotou většího finančního aktiva jako celku a úhrady přijaté od přejímajícího za odúčtovanou část. |

Převody, které nesplňují podmínky pro odúčtování

|

3.2.15. |

Pokud převod nevede k odúčtování, protože si účetní jednotka ponechala v podstatě všechna rizika a užitky vyplývající z vlastnictví převáděného aktiva, musí účetní jednotka i nadále vykazovat převáděné aktivum jako celek a musí zaúčtovat finanční závazek z přijaté úhrady. V následujících obdobích musí účetní jednotka zaúčtovat všechny výnosy plynoucí z převáděného aktiva a všechny náklady vynaložené na finanční závazek. |

Přetrvávající angažovanost v převáděných aktivech

|

3.2.16. |

Pokud účetní jednotka nepřevede ani si neponechá významnou část všech rizik a užitků vyplývající z vlastnictví převáděného aktiva a ponechá si kontrolu nad převáděným aktivem, bude i nadále vykazovat převáděné aktivum v rozsahu své přetrvávající angažovanosti. Rozsah přetrvávající angažovanosti účetní jednotky v převáděném aktivu je rozsah, v němž je účetní jednotka vystavena změnám v hodnotě převáděného aktiva. Například:

|

|

3.2.17. |

Pokud účetní jednotka nadále vykazuje aktivum v rozsahu své přetrvávající angažovanosti, vykazuje také související závazek. Bez ohledu na ostatní požadavky na oceňování uvedené v tomto standardu se převáděné aktivum a související závazek oceňují na základě, který odráží práva a povinnosti, které si účetní jednotka ponechala. Související závazek se oceňuje tak, aby čistou účetní hodnotou převáděného aktiva a souvisejícího závazku byla:

|

|

3.2.18. |

Účetní jednotka musí pokračovat ve vykazování jakýchkoli výnosů plynoucích z převáděného aktiva, a to v rozsahu své přetrvávající angažovanosti, a musí zaúčtovat jakýkoli náklad vynaložený na související závazek. |

|

3.2.19. |

Pro potřeby následného oceňování se zaúčtované změny reálné hodnoty převáděného aktiva a souvisejícího závazku účtují konzistentně v souladu s odstavcem 5.7.1 a nesmí se vzájemně započíst. |

|

3.2.20. |

Pokud má účetní jednotka přetrvávající angažovanost pouze v části finančního aktiva (např. pokud si účetní jednotka zachová možnost zpětné koupě části převáděného aktiva nebo pokud má zbytkový podíl, na jehož základě si nezachovala převážnou část rizik a přínosů vyplývajících z vlastnictví, přičemž si účetní jednotka udržela kontrolu), rozděluje předchozí účetní hodnotu finančního aktiva mezi část, kterou bude nadále vykazovat v rámci přetrvávající angažovanosti, a část, kterou již nadále nevykazuje, a to na základě poměru reálných hodnot těchto částí k datu převodu. Pro tyto účely se použijí požadavky odstavce 3.2.14. Rozdíl mezi:

se musí zaúčtovat do zisku nebo ztráty. |

|

3.2.21. |

Pokud je převedené aktivum oceněno naběhlou hodnotou, není možné související závazek určit jako finanční závazek oceňovaný reálnou hodnotou do zisku nebo ztráty. |

Veškeré převody

|

3.2.22. |

Pokud je převáděné aktivum nadále vykazováno, toto aktivum a související závazek se nesmí vzájemně započíst. Podobně účetní jednotka nesmí započíst žádný výnos plynoucí z převáděného aktiva se žádným nákladem vynaloženým na související závazek (viz IAS 32 odstavec 42). |

|

3.2.23. |

Pokud převádějící poskytne přejímajícímu zajištění nehotovostním kolaterálem (jako jsou dluhové nebo kapitálové nástroje), účtování takového kolaterálu převádějícím nebo přejímajícím závisí na tom, zda má přejímající právo prodat nebo dále zastavit kolaterál a zda převádějící nedodržel závazek. Převádějící i přejímající musí kolaterál účtovat následujícím způsobem:

|

3.3 ODÚČTOVÁNÍ FINANČNÍCH ZÁVAZKŮ

|

3.3.1. |

Účetní jednotka vyjme finanční závazek (resp. jeho část) z výkazu o finanční pozici pouze v případě, že finanční závazek zanikne – tedy v případě, že je povinnost definovaná smlouvou splněna, zrušena nebo skončí její platnost. |

|

3.3.2. |

Směna mezi stávajícím dlužníkem a věřitelem dluhového nástroje s podstatně rozdílnými podmínkami se musí účtovat jako zánik původního finančního závazku a zaúčtování nového finančního závazku. Podobně podstatná modifikace podmínek stávajícího závazku nebo jeho části (bez ohledu na to, zda jsou důsledkem finančních potíží dlužníka, či nikoli) se musí účtovat jako zánik původního finančního závazku a zaúčtování nového. |

|

3.3.3. |

Rozdíl mezi účetní hodnotou finančního závazku (nebo jeho části), který zanikl nebo byl převeden na jinou stranu, a zaplacenou úhradou, včetně jakýchkoli převedených nepeněžních aktiv nebo přijatých nepeněžních závazků, se musí zaúčtovat do zisku nebo ztráty. |

|

3.3.4. |

Pokud účetní jednotka zpětně koupí část finančního závazku, musí rozdělit jeho předchozí účetní hodnotu mezi část, která bude nadále vykazována, a část, která je odúčtována, a to na základě poměru reálných hodnot těchto částí k datu zpětné koupě. Rozdíl mezi a) účetní hodnotou alokovanou na odúčtovanou část a b) zaplacenou úhradu, včetně všech převedených nepeněžních aktiv nebo přijatých závazků u odúčtované části, se musí zaúčtovat do zisku nebo ztráty. |

KAPITOLA 4 Klasifikace

4.1 KLASIFIKACE FINANČNÍCH AKTIV

|

4.1.1. |

Pokud neplatí požadavky odstavce 4.1.5, účetní jednotka musí klasifikovat finanční aktiva jako nástroje následně oceněné naběhlou hodnotou, reálnou hodnotou do ostatního úplného výsledku nebo reálnou hodnotou do zisku nebo ztráty na základě:

|

|

4.1.2. |

Finanční aktivum musí být oceňováno naběhlou hodnotou, pokud jsou splněny obě následující podmínky:

Odstavce B4.1.1–B4.1.26 obsahují pokyny, jak tyto podmínky uplatňovat. |

|

4.1.2 A |

Finanční aktivum musí být oceňováno reálnou hodnotou do ostatního úplného výsledku, pokud jsou splněny obě následující podmínky:

Odstavce B4.1.1–B4.1.26 obsahují pokyny, jak tyto podmínky uplatňovat. |

|

4.1.3. |

Pro účely uplatňování odst. 4.1.2 písm. b) a odst. 4.1.2 A písm. b):

|

|

4.1.4. |

Finanční aktivum musí být oceňováno reálnou hodnotou do zisku nebo ztráty, pokud není oceňováno naběhlou hodnotou podle odstavce 4.1.2 nebo reálnou hodnotou do ostatního úplného výsledku podle odstavce 4.1.2 A. Při prvotním zaúčtování jednotlivých investic do kapitálových nástrojů, které by jinak byly oceněny reálnou hodnotou do zisku nebo ztráty, si však účetní jednotka může neodvolatelně zvolit, že bude vykazovat následné změny v reálné hodnotě do ostatního úplného výsledku (viz odstavce 5.7.5–5.7.6). |

Možnost zařadit finanční aktivum do kategorie oceňované reálnou hodnotou do zisku nebo ztráty

|

4.1.5. |

Nehledě na odstavce 4.1.1–4.1.4 může účetní jednotka při prvotním zaúčtování neodvolatelně zařadit finanční aktivum do kategorie oceňované reálnou hodnotou do zisku nebo ztráty, pokud je tím vyloučen nebo významně omezen oceňovací nebo účetní nesoulad (někdy označovaný jako „účetní neshoda“), který by mohl jinak vzniknout při oceňování aktiv nebo závazků nebo účtování zisků a ztrát na jiném základě (viz odstavce B4.1.29–B4.1.32). |

4.2 KLASIFIKACE FINANČNÍCH ZÁVAZKŮ

|

4.2.1. |

Účetní jednotka musí zařadit všechny finanční závazky do kategorie následně oceňované naběhlou hodnotou, kromě:

|

Možnost zařadit finanční závazek do kategorie oceňované reálnou hodnotou do zisku nebo ztráty

|

4.2.2. |

Účetní jednotka může při prvotním zaúčtování neodvolatelně zařadit finanční závazek do kategorie oceňované reálnou hodnotou do zisku nebo ztráty, pokud to umožňuje odstavec 4.3.5 nebo pokud toto rozhodnutí poskytne více relevantních informací, protože:

|

4.3 VLOŽENÉ DERIVÁTY

|

4.3.1. |

Vložený derivát je složkou hybridní smlouvy, která obsahuje také nederivátovou hostitelskou smlouvu, přičemž některé peněžní toky kombinovaného nástroje se mění podobným způsobem jako u samostatného derivátu. Vložený derivát modifikuje část nebo veškeré peněžní toky, které by jinak podle smlouvy byly vyžadovány, a to podle příslušné úrokové míry, ceny finančního nástroje, ceny komodity, měnového kurzu, cenového nebo úrokového indexu, úvěrového ratingu či indexu nebo podle jiné proměnné, a to za předpokladu, že pokud tato proměnná nemá finanční charakter, není specifická pro některou ze smluvních stran. Derivát, který je připojen k finančnímu nástroji, ale lze jej smluvně převést nezávisle na nástroji, nebo derivát, který má jinou smluvní stranu než daný nástroj, není vloženým derivátem, ale samostatným finančním nástrojem. |

Hybridní smlouvy s hostitelskými smlouvami týkajícími se finančních aktiv

|

4.3.2. |

Pokud hybridní smlouva obsahuje hostitelskou smlouvu, která je aktivem v působnosti tohoto standardu, uplatňuje účetní jednotka požadavky uvedené v odstavcích 4.1.1–4.1.5 na celou hybridní smlouvu. |

Jiné hybridní smlouvy

|

4.3.3. |

Pokud hybridní smlouva obsahuje hostitelskou smlouvu, která není aktivem v působnosti tohoto standardu, musí být vložený derivát oddělen od hostitelské smlouvy a zaúčtován jako derivát dle tohoto standardu pouze pokud:

|

|

4.3.4. |

V případě, že se o vloženém derivátu účtuje samostatně, o hostitelské smlouvě se bude účtovat v souladu s příslušnými standardy. Tento standard se nezabývá tím, zda má být vložený derivát prezentován ve výkazu o finanční pozici odděleně. |

|

4.3.5. |

Nehledě na znění odstavců 4.3.3 a 4.3.4, pokud smlouva obsahuje jeden nebo více vložených derivátů a hostitelská smlouva není aktivem v působnosti tohoto standardu, může účetní jednotka zařadit celou hybridní smlouvu do kategorie v reálné hodnotě vykázané do zisku nebo ztráty kromě případů, kdy:

|

|

4.3.6. |

Pokud je účetní jednotka podle tohoto standardu povinna oddělit vložený derivát od hostitelské smlouvy, ale není schopna vložený derivát samostatně ocenit při jeho nabytí nebo ke konci pozdějšího vykazovacího období, musí zařadit celou hybridní smlouvu do kategorie v reálné hodnotě vykázané do zisku nebo ztráty. |

|

4.3.7. |

V případě, že účetní jednotka nemůže spolehlivě stanovit reálnou hodnotu vloženého derivátu na základě jeho podmínek, udává reálnou hodnotu vloženého derivátu rozdíl mezi reálnou hodnotou hybridní smlouvy a reálnou hodnotou hostitelské smlouvy. Pokud účetní jednotka nemůže reálnou hodnotu vloženého derivátu stanovit pomocí této metody, platí odstavec 4.3.6 a hybridní smlouva se zařadí do kategorie oceňované reálnou hodnotou do zisku nebo ztráty. |

4.4 REKLASIFIKACE

|

4.4.1. |

Právě tehdy, mění-li účetní jednotka svůj obchodní model pro správu finančních aktiv, musí reklasifikovat veškerá ovlivněná finanční aktiva v souladu s odstavci 4.1.1–4.1.4. Další pokyny týkající se reklasifikace finančních aktiv jsou uvedeny v odstavcích 5.6.1–5.6.7, B4.4.1–B4.4.3 a B5.6.1–B5.6.2. |

|

4.4.2. |

Účetní jednotka nesmí reklasifikovat žádný finanční závazek. |

|

4.4.3. |

Reklasifikaci pro účely odstavců 4.4.1–4.4.2 nepředstavují tyto změny okolností:

|

KAPITOLA 5 Oceňování

5.1 PRVOTNÍ OCENĚNÍ

|

5.1.1. |

S výjimkou pohledávek z obchodního styku v působnosti odstavce 5.1.3, musí účetní jednotka při prvotním zaúčtování ocenit finanční aktivum nebo finanční závazek reálnou hodnotou do zisku nebo ztráty. U finančních aktiv nebo finančních závazků nezařazených do kategorie ocenění reálnou hodnotou do zisku nebo ztráty bude reálná hodnota zvýšena nebo snížena o transakční náklady, které přímo souvisejí s pořízením nebo vydáním finančního aktiva nebo finančního závazku. |

|

5.1.1 A |

Pokud se však reálná hodnota finančního aktiva nebo finančního závazku při prvotním zaúčtování liší od transakční ceny, účetní jednotka použije odstavec B5.1.2 A. |

|

5.1.2. |

Pokud účetní jednotka účtuje o aktivu, které je následně oceněno naběhlou hodnotou, k datu vypořádání, aktivum se prvotně zaúčtuje v reálné hodnotě k datu obchodu (viz odstavce B3.1.3–B3.1.6). |

|

5.1.3. |

Nehledě na požadavek uvedený v odstavci 5.1.1. musí účetní jednotka při prvotním zaúčtování ocenit pohledávky z obchodního styku, které nemají významnou složku financování (určené podle IFRS 15) jejich transakční cenou (jak je stanoveno v IFRS 15). |

5.2 NÁSLEDNÉ OCENĚNÍ FINANČNÍCH AKTIV

|

5.2.1. |

Po prvotním zaúčtování musí účetní jednotka ocenit finanční aktivum v souladu s odstavci 4.1.1–4.1.5:

|

|

5.2.2. |

Účetní jednotka musí uplatnit požadavky na znehodnocení uvedené v oddíle 5.5 na finanční aktiva, která jsou oceňována naběhlou hodnotou podle odstavce 4.1.2, a na finanční aktiva, která jsou oceňována reálnou hodnotou do ostatního úplného výsledku podle odstavce 4.1.2 A. |

|

5.2.3. |

Účetní jednotka musí uplatnit požadavky na zajišťovací účetnictví uvedené v odstavcích 6.5.8–6.5.14 (a případně požadavky na zajišťovací účetnictví uvedené v odstavcích 89–94 IAS 39 pro zajištění úrokového rizika na bázi portfolia) u finančního aktiva, které je označeno jako zajištěná položka. (1) |

5.3 NÁSLEDNÉ OCENĚNÍ FINANČNÍCH ZÁVAZKŮ

|

5.3.1. |

Po prvotním zaúčtování musí účetní jednotka ocenit finanční závazek v souladu s odstavci 4.2.1-4.2.2. |

|

5.3.2. |

Účetní jednotka musí uplatnit požadavky na zajišťovací účetnictví uvedené v odstavcích 6.5.8–6.5.14 (a případně požadavky na zajišťovací účetnictví uvedené v odstavcích 89–94 IAS 39 pro zajištění úrokového rizika na bázi portfolia) u finančního závazku, který je označen jako zajištěná položka. |

5.4 OCEŇOVÁNÍ NABĚHLOU HODNOTOU

Finanční aktiva

Metoda efektivní úrokové míry

|

5.4.1. |

Úrokový výnos musí být vypočten za použití metody efektivní úrokové míry (viz dodatek A a odstavce B5.4.1–B5.4.7). Vypočítá se tak, že se efektivní úroková míra uplatní na hrubou účetní hodnotu finančního aktiva, s výjimkou:

|

|

5.4.2. |

Účetní jednotka, která ve vykazovaném období vypočítá úrokový výnos uplatněním metody efektivní úrokové míry na naběhlou hodnotu finančního aktiva podle odst. 5.4.1 písm. b), musí v následujících vykazovaných obdobích vypočítávat úrokový výnos uplatněním efektivní úrokové míry na hrubou účetní hodnotu, pokud se úvěrové riziko u finančního nástroje sníží takovým způsobem, že již nejde o úvěrově znehodnocené finanční aktivum a toto zlepšení lze objektivně vztáhnout k události, ke které došlo po uplatnění požadavků uvedených v odst. 5.4.1 písm. b) (např. zlepšení úvěrového ratingu dlužníka). |

Modifikace smluvních peněžních toků

|

5.4.3. |

Jsou-li nově sjednány či jinak modifikovány smluvní peněžní toky finančního aktiva a nové sjednání nebo modifikace nevede k odúčtování finančního aktiva v souladu s tímto standardem, musí účetní jednotka vypočítat novou hrubou účetní hodnotu finančního aktiva a zisk nebo ztrátu z modifikace zaúčtuje do zisku nebo ztráty. Hrubá účetní hodnota finančního aktiva se vypočítá jako současná hodnota nově sjednaných nebo modifikovaných smluvních peněžních toků diskontovaných původní efektivní úrokovou mírou tohoto finančního aktiva (nebo efektivní úrokovou míru upravenou o úvěrové riziko pro nakoupená nebo vzniklá úvěrově znehodnocená finanční aktiva) nebo případně revidovanou efektivní úrokovou mírou vypočtenou podle odstavce 6.5.10. Veškeré náklady nebo poplatky, které účetní jednotce vzniknou, budou mít vliv na účetní hodnotu modifikovaného finančního aktiva a budou se odepisovat po zbývající dobu trvání modifikovaného finančního aktiva. |

Odpis

|

5.4.4. |

Účetní jednotka musí přímo snížit hrubou účetní hodnotu finančního aktiva, pokud nemá přiměřená očekávání, že bude realizovat hodnotu finančního aktiva jako celku nebo jeho části. Odpis představuje případ odúčtování (viz odst. B3.2.16 písm. r). |

5.5 ZNEHODNOCENÍ

Zaúčtování očekávaných úvěrových ztrát

Obecný přístup

|

5.5.1. |

Účetní jednotka musí zaúčtovat opravnou položku na očekávané úvěrové ztráty z finančního aktiva, které je oceněno v souladu s odstavci 4.1.2 nebo 4.1.2 A, z pohledávek vyplývajících z leasingu, smluvního aktiva nebo úvěrového příslibu a ze smlouvy o finanční záruce, na které se vztahují požadavky na znehodnocení podle odst. 2.1 písm. g), odst. 4.2.1 písm. c) nebo odst. 4.2.1 písm. d). |

|

5.5.2. |

Účetní jednotka musí uplatnit požadavky na znehodnocení při zaúčtování a vyčíslení opravné položky na ztrátu z finančních aktiv, která jsou oceněna reálnou hodnotou do ostatního úplného výsledku v souladu s odstavcem 4.1.2 A. Opravná položka však musí být zaúčtována proti ostatnímu úplnému výsledku a nesmí snížit účetní hodnotu finančního aktiva ve výkazu o finanční pozici. |

|

5.5.3. |

Na základě odstavců 5.5.13–5.5.16 musí účetní jednotka ke každému datu vykázání vyčíslit opravnou položku na ztrátu z finančního nástroje ve výši očekávaných úvěrových ztrát za dobu trvání, pokud se za dobu od prvotního zaúčtování významně zvýšilo úvěrové riziko související s tímto finančního nástrojem. |

|

5.5.4. |

Cílem požadavků na znehodnocení je zaúčtovat očekávané úvěrové ztráty za dobu trvání všech finančních nástrojů, u kterých od prvotního zaúčtování došlo k významnému zvýšení úvěrového rizika – bez ohledu na to, zda jsou posuzovány na individuálním nebo portfoliovém základě – s uvážením všech přiměřených a doložitelných informací, včetně informací o budoucnosti. |

|

5.5.5. |

Na základě odstavců 5.5.13–5.5.16, pokud se k datu vykázání úvěrové riziko související s finančním nástrojem od prvotního zaúčtování významně nezvýšilo, musí účetní jednotka vyčíslit opravnou položku na ztrátu z tohoto finančního nástroje ve výši dvanáctiměsíčních očekávaných úvěrových ztrát. |

|

5.5.6. |

U úvěrových příslibů a smluv o finanční záruce se za datum prvotního vykázání pro účely uplatnění požadavků na znehodnocení považuje den, kdy se účetní jednotka stane stranou neodvolatelného příslibu. |

|

5.5.7. |

Pokud účetní jednotka v předchozím vykazovaném období vyčíslila opravnou položku na ztráty z finančního nástroje ve výši očekávaných úvěrových ztrát za dobu trvání, avšak k stávajícímu datu vykázání určí, že podmínky odstavce 5.5.3 již nejsou splněny, musí účetní jednotka opravnou položku vyčíslit ve výši dvanáctiměsíčních očekávaných úvěrových ztrát k stávajícímu datu vykázání. |

|

5.5.8. |

Účetní jednotka musí vykázat v hospodářském výsledku jako zisk nebo ztrátu ze znehodnocení částku očekávaných úvěrových ztrát (nebo zrušení znehodnocení), o kterou musí upravit opravnou položku k datu vykázání na částku, kterou je účetní jednotka povinna účtovat podle tohoto standardu. |

Určení významného zvýšení úvěrového rizika

|

5.5.9. |

Účetní jednotka musí ke každému datu vykázání posoudit, zda se úvěrové riziko související s finančním nástrojem od prvotního zaúčtování významně zvýšilo, či nikoliv. Při tomto posouzení musí účetní jednotka vzít v úvahu změnu rizika selhání, ke které může dojít po očekávanou dobu trvání finančního nástroje, a nikoli změnu výše očekávaných úvěrových ztrát. Pro takové posouzení účetní jednotka musí porovnat riziko selhání u finančního nástroje k datu vykázání s rizikem ke dni prvotního zaúčtování a zvážit přiměřené a doložitelné informace, které jsou dostupné bez vynaložení nepřiměřených nákladů nebo úsilí a které ukazují na významné zvýšení úvěrového rizika. |

|

5.5.10. |

Účetní jednotka může usoudit, že úvěrové riziko související s finančním nástrojem se od prvotního zaúčtování významně nezvýšilo, pokud dojde k závěru, že u tohoto finančního nástroje je k datu vykázání úvěrové riziko nízké (viz odstavce B5.5.22–B5.5.24). |

|

5.5.11. |

Jsou-li dostupné přiměřené a doložitelné informace o budoucnosti bez vynaložení nepřiměřených nákladů nebo úsilí, nemůže účetní jednotka při určení, zda se od prvotního zaúčtování významně zvýšilo úvěrové riziko, vycházet pouze z informací o dnech po splatnosti. Pokud však bez nepřiměřených nákladů nebo úsilí nejsou dostupné informace, které by vypovídaly o budoucnosti více než dni po splatnosti (na individuálním nebo na portfoliovém základě), může účetní jednotka k určení, zda od prvotního zaúčtování došlo k významnému zvýšení úvěrového rizika, použít informace o dnech po splatnosti. Nehledě na způsob, jakým účetní jednotka posuzuje významná zvýšení úvěrového rizika, existuje vyvratitelný předpoklad, že úvěrové riziko související s finančním aktivem se od prvotního zaúčtování významně zvýšilo, pokud smluvní platby jsou více než 30 dnů po splatnosti. Účetní jednotka může tuto domněnku vyvrátit, pokud má přiměřené a doložitelné informace dostupné bez nepřiměřených nákladů nebo úsilí, které prokazují, že se úvěrové riziko od prvotního zaúčtování významně nezvýšilo, i když smluvní platby jsou více než 30 dní po splatnosti. Pokud účetní jednotka dojde k závěru, že se úvěrové riziko významně zvýšilo ještě před tím, než byly smluvní platby více než 30 dnů po splatnosti, tento vyvratitelný předpoklad se nepoužije. |

Modifikovaná finanční aktiva

|

5.5.12. |

Pokud smluvní peněžní toky finančního aktiva byly nově sjednány nebo modifikovány a finanční aktivum nebylo odúčtováno, musí účetní jednotka posoudit, zda došlo k významnému zvýšení úvěrového rizika souvisejícího s tímto finančním nástrojem v souladu s odstavcem 5.5.3, a to porovnáním:

|

Nakoupená nebo vzniklá úvěrově znehodnocená finanční aktiva

|

5.5.13. |

Nehledě na odstavce 5.5.3 a 5.5.5 musí účetní jednotka pro nakoupená nebo vzniklá úvěrově znehodnocená finanční aktiva k datu vykázání účtovat jako opravnou položku pouze kumulované změny v očekávaných úvěrových ztrátách, a to za dobu od prvotního zaúčtování. |

|

5.5.14. |

Ke každému datu vykázání musí účetní jednotka vykázat v zisku nebo ztrátě částku změny očekávaných úvěrových ztrát za dobu trvání, a to jako zisk nebo ztrátu ze znehodnocení. Účetní jednotka účtuje příznivé změny očekávaných úvěrových ztrát po dobu trvání jako zisk ze znehodnocení, i když očekávané úvěrové ztráty po dobu trvání jsou nižší než částka očekávaných úvěrových ztrát, které byly zahrnuty do odhadovaných peněžních toků při prvotním zaúčtování. |

Zjednodušený přístup k obchodním pohledávkám, smluvním aktivům a pohledávkám z leasingu

|

5.5.15. |

Nehledě na odstavce 5.5.3 a 5.5.5 musí účetní jednotka vždy vyčíslit opravnou položku ve výši očekávaných úvěrových ztrát za dobu trvání pro:

|

|

5.5.16. |

Účetní jednotka si může zvolit navzájem nezávislá účetní pravidla pro obchodní pohledávky, pro pohledávky z leasingu a pro smluvní aktiva. |

Vyčíslení očekávaných úvěrových ztrát

|

5.5.17. |

Účetní jednotka musí vyčíslit očekávané úvěrové ztráty finančního nástroje způsobem, který odráží:

|

|

5.5.18. |

Při vyčíslení očekávaných úvěrových ztrát účetní jednotka nemusí nutně identifikovat všechny možné scénáře. Musí však zvážit riziko nebo pravděpodobnost, že nastane úvěrová ztráta se zohledněním možnosti, že úvěrová ztráta nastane, a možnosti, že úvěrová ztráta nenastane, a to i když možnost, že k úvěrové ztrátě dojde, je velmi malá. |

|

5.5.19. |

Maximální období, které je třeba vzít v úvahu při vyčíslení očekávaných úvěrových ztrát, je maximální smluvní doba (včetně možností prodloužení), po kterou je účetní jednotka vystavena úvěrovému riziku, a nikoli období delší, i když toto delší období je v souladu s obchodní praxí. |

|

5.5.20. |

Některé finanční nástroje však zahrnují půjčku i složku nečerpaného příslibu a smluvně zakotvená schopnost účetní jednotky požadovat splacení a zrušit nevyčerpaný příslib expozici účetní jednotky vůči riziku úvěrových ztrát na smluvní výpovědní dobu neomezuje. U takových finančních nástrojů, a pouze u nich, musí účetní jednotka vyčíslit očekávané úvěrové ztráty za období, po které je účetní jednotka vystavena úvěrovému riziku a očekávané úvěrové ztráty nemohou být zmírněny opatřeními k řízení úvěrového rizika, a to i když toto období přesahuje maximální smluvní dobu. |

5.6 REKLASIFIKACE FINANČNÍCH AKTIV

|

5.6.1. |

Pokud účetní jednotka reklasifikuje finanční aktiva v souladu s odstavcem 4.4.1, musí uplatnit reklasifikaci prospektivně od data reklasifikace. Účetní jednotka nesmí upravit žádné dříve zaúčtované zisky, ztráty (včetně zisků a ztrát ze znehodnocení) ani úroky. Požadavky na reklasifikaci stanoví odstavce 5.6.2–5.6.7. |

|

5.6.2. |

Pokud účetní jednotka reklasifikuje finanční aktivum z kategorie nástrojů oceňovaných naběhlou hodnotou do kategorie nástrojů oceňovaných reálnou hodnotou do zisku nebo ztráty, jeho reálná hodnota se stanoví ke dni reklasifikace. Zisky nebo ztráty plynoucí z rozdílu mezi předchozí naběhlou hodnotou finančního aktiva a jeho reálnou hodnotou se vykáží v hospodářském výsledku. |

|

5.6.3. |

Pokud účetní jednotka reklasifikuje finanční aktivum z kategorie nástrojů oceňovaných reálnou hodnotou do zisku nebo ztráty do kategorie nástrojů oceňovaných naběhlou hodnotou, jeho reálná hodnota ke dni reklasifikace se stává jeho novou hrubou účetní hodnotou. (Pokyny k určení efektivní úrokové míry a opravné položky ke dni reklasifikace viz odstavec B5.6.2.) |

|

5.6.4. |

Pokud účetní jednotka reklasifikuje finanční aktivum z kategorie nástrojů oceňovaných naběhlou hodnotou do kategorie nástrojů oceňovaných reálnou hodnotou do ostatního úplného výsledku, jeho reálná hodnota se stanoví ke dni reklasifikace. Zisky nebo ztráty plynoucí z rozdílu mezi předchozí naběhlou hodnotou finančního aktiva a jeho reálnou hodnotou se zaúčtují do ostatního úplného výsledku. Efektivní úroková míra a vyčíslení očekávaných úvěrových ztrát se v důsledku reklasifikace neupravují. (Viz odstavec B5.6.1.) |

|

5.6.5. |

Pokud účetní jednotka reklasifikuje finanční aktivum z kategorie nástrojů oceňovaných reálnou hodnotou do ostatního úplného výsledku do kategorie nástrojů oceňovaných naběhlou hodnotou, finanční aktivum se reklasifikuje v jeho reálné hodnotě ke dni reklasifikace. Avšak kumulovaný zisk nebo ztráta dříve zaúčtovaná do ostatního úplného výsledku se vyjme z vlastního kapitálu a upraví se oproti reálné hodnotě finančního aktiva ke dni reklasifikace. V důsledku toho se finanční aktivum ocení ke dni reklasifikace, jako kdyby bylo vždy oceňováno naběhlou hodnotou. Tato úprava ovlivňuje ostatní úplný výsledek, ale neovlivňuje hospodářský výsledek, a proto není reklasifikační úpravou (viz IAS 1 Sestavování a zveřejňování účetní závěrky). Efektivní úroková míra a vyčíslení očekávaných úvěrových ztrát se v důsledku reklasifikace neupravují. (Viz odstavec B5.6.1.) |

|

5.6.6. |

Pokud účetní jednotka reklasifikuje finanční aktivum z kategorie nástrojů oceňovaných reálnou hodnotou do zisku nebo ztráty do kategorie nástrojů oceňovaných reálnou hodnotou do ostatního úplného výsledku, finanční aktivum je i nadále oceňováno reálnou hodnotou. Pokyny k určení efektivní úrokové míry a opravné položky ke dni reklasifikace viz odstavec B5.6.2. |

|

5.6.7. |

Pokud účetní jednotka reklasifikuje finanční aktivum z kategorie nástrojů oceňovaných reálnou hodnotou do ostatního úplného výsledku do kategorie nástrojů oceňovaných reálnou hodnotou do zisku nebo ztráty, finanční aktivum je i nadále oceňováno reálnou hodnotou. Kumulovaný zisk nebo ztráta dříve zaúčtovaná do ostatního úplného výsledku je reklasifikovaná z vlastního kapitálu do zisku nebo ztráty jako reklasifikační úprava (viz IAS 1) ke dni reklasifikace. |

5.7 ZISKY A ZTRÁTY

|

5.7.1. |

Zisk nebo ztráta plynoucí z finančního aktiva nebo z finančního závazku, který je oceňován reálnou hodnotou, se vykáže do zisku nebo ztráty kromě případů, kdy:

|

|

5.7.1 A |

Dividendy se zaúčtují do zisku nebo ztráty pouze tehdy, pokud:

|

|

5.7.2. |

Zisk nebo ztráta z finančního aktiva, které je oceňováno naběhlou hodnotou a není součástí zajišťovacího vztahu (viz odstavce 6.5.8–6.5.14 a případně odstavce 89–94 standardu IAS 39 pro zajištění reálné hodnoty portfolia proti úrokovému riziku), se vykáže do zisku nebo ztráty v okamžiku, kdy je finanční aktivum odúčtováno, reklasifikováno v souladu s odstavcem 5.6.2, při procesu amortizace naběhlé hodnoty nebo za účelem vykázání zisku nebo ztráty ze znehodnocení. Pokud účetní jednotka reklasifikuje finanční aktiva z kategorie nástrojů oceňovaných naběhlou hodnotou, musí použít odstavce 5.6.2 a 5.6.4. Zisk nebo ztráta z finančního závazku, který je oceňován naběhlou hodnotou a není součástí zajišťovacího vztahu (viz odstavce 6.5.8–6.5.14 a případně odstavce 89–94 standardu IAS 39 pro zajištění reálné hodnoty portfolia proti úrokovému riziku), se vykáže do zisku nebo ztráty v okamžiku, kdy je finanční závazek odúčtován a při procesu amortizace naběhlé hodnoty. (Pokyny týkající se kurzových zisků nebo ztrát viz odstavec B5.7.2.) |

|

5.7.3. |

Zisk nebo ztráta z finančních aktiv nebo z finančních závazků, které jsou zajištěnými položkami v zajišťovacím vztahu, se zaúčtuje v souladu s odstavci 6.5.8–6.5.14 a případně s odstavci 89–94 standardu IAS 39 pro zajištění reálné hodnoty portfolia proti úrokovému riziku. |

|

5.7.4. |

Pokud účetní jednotka účtuje finanční aktiva k datu vypořádání obchodu (viz odstavce 3.1.2, B3.1.3 a B3.1.6), jakákoli kladná změna reálné hodnoty aktiva v období mezi datem sjednání obchodu a datem vypořádání se u aktiv oceňovaných naběhlou hodnotou nevykazuje. U aktiv oceňovaných reálnou hodnotou se nicméně změna reálné hodnoty musí v souladu s odstavcem 5.7.1 vykázat buď do zisku nebo ztráty nebo do ostatního úplného výsledku. Datum sjednání obchodu se pro uplatnění požadavků na snížení hodnoty považuje za den prvotního zaúčtování. |

Investice do kapitálových nástrojů

|

5.7.5. |

Účetní jednotka se při prvotním zaúčtování může neodvolatelně rozhodnout, že následné změny reálné hodnoty investice do kapitálového nástroje v působnosti tohoto standardu, který není určený k obchodování a není ani podmíněnou protihodnotou vykázanou nabyvatelem v podnikové kombinaci, na kterou se vztahuje standard IFRS 3, bude vykazovat v ostatním úplném výsledku. (Pokyny týkající se kurzových zisků nebo ztrát viz odstavec B5.7.3.) |

|

5.7.6. |

Učiní-li účetní jednotka rozhodnutí uvedené v odstavci 5.7.5, musí v souladu s odstavcem 5.7.1 A dividendy plynoucí z této investice vykazovat do zisku nebo ztráty. |

Závazky označené jako nástroj oceňovaný reálnou hodnotou do zisku nebo ztráty

|

5.7.7. |

Účetní jednotka musí v souladu s odstavcem 4.2.2. nebo odstavcem 4.3.5 vykázat zisk nebo ztrátu z finančního závazku, který je označen za nástroj oceňovaný reálnou hodnotou do zisku nebo ztráty, následujícím způsobem:

ale pouze pokud by způsob účtování dopadů změn úvěrového rizika souvisejícího s daným závazkem popsaný v písmenu a) nevedl ke vzniku nebo zvětšení účetního nesouladu v hospodářském výsledku (v takovém případě se použije odstavec 5.7.8). Vodítko při rozhodování, zda by došlo ke vzniku nebo zvětšení účetního nesouladu, je dáno v odstavcích B5.7.5–B5.7.7 a B5.7.10–B5.7.12. |

|

5.7.8. |

Pokud by požadavky uvedené v odstavci 5.7.7 vedly ke vzniku nebo zvětšení účetního nesouladu v hospodářském výsledku, musí účetní jednotka veškerý zisk nebo ztrátu z daného závazku (včetně dopadů změn úvěrového rizika souvisejícího s tímto závazkem) vykázat do zisku nebo ztráty. |

|

5.7.9. |

Nehledě na požadavky uvedené v odstavcích 5.7.7 a 5.7.8 musí účetní jednotka vykázat do zisku nebo ztráty veškerý zisk nebo ztrátu z úvěrových příslibů a smluv o finanční záruce, které jsou označeny jako nástroje oceňované reálnou hodnotou do zisku nebo ztráty. |

Aktiva oceňovaná reálnou hodnotou do ostatního úplného výsledku

|

5.7.10. |

Zisk nebo ztráta z finančního aktiva oceňovaného reálnou hodnotou do ostatního úplného výsledku v souladu s odstavcem 4.1.2 A se musí vykázat do ostatního úplného výsledku, kromě zisků a ztrát ze znehodnocení (viz oddíl 5.5) a kurzových zisků a ztrát (viz odstavce B5.7.2–B5.7.2 A), dokud toto finanční aktivum není odúčtováno nebo reklasifikováno. Je-li finanční aktivum odúčtováno, kumulovaný zisk nebo ztráta dříve vykázaná v ostatním úplném výsledku se reklasifikuje z vlastního kapitálu do zisku nebo ztráty jako reklasifikační úprava (viz standard IAS 1). Pokud je finanční aktivum reklasifikováno z kategorie nástrojů oceňovaných reálnou hodnotou do ostatního úplného výsledku, musí účetní jednotka kumulovaný zisk nebo ztrátu, která byla dříve vykázána v ostatním úplném výsledku, vykázat v souladu s odstavci 5.6.5 a 5.6.7. Úrok vypočtený pomocí metody efektivní úrokové míry se vykáže do zisku nebo ztráty. |

|

5.7.11. |

Jak bylo popsáno v odstavci 5.7.10, pokud je finanční aktivum v souladu s odstavcem 4.1.2 A oceňováno reálnou hodnotou do ostatního úplného výsledku, částky vykázané do zisku nebo ztráty jsou stejné jako částky, které by byly vykázány do zisku nebo ztráty, kdyby bylo dané finanční aktivum oceněno naběhlou hodnotou. |

KAPITOLA 6 Zajišťovací účetnictví

6.1 CÍL A ROZSAH PŮSOBNOSTI ZAJIŠŤOVACÍHO ÚČETNICTVÍ

|

6.1.1. |

Cílem zajišťovacího účetnictví je vykazovat v účetních závěrkách dopady činností účetní jednotky v oblasti řízení rizik, kdy účetní jednotka využívá finanční nástroje k řízení své expozice vůči konkrétním rizikům, jež by mohla ovlivnit hospodářský výsledek (nebo ostatní úplný výsledek v případě investic do kapitálových nástrojů, u kterých se účetní jednotka v souladu s odstavcem 5.7.5 rozhodla vykazovat změny reálné hodnoty v ostatním úplném výsledku). Cílem tohoto přístupu je uvést souvislosti zajišťovacích nástrojů, na které se zajišťovací účetnictví vztahuje, a umožnit tak lépe pochopit jejich účel a dopad. |

|

6.1.2. |

Účetní jednotka se může rozhodnout, že označí zajišťovací vztah mezi zajišťovacím nástrojem a zajištěnou položkou v souladu s odstavci 6.2.1–6.3.7 a B6.2.1–B6.3.25. U zajišťovacích vztahů, které splňují kritéria způsobilosti, musí účetní jednotka vykázat zisk nebo ztrátu zajišťovacího nástroje a zajištěné položky v souladu s odstavci 6.5.1–6.5.14 a B6.5.1–B6.5.28. Je-li zajištěnou položkou skupina položek, musí účetní jednotka dodržet další požadavky uvedené v odstavcích 6.6.1–6.6.6 a B6.6.1–B6.6.16. |

|

6.1.3. |

Pro zajištění reálné hodnoty portfolia finančních aktiv nebo finančních závazků vůči úrokovému riziku (a pouze pro takové zajištění) může účetní jednotka namísto požadavků tohoto standardu uplatnit požadavky zajišťovacího účetnictví uvedené ve standardu IAS 39. V tom případě musí účetní jednotka uplatnit také zvláštní požadavky týkající se vykazování zajištění reálné hodnoty při zajištění portfolia proti úrokovému riziku a musí označit jako zajištěnou položku tu část, která představuje částku v určité měně (viz odstavce 81 A, 89 A a AG114–AG132 standardu IAS 39). |

6.2 ZAJIŠŤOVACÍ NÁSTROJE

Způsobilé zajišťovací nástroje

|

6.2.1. |

Jako zajišťovací nástroj může být označen derivát oceňovaný reálnou hodnotou do zisku nebo ztráty, kromě některých vystavených opcí (viz odstavec B6.2.4). |

|

6.2.2. |

Nederivátové finanční aktivum nebo nederivátový finanční závazek oceňovaný reálnou hodnotou do zisku nebo ztráty lze použít jako zajišťovací nástroj, pokud to není finanční závazek oceňovaný reálnou hodnotou do zisku nebo ztráty, u něhož je částka změny jeho reálné hodnoty, která je důsledkem změn úvěrového rizika daného závazku, v souladu s odstavcem 5.7.5 vykazována v ostatním úplném výsledku. U zajištění měnových rizik lze jako zajišťovací nástroj použít složku měnového rizika nederivátového finančního aktiva nebo nederivátového finančního závazku pod podmínkou, že se nejedná o investici do kapitálového nástroje, u kterého se účetní jednotka v souladu s odstavcem 5.7.5 rozhodla vykazovat změny reálné hodnoty do ostatního úplného výsledku. |

|

6.2.3. |

Pro potřeby zajišťovacího účetnictví mohou funkci zajišťovacích nástrojů plnit pouze smlouvy se stranou stojící mimo vykazující účetní jednotku (tj. jednotkou mimo skupinu nebo danou účetní jednotku). |

Použití zajišťovacího nástroje

|

6.2.4. |

Oprávněný nástroj musí být jako zajišťovací nástroj použit jako celek. Jediné povolené výjimky jsou:

|

|

6.2.5. |

Účetní jednotka může posuzovat společně a jako zajišťovací nástroj společně použít jakoukoli kombinaci následujících prvků (včetně situací, kdy riziko nebo rizika vyplývající z některých zajišťovacích nástrojů kompenzují rizika vyplývající z těch ostatních):

|

|

6.2.6. |

Derivátový nástroj, který v sobě spojuje vystavenou opci a nakoupenou opci (například úrokový collar), však nemůže být použit jako zajišťovací nástroj, pokud ke dni použití je fakticky čistou vystavenou opcí (ledaže jej lze použít podle odstavce B6.2.4). Podobně dva nebo více nástrojů (nebo jejich proporční části) je možné společně použít jako zajišťovací nástroj pouze tehdy, pokud ke dni použití nejsou v kombinaci fakticky čistou vystavenou opcí (ledaže je lze použít podle odstavce B6.2.4). |

6.3 ZAJIŠTĚNÉ POLOŽKY

Způsobilé zajištěné položky

|

6.3.1. |

Zajištěnou položkou může být vykázané aktivum nebo závazek, nezaúčtovaný závazný příslib, očekávaná transakce nebo čistá investice do zahraniční jednotky. Zajištěnou položkou tedy může být:

Zajištěnou položkou může být také část takové položky nebo skupiny položek (viz odstavce 6.3.7 a B6.3.7–B6.3.25). |

|

6.3.2. |

Zajištěná položka musí být spolehlivě ocenitelná. |

|

6.3.3. |

Je-li zajištěnou položkou očekávaná transakce (nebo některá její složka), musí být tato transakce vysoce pravděpodobnou. |

|

6.3.4. |

Zajištěnou položkou může být agregovaná expozice, která je kombinací expozice, jež by podle odstavce 6.3.1 mohla být použita jako zajištěná položka, a derivátu (viz odstavce B6.3.3–B6.3.4). To zahrnuje očekávanou transakci agregované expozice (tj. nezávazné, ale očekávané budoucí transakce, která by vedla ke vzniku expozice a derivátu), pokud je tato agregovaná expozice vysoce pravděpodobná a, jakmile nastane, a není tedy již očekávaná, může být použita jako zajištěná položka. |

|

6.3.5. |

Pro potřeby zajišťovacího účetnictví mohou funkci zajištěných položek plnit pouze aktiva, závazky, závazné přísliby nebo vysoce pravděpodobné očekávané transakce se stranou stojící mimo vykazující účetní jednotku. Pro transakce mezi účetními jednotkami v rámci jedné skupiny lze zajišťovací účetnictví použít pouze v individuálních nebo samostatných účetních závěrkách těchto účetních jednotek, a nikoli v konsolidované účetní závěrce skupiny s výjimkou konsolidované účetní závěrky investiční jednotky, jak je definována ve standardu IFRS 10, kde nebudou transakce mezi investiční jednotkou a jejími dceřinými společnostmi oceněnými reálnou hodnotou do zisku nebo ztráty vyloučeny z konsolidované účetní závěrky. |

|

6.3.6. |

Výjimkou z odstavce 6.3.5 je měnové riziko u vnitroskupinové peněžní položky (např. závazek/pohledávka mezi dvěma dceřinými podniky), které může plnit funkci zajištěné položky v konsolidované účetní závěrce, pokud bude mít za následek expozici vůči riziku kurzových zisků nebo ztrát, které nejsou plně vyloučeny z konsolidace v souladu se standardem IAS 21 Dopady změn měnových kurzů. V souladu se standardem IAS 21 nejsou z konsolidace plně vyloučeny kurzové zisky a ztráty z vnitroskupinových peněžních položek, pokud se transakce s vnitroskupinovou peněžní položkou uskutečňuje mezi dvěma účetními jednotkami ve skupině, které používají různou funkční měnu. Měnové riziko u vysoce pravděpodobných očekávaných transakcí může navíc splňovat definici zajištěné položky v konsolidované účetní závěrce, pokud je tato transakce oceněna v jiné než funkční měně účetní jednotky, která se účastní této transakce, a měnové riziko ovlivní konsolidovaný hospodářský výsledek. |

Použití zajištěných položek

|

6.3.7. |

Účetní jednotka může jako zajištěnou položku v zajišťovacím vztahu použít položku jako celek nebo některou složku položky. Celá položka zahrnuje veškeré změny peněžních toků nebo změny reálné hodnoty položky. Složka zahrnuje méně než celkovou změnu reálné hodnoty nebo celkovou variabilitu peněžních toků položky. V takovém případě může účetní položka určit jako zajištěnou položku pouze následující typy složek (včetně jejich kombinací):

|

6.4 KRITÉRIA PRO POUŽITÍ ZAJIŠŤOVACÍHO ÚČETNICTVÍ

|

6.4.1. |

Zajišťovací účetnictví lze použít pro zajišťovací vztah pouze tehdy, pokud jsou splněna všechna následující kritéria:

|

6.5 ÚČTOVÁNÍ O ZPŮSOBILÝCH ZAJIŠŤOVACÍCH VZTAZÍCH

|

6.5.1. |

Účetní jednotka použije zajišťovací účetnictví na zajišťovací vztahy, jež splňují kritéria uvedená v odstavci 6.4.1 (což zahrnuje rozhodnutí účetní jednotky o nastavení zajišťovacího vztahu). |

|

6.5.2. |

Existují tři typy zajišťovacího vztahu:

|

|

6.5.3. |

Je-li zajištěnou položkou kapitálový nástroj, u kterého se účetní jednotka v souladu s odstavcem 5.7.5 rozhodla vykazovat změny reálné hodnoty v ostatním úplném výsledku, musí zajišťovaná expozice uvedená v odst. 6.5.2 písm. a) patřit mezi ty expozice, které mohou ovlivnit ostatní úplný výsledek. V tom případě, a pouze v tom případě, se zjištěná neefektivnost zajištění vykáže do ostatního úplného výsledku. |

|

6.5.4. |

Zajištění měnového rizika ze závazného příslibu je možné účtovat jako zajištění reálné hodnoty nebo jako zajištění peněžních toků. |

|

6.5.5. |

Pokud zajišťovací vztah přestane splňovat požadavek na efektivnost zajištění související se zajišťovacím poměrem (viz odst. 6.4.1 písm. c) bod iii)), avšak cíle v oblasti řízení rizik pro tento určený zajišťovací vztah zůstávají stejné, musí účetní jednotka upravit zajišťovací poměr tohoto zajišťovacího vztahu tak, aby opět splňoval kritéria způsobilosti (v tomto standardu se tento postup nazývá „rebalancování“ – viz odstavce B6.5.7–B6.5.21). |

|

6.5.6. |

Účetní jednotka přestane účtovat o zajištění prospektivně pouze tehdy, pokud zajišťovací vztah (nebo část zajišťovacího vztahu) přestane splňovat kritéria způsobilosti (a to po zohlednění veškerého případného rebalancování zajišťovacího vztahu). To zahrnuje případy, kdy uplyne platnost zajišťovacího nástroje nebo je tento zajišťovací nástroj prodán, ukončen nebo uplatněn. Náhrada zajišťovacího nástroje jiným zajišťovacím nástrojem nebo jeho refinancování se pro tento účel nepovažuje za uplynutí platnosti nebo ukončení nástroje, pokud je tato náhrada nebo refinancování součástí zdokumentovaných cílů účetní jednotky v oblasti řízení rizik a je s těmito cíli v souladu. Pro tento účel navíc nedochází k uplynutí platnosti nebo ukončení zajišťovacího nástroje, pokud:

Ukončení účtování o zajištění může ovlivnit buď zajišťovací účetnictví jako celek, nebo pouze jeho část (v takovém případě pokračuje zajišťovací účetnictví u ostatních zajišťovacích vztahů). |

|

6.5.7. |

Účetní jednotka použije:

|

Zajištění reálné hodnoty

|

6.5.8. |

Dokud zajištění reálné hodnoty splňuje kritéria způsobilosti uvedená v odstavci 6.4.1, účtuje se o zajišťovacím vztahu následujícím způsobem:

|

|

6.5.9. |

Pokud je při zajištění reálné hodnoty zajištěná položka závazným příslibem (nebo jeho částí) pořízení aktiva nebo přijetí závazku, výchozí účetní hodnota tohoto aktiva nebo závazku vyplývající z toho, že účetní jednotka svůj závazný příslib splní, se upraví tak, aby obsahovala kumulovanou změnu reálné hodnoty zajištěné položky, která byla zaúčtována do výkazu o finanční pozici. |

|

6.5.10. |

Pokud je zajištěná položka finančním nástrojem (nebo jeho částí) oceňovaným naběhlou hodnotou, jakákoli úprava vyplývající z odst. 6.5.8 písm. b) vstupuje do procesu amortizace naběhlé hodnoty a účtuje se do zisku nebo do ztráty. Amortizace může začít, jakmile byla tato úprava provedena, a nesmí začít později, než se zajištěná položka přestane upravovat o zisky a ztráty ze zajištění. Amortizace vychází z přepočítané efektivní úrokové míry stanovené k datu zahájení amortizace. V případě finančního aktiva (nebo jeho části), které je zajištěnou položkou a je v souladu s odstavcem 4.1.2 A oceňováno reálnou hodnotou do ostatního úplného výsledku, se amortizace provádí stejným způsobem, avšak místo aby se upravovala účetní hodnota, použije se amortizace proti částce, která představuje kumulovaný zisk nebo ztrátu dříve vykázanou v souladu s odst. 6.5.8 písm. b). |

Zajištění peněžních toků

|

6.5.11. |

Dokud zajištění peněžních toků splňuje kritéria způsobilosti uvedená v odstavci 6.4.1, účtuje se o zajišťovacím vztahu následujícím způsobem:

|

|

6.5.12. |

Pokud účetní jednotka přestane účtovat o zajištění peněžních toků (viz odstavec 6.5.6 a odst. 6.5.7 písm. b)), musí částku kumulovanou v oceňovacím rozdílu ze zajištění peněžních toků v souladu s odst. 6.5.11 písm. a) účtovat následujícím způsobem:

|

Zajištění čisté investice do zahraniční jednotky

|

6.5.13. |

Zajištění čisté investice do zahraniční jednotky, včetně zajištění peněžní položky, která se účtuje jako součást čisté investice (viz standard IAS 21), se účtuje podobně jako zajištění peněžních toků:

|

|

6.5.14. |

Kumulovaný zisk nebo ztráta ze zajišťovacího nástroje související s efektivní částí zajištění, která se nakumulovala v přecenění čistých aktiv z investic v zahraničí, musí být převedena z vlastního kapitálu do zisku nebo ztráty jako reklasifikační úprava (viz standard IAS 1) v souladu s odstavci 48–49 standardu IAS 21 při pozbytí nebo částečném pozbytí zahraniční jednotky. |

Účtování o časové hodnotě opcí

|

6.5.15. |

Pokud účetní jednotka rozdělí vnitřní hodnotu a časovou hodnotu opční smlouvy a jako zajišťovací nástroj zaúčtuje pouze změnu vnitřní hodnoty opce (viz odst. 6.2.4 písm. a), musí vykázat časovou hodnotu opce následujícím způsobem (viz odstavce B6.5.29–B6.5.33):

|

Účtování o forwardové části forwardových smluv a o měnovém bazickém rozpětí (basis spread) finančních nástrojů

|

6.5.16. |

Pokud účetní jednotka rozdělí forwardovou část a spotovou část forwardové smlouvy a vykáže jako zajišťovací nástroj pouze změnu hodnoty spotové části forwardové smlouvy, nebo pokud účetní jednotka oddělí měnové bazické rozpětí (basis spread) od finančního nástroje a vyřadí tuto část pro účely určení tohoto finančního nástroje jako zajišťovacích (viz odst. 6.2.4 písm. b), může účetní jednotka na tuto forwardovou část forwardové smlouvy nebo na toto měnové bazické rozpětí (basis spread) uplatnit odstavec 6.5.15, a to stejným způsobem, jako je uplatňován na časovou hodnotu opce. V tom případě musí účetní jednotka postupovat podle pokynů pro uplatňování uvedených v odstavcích B6.5.34–B6.5.39. |

6.6 ZAJIŠTĚNÍ SKUPINY POLOŽEK

Způsobilost skupiny položek plnit funkci zajištěné položky

|

6.6.1. |

Skupina položek (včetně skupiny položek, která představuje čistou pozici (viz odstavce B6.6.1–B6.6.8), je způsobilá plnit funkci zajištěné položky pouze tehdy, pokud:

|

Určení složky se jmenovitou hodnotou k použití

|

6.6.2. |

Složka, která je proporční částí způsobilé skupiny položek, je způsobilou zajištěnou položkou pod podmínkou, že toto nastavení k použití je v souladu s cíli účetní jednotky v oblasti řízení rizik. |

|

6.6.3. |

Vrstva celkové skupiny položek (např. spodní vrstva) je způsobilá pro zajišťovací účetnictví pouze tehdy, pokud:

|

Vykazování

|

6.6.4. |

Pro zajištění skupiny položek se vzájemně se kompenzujícími rizikovými pozicemi (tj. při zajištění čisté pozice), jejíž zajišťovaná rizika mají vliv na různé řádky výkazu zisků a ztrát a výkazu ostatního úplného výsledku, jakékoli zisky nebo ztráty plynoucí ze zajištění uvedené v tomto výkazu musí být vykázány v samostatném řádku odděleně od položek, které jsou ovlivněny zajištěnými položkami. Částka v řádku souvisejícím se samotnou zajištěnou položkou (například výnosy nebo náklady prodejů), tedy nebude ovlivněna. |

|

6.6.5. |

U aktiv a závazků, které jsou zajištěny společně jako skupina v rámci zajištění reálné hodnoty, musí být zisky nebo ztráty z jednotlivých aktiv nebo závazků, zachycené ve výkazu o finanční pozici, v souladu s odst. 6.5.8 písm. b) vykázány jako úprava účetní hodnoty příslušných jednotlivých položek, z nichž se tato skupina skládá. |

Nulové čisté pozice

|

6.6.6. |

Pokud je zajištěnou položkou skupina, která je v nulové čisté pozici (tj. zajištěné položky mezi sebou plně kompenzují riziko, které je řízeno na skupinovém základě), má účetní jednotka povoleno nastavit ji jako zajišťovací vztah, který nezahrnuje zajišťovací nástroj, pod podmínkou, že:

|

6.7 MOŽNOST URČIT ÚVĚROVOU EXPOZICI JAKO OCEŇOVANOU REÁLNOU HODNOTU DO ZISKU NEBO ZTRÁTY

Způsobilost úvěrových expozic k oceňování reálnou hodnotou do zisku nebo ztráty

|

6.7.1. |

Pokud účetní jednotka za účelem řízení úvěrového rizika všech finančních nástrojů nebo jejich části (úvěrová expozice) používá úvěrový derivát, který je oceňován reálnou hodnotou do zisku nebo ztráty, může účetní jednotka tento finanční nástroj v rozsahu, který je takto řízen (tj. celý nebo jeho část), určit jako nástroj oceňovaný reálnou hodnotou do zisku nebo ztráty, pokud:

Účetní jednotka může provést toto určení bez ohledu na to, zda finanční nástroj, který je použit k řízení úvěrových rizik, je v působnosti tohoto standardu (například, účetní jednotka může takto určit úvěrové přísliby, které jsou mimo působnost tohoto standardu). Účetní jednotka může tento finanční nástroj určit při prvotním zaúčtování nebo později, nebo když není zachycen. Toto určení musí účetní jednotka neprodleně zdokumentovat. |

Účtování úvěrových expozic určených jako oceňované reálnou hodnotou do zisku nebo ztráty

|

6.7.2. |

Pokud je finanční nástroj v souladu s odstavcem 6.7.1 určen jako nástroj oceňovaný reálnou hodnotou do zisku nebo ztráty po jeho prvotním zaúčtování nebo pokud dříve vůbec zachycen nebyl, případný rozdíl mezi účetní hodnotou a reálnou hodnotou v době určení se musí okamžitě vykázat do zisku nebo ztráty. U finančních aktiv oceňovaných v souladu s odstavcem 4.1.2 A reálnou hodnotou do ostatního úplného výsledku se kumulovaný zisk nebo ztráta dříve vykázaná v ostatním úplném výsledku okamžitě převede z vlastního kapitálu do zisku nebo ztráty jako reklasifikační úprava (viz standard IAS 1). |

|

6.7.3. |

Účetní jednotka musí ukončit oceňování finančního nástroje, který vedl ke vzniku úvěrového rizika, nebo proporční části tohoto finančního nástroje reálnou hodnotou do zisku nebo ztráty, pokud:

|

|

6.7.4. |