(EU) 2022/2036Nařízení Evropského parlamentu a Rady (EU) 2022/2036 ze dne 19. října 2022, kterým se mění nařízení (EU) č. 575/2013 a směrnice 2014/59/EU, pokud jde o obezřetnostní přístup ke globálním systémově významným institucím se strategií řešení krize ve více subjektech a metody nepřímého upisování nástrojů způsobilých pro splnění minimálního požadavku na kapitál a způsobilé závazky (Text s významem pro EHP)

| Publikováno: | Úř. věst. L 275, 25.10.2022, s. 1-10 | Druh předpisu: | Nařízení |

| Přijato: | 19. října 2022 | Autor předpisu: | Evropský parlament; Rada Evropské unie |

| Platnost od: | 14. listopadu 2022 | Nabývá účinnosti: | 1. ledna 2024 |

| Platnost předpisu: | Ano | Pozbývá platnosti: | |

Text předpisu s celou hlavičkou je dostupný pouze pro registrované uživatele.

|

25.10.2022 |

CS |

Úřední věstník Evropské unie |

L 275/1 |

NAŘÍZENÍ EVROPSKÉHO PARLAMENTU A RADY (EU) 2022/2036

ze dne 19. října 2022,

kterým se mění nařízení (EU) č. 575/2013 a směrnice 2014/59/EU, pokud jde o obezřetnostní přístup ke globálním systémově významným institucím se strategií řešení krize ve více subjektech a metody nepřímého upisování nástrojů způsobilých pro splnění minimálního požadavku na kapitál a způsobilé závazky

(Text s významem pro EHP)

EVROPSKÝ PARLAMENT A RADA EVROPSKÉ UNIE,

s ohledem na Smlouvu o fungování Evropské unie, a zejména na článek 114 této smlouvy,

s ohledem na návrh Evropské komise,

po postoupení návrhu legislativního aktu vnitrostátním parlamentům,

s ohledem na stanovisko Evropské centrální banky (1),

s ohledem na stanovisko Evropského hospodářského a sociálního výboru (2),

v souladu s řádným legislativním postupem (3),

vzhledem k těmto důvodům:

|

(1) |

Nařízení Evropského parlamentu a Rady (EU) 2019/876 (4), nařízení Evropského parlamentu a Rady (EU) 2019/877 (5) a směrnice Evropského parlamentu a Rady (EU) 2019/879 (6), a pozměnily rámec Unie pro řešení krize pro úvěrové instituce a investiční podniky prostřednictvím změn nařízení Evropského parlamentu a Rady (EU) č. 575/2013 (7), nařízení Evropského parlamentu a Rady (EU) č. 806/2014 (8) a směrnice Evropského parlamentu a Rady 2014/59/EU (9). Tyto změny byly nezbytné k provedení mezinárodní specifikace celkové kapacity pro absorpci ztrát (TLAC), zveřejněné Radou pro finanční stabilitu dne 9. listopadu 2015, (dále jen „standard TLAC“) v Unii pro globální systémově významné banky, v unijním rámci označované jako globální systémově významné instituce (dále jen „G-SVI“), a k lepšímu uplatňování minimálního požadavku na kapitál a způsobilé závazky (MREL) pro všechny banky. Revidovaný rámec Unie pro řešení krizí bank by měl lépe zajistit, aby k absorpci ztrát a rekapitalizaci bank docházelo prostřednictvím soukromých prostředků, jakmile se tyto banky stanou finančně neživotaschopnými a následně se ocitnou v procesu řešení krize. |

|

(2) |

Článek 12a nařízení (EU) č. 575/2013 stanoví, že G-SVI se strategií řešení krize, v jejímž rámci by mohlo dojít k řešení krize více než jednoho subjektu skupiny (dále jen „strategie řešení krize ve více subjektech“), vypočítají svůj na riziku založený požadavek na kapitál a způsobilé závazky za teoretického předpokladu, že řešení krize bude probíhat pouze u jednoho subjektu skupiny, přičemž ztráty a potřeby rekapitalizace všech dceřiných podniků této skupiny budou převedeny na subjekt řešící krizi (dále jen „strategie řešení krize v jednom subjektu“). Podobný požadavek je stanoven v čl. 45d odst. 4 směrnice 2014/59/EU ohledně dodatečného požadavku na kapitál a způsobilé závazky, který mohou uložit orgány příslušné k řešení krize podle odstavce 3 uvedeného článku. V souladu se standardem TLAC by se při těchto výpočtech měly zohlednit všechny subjekty ze třetích zemí, které jsou součástí G-SVI a které by byly subjekty řešícími krizi, pokud by byly usazeny v Unii. |

|

(3) |

Podle čl. 45h odst. 2 třetího pododstavce směrnice 2014/59/EU a standardu TLAC nesmí být součet skutečných požadavků na kapitál a způsobilé závazky G-SVI se strategií řešení krize ve více subjektech nižší než teoretický požadavek této skupiny na základě strategie řešení krize v jednom subjektu. V zájmu sladění ustanovení nařízení (EU) č. 575/2013 s ustanoveními směrnice 2014/59/EU a zajištění toho, aby orgány příslušné k řešení krize vždy jednaly v souladu s uvedenou směrnicí a zohledňovaly jak požadavky na kapitál a způsobilé závazky stanovené v nařízení (EU) č. 575/2013, tak veškeré dodatečné požadavky na kapitál a způsobilé závazky stanovené v souladu s článkem 45d směrnice 2014/59/EU, by článek 12a nařízení (EU) č. 575/2013 měl být změněn a čl. 92a odst. 3 uvedeného nařízení by měl být zrušen. To by orgánům příslušným k řešení krize nemělo bránit v tom, aby dospěly k závěru, že jakákoli úprava za účelem minimalizace nebo odstranění rozdílu mezi součtem skutečných požadavků na kapitál a způsobilé závazky G-SVI se strategií řešení krize ve více subjektech a teoretickým požadavkem této skupiny na základě strategie řešení v jednom subjektu, kdy je tento součet vyšší než teoretický požadavek, by byla nevhodná nebo v rozporu se strategií řešení krize G-SVI. V zájmu zajištění souladu mezi článkem 12a nařízení (EU) č. 575/2013 a čl. 45h odst. 2 směrnice 2014/59/EU by se při výpočtu uvedeném v čl. 45h odst. 2 uvedené směrnice měly zohlednit také všechny subjekty ze třetích zemí, které jsou součástí G-SVI a které by byly subjekty řešícími krizi, pokud by byly usazeny v Unii. |

|

(4) |

Článek 92b nařízení (EU) č. 575/2013 stanoví, že požadavek na kapitál a způsobilé závazky pro významné dceřiné podniky G-SVI mimo EU, které nejsou subjekty řešícími krizi, lze mimo jiné splnit pomocí nástrojů způsobilých závazků. Kritéria pro nástroje způsobilých závazků stanovená v čl. 72b odst. 2 písm. c), k), l) a m) nařízení (EU) č. 575/2013 však předpokládají, že vydávající subjekt je subjektem řešícím krizi. Mělo by být zajištěno, aby tyto významné dceřiné podniky mohly vydávat dluhové nástroje, které splňují všechna kritéria způsobilosti, jak bylo původně zamýšleno. |

|

(5) |

Podle čl. 72e odst. 4 prvního pododstavce nařízení (EU) č. 575/2013 mohou orgány příslušné k řešení krize povolit G-SVI se strategií řešení krize ve více subjektech odpočet určitých investic do kapitálových nástrojů a nástrojů způsobilých závazků jejích dceřiných podniků, které nepatří do stejné skupiny řešící krizi, a to odečtením nižší, upravené částky stanovené orgánem příslušným k řešení krize. Ustanovení čl. 72e odst. 4 druhého pododstavce uvedeného nařízení vyžaduje, aby v takových případech byl rozdíl mezi upravenou částkou a původní částkou odečten od kapacity dotčených dceřiných podniků pro absorpci ztrát a rekapitalizaci. V souladu se standardem TLAC by tento přístup měl zohlednit na riziku založené i na riziku nezaložené požadavky na kapitál a způsobilé závazky dotčeného dceřiného podniku. Kromě toho by tento přístup měl být použitelný na všechny dceřiné podniky z třetích zemí, které jsou součástí dané G-SVI, pokud tyto dceřiné podniky podléhají režimu řešení krizí, který je podle relevantního orgánu příslušného k řešení krize v Unii právně vymahatelný a uplatňují se při něm mezinárodně dohodnuté standardy, konkrétně „Key Attributes of Effective Resolution Regimes for Financial Institutions“ (Klíčové atributy účinných režimů řešení problémů pro finanční instituce) Rady pro finanční stabilitu zveřejněné v říjnu 2011 a standard TLAC. |

|

(6) |

Směrnice (EU) 2019/879 pozměnila směrnici 2014/59/EU a zavedla zvláštní pravidla pro nepřímé upisování zdrojů způsobilých pro interní MREL, tedy kapitálu a závazků splňujících podmínky stanovené v čl. 45f odst. 2 směrnice 2014/59/EU, v rámci skupin řešících krizi. S cílem uvést tato pravidla do praxe a zajistit, aby se nepřímé upisování provádělo z obezřetnostního hlediska správným způsobem, byl Evropský orgán pro dohled (Evropský orgán pro bankovnictví) (EBA), zřízený nařízením Evropského parlamentu a Rady (EU) č. 1093/2010 (10), podle čl. 45f odst. 6 směrnice 2014/59/EU pověřen vypracováním návrhů regulačních technických norem pro upřesnění metod pro takové nepřímé upisování způsobilých zdrojů. Jak však zdůraznil EBA ve svém dopise Komisi ze dne 25. ledna 2021, mezi požadavky na přenesení pravomoci stanovenými ve směrnici 2014/59/EU a stávajícími obezřetnostními pravidly stanovenými v nařízení (EU) č. 575/2013 existovalo několik nesrovnalostí, které neumožnily uplatnění obezřetnostního přístupu nezbytného k tomu, aby byl mandát splněn tak, jak bylo původně zamýšleno. Přesněji řečeno, EBA konstatoval, že nařízení (EU) č. 575/2013 neumožňuje odpočet zdrojů způsobilých pro interní MREL a následně použití vhodné rizikové váhy ve všech případech, které jsou relevantní pro mandát podle směrnice 2014/59/EU. Podobné problémy byly zjištěny v oblasti požadavku na pákový poměr, který je stanoven nařízením (EU) č. 575/2013. S ohledem na tato právní omezení by metody vypracované EBA měly být začleněny přímo do nařízení (EU) č. 575/2013. V důsledku toho by pak měl být čl. 45f odst. 6 směrnice 2014/59/EU zrušen. |

|

(7) |

V souvislosti s nepřímým upisováním zdrojů způsobilých pro interní MREL ze strany subjektů řešících krizi podle revidovaného rámce Unie pro řešení krize bank by zprostředkující subjekty měly mít povinnost odečíst plnou výši kapitálové investice do zdrojů způsobilých pro interní MREL vydaných subjekty, které samy nejsou subjekty řešícími krizi a které patří do téže skupiny řešící krizi. Tím se zajistí řádné fungování interních mechanismů pro absorpci ztrát a rekapitalizaci v rámci skupiny a zamezí se dvojímu započtení zdrojů způsobilých pro interní MREL těchto subjektů pro účely splnění vlastního interního MREL zprostředkujícího subjektu. Bez těchto odpočtů by mohlo být ohroženo řádné provádění zvolené strategie řešení krize, neboť zprostředkující subjekt by mohl využít nejen svou vlastní kapacitu pro absorpci ztrát a rekapitalizaci, ale také kapacitu dalších subjektů, které samy nejsou subjekty řešícími krizi a které patří do téže skupiny řešící krizi, předtím, než zprostředkující subjekt nebo uvedené další subjekty přestanou být životaschopnými. Aby se zajistilo, že je povinnost odpočtu sladěna s rozsahem subjektů, které může subjekt řešící krizi využít k nepřímému upisování zdrojů způsobilých pro interní MREL, a aby se zabránilo regulatorní arbitráži, měly by zprostředkující subjekty odečíst své kapitálové investice do zdrojů způsobilých pro interní MREL, které vydaly všechny subjekty patřící do téže skupiny řešící krizi a které mohou být použity ke splnění interního MREL, a nikoli pouze kapitálové investice do zdrojů vydaných jejich dceřinými podniky. Stejné povinnosti by se v příslušných případech měly uplatnit v případě nepřímého vydání zdrojů způsobilých pro splnění požadavku na kapitál a způsobilé závazky u významných dceřiných podniků G-SVI mimo EU, stanoveného v článku 92b nařízení (EU) č. 575/2013. |

|

(8) |

Aby se zajistilo, že režim odpočtů zůstane přiměřený, měly by mít zprostředkující subjekty možnost zvolit si kombinaci nástrojů sestávající z kapitálu či způsobilých závazků, pomocí nichž financují nabytí zdrojů způsobilých pro interní MREL. To by jim umožnilo zcela se vyhnout odpočtům souvisejícím s kapitálem, pokud vydaly dostatečné způsobilé závazky. Odpočty by se měly proto nejprve uplatnit na položky způsobilých závazků zprostředkujících subjektů. Pokud je zprostředkující subjekt povinen dodržovat interní MREL podle směrnice 2014/59/EU na individuálním základě, měly by se odpočty uplatnit na způsobilé závazky, které splňují podmínky stanovené v čl. 45f odst. 2 uvedené směrnice. V případě, že částka, která má být odečtena, překračuje výši položek způsobilých závazků zprostředkujících subjektů, měla by být zbývající částka odečtena od jejich položek kmenového kapitálu tier 1, vedlejšího kapitálu tier 1 a tier 2, a to počínaje položkami kapitálu tier 2 v souladu s čl. 66 písm. e) nařízení (EU) č. 575/2013. V takovém případě je nezbytné, aby se odpočty odpovídající zbývající částce uplatnily také při výpočtu kapitálu pro účely požadavků stanovených v nařízení (EU) č. 575/2013 a ve směrnici Evropského parlamentu a Rady 2013/36/EU (11). V opačném případě může dojít k nadhodnocení solventnostních poměrů zprostředkujících subjektů, které k financování nabytí zdrojů způsobilých pro interní MREL vydaly namísto způsobilých závazků kapitál. Díky tomu, že zacházení s kapitálovými investicemi do zdrojů způsobilých pro interní MREL zůstane sladěno pro účely obezřetnostního dohledu i pro účely řešení krizí, zamezí se navíc nepřiměřenému nárůstu složitosti, neboť instituce budou moci pro účely obezřetnostního dohledu i pro účely řešení krizí nadále vypočítávat, oznamovat a zveřejňovat jednu sadu celkového objemu rizikové expozice a celkové míry expozic. Ustanovení čl. 49 odst. 2 nařízení (EU) č. 575/2013 by proto mělo být odpovídajícím způsobem změněno. |

|

(9) |

V zájmu dalšího posílení přiměřenosti režimu odpočtů by se tento režim neměl používat ve výjimečných případech, kdy se podle čl. 45f odst. 1 třetího pododstavce a odst. 4 směrnice 2014/59/EU interní MREL uplatňuje pouze na konsolidovaném základě, pokud jde o kapitálové investice do zdrojů způsobilých pro interní MREL vydaných subjekty zahrnutými do působnosti konsolidace. Stejná výjimka by se měla uplatnit, pokud je požadavek na kapitál a způsobilé závazky pro významné dceřiné podniky G-SVI mimo EU, stanovený v článku 92b nařízení (EU) č. 575/2013, splněn podle čl. 11 odst. 3a uvedeného nařízení na konsolidovaném základě. |

|

(10) |

Nepřímé upisování zdrojů způsobilých pro interní MREL by mělo zajistit, aby v případě, že dceřiný podnik dosáhne okamžiku neživotaschopnosti, byly ztráty skutečně přeneseny na subjekt řešící krizi a dotčený dceřiný podnik byl tímto subjektem rekapitalizován. Tyto ztráty by proto neměly být absorbovány zprostředkujícím subjektem, který by se měl stát pouhým prostředkem, jehož prostřednictvím se tyto ztráty přenášejí na subjekt řešící krizi. V důsledku toho a s cílem zajistit, aby byl výsledek nepřímého upisování rovnocenný výsledku plného přímého upsání, jak je stanoveno v mandátu uvedeném v čl. 45f odst. 6 směrnice 2014/59/EU, by pro účely výpočtu celkového objemu rizikové expozice zprostředkujícího subjektu neměly být u expozic odečtených v rámci nového režimu odpočtů, který má být zaveden v článku 72e nařízení (EU) č. 575/2013, uplatněny rizikové váhy. Ve stejném duchu by tyto expozice měly být vyloučeny z výpočtu celkové míry expozic zprostředkujícího subjektu. Zacházení spočívající v neuplatnění rizikových vah a vyloučení těchto expozic z celkové míry expozic by mělo být striktně omezeno na expozice, které jsou odečteny v souladu s novým režimem odpočtů, který má být zaveden v článku 72e uvedeného nařízení, v zájmu uvedení přístupu nepřímého úpisu zdrojů způsobilých pro interní MREL do praxe. |

|

(11) |

Šablony pro zveřejňování harmonizovaných informací o MREL a o požadavku na kapitál a způsobilé závazky týkajícím se významných dceřiných podniků G-SVI mimo EU, které jsou stanoveny v prováděcím nařízení Komise (EU) 2021/763 (12), by měly být změněny tak, aby odrážely nový režim odpočtů pro zdroje způsobilé pro interní MREL. Šablony pro zveřejňování informací by měly být rovněž změněny tak, aby zahrnovaly celkový objem rizikové expozice a celkovou míru expozic, jež by zprostředkující subjekty měly, pokud by expozice odečtené podle tohoto nového režimu odpočtů nevyloučily. |

|

(12) |

Jelikož cílů tohoto nařízení, totiž úplné harmonizace obezřetnostního přístupu ke kapitálovým investicím zprostředkujících subjektů do zdrojů subjektů v téže skupině řešící krizi způsobilých pro interní MREL a cílené revize požadavků na kapitál a způsobilé závazky pro G-SVI a pro významné dceřiné podniky G-SVI mimo EU, nemůže být dosaženo uspokojivě členskými státy, ale spíše jich, z důvodu rozsahu opatření, může být lépe dosaženo na úrovni Unie, může Unie přijmout opatření v souladu se zásadou subsidiarity stanovenou v článku 5 Smlouvy o Evropské unii. V souladu se zásadou proporcionality stanovenou v uvedeném článku nepřekračuje toto nařízení rámec toho, co je nezbytné pro dosažení těchto cílů. |

|

(13) |

Za účelem řádného posouzení možných nezamýšlených důsledků nepřímého upisování zdrojů způsobilých pro interní MREL, včetně nového režimu odpočtů, a za účelem zajištění přiměřeného zacházení a rovných podmínek ve vztahu k různým typům struktur bankovních skupin, zejména institucím, které mají mezi holdingovou společností a jejími dceřinými společnostmi nějakou provozní společnost, a pro subjekty, jejichž plán řešení krize stanoví, že mají být v případě selhání likvidovány v běžném úpadkovém řízení, by Komise měla co nejdříve přezkoumat uplatňování nepřímého upisování zdrojů způsobilých pro interní MREL jednotlivými typy struktur bankovních skupin. Komise by měla řádně posoudit možná strukturální řešení veškerých zjištěných problémů, jako je rozšíření možnosti subjektů, které samy nejsou subjekty řešícími krizi, plnit své MREL na konsolidovaném základě. V doprovodném legislativním návrhu, který může Komise přijmout, by mělo být řádně zváženo datum použitelnosti speciálního přístupu k nepřímému upisování zdrojů způsobilých pro interní MREL, aby mohl být zaveden ještě před nabytím použitelnosti čl. 72e odst. 5 nařízení (EU) č. 575/2013. Takový legislativní návrh by měl být pokud možno zvláštním návrhem. |

|

(14) |

Aby se zajistilo, že instituce budou mít dostatek času na zavedení speciálního přístupu k nepřímému upisování zdrojů způsobilých pro interní MREL, včetně nového režimu odpočtů, a že trhy budou moci v případě potřeby absorbovat další emise zdrojů způsobilých pro interní MREL, měla by ustanovení, v nichž je stanoven tento přístup, nabýt v souladu se lhůtou pro splnění MREL použitelnosti dnem 1. ledna 2024. |

|

(15) |

Nařízení (EU) č. 575/2013 a směrnice 2014/59/EU by proto měly být odpovídajícím způsobem změněny, |

PŘIJALY TOTO NAŘÍZENÍ:

Článek 1

Změny nařízení (EU) č. 575/2013

Nařízení (EU) č. 575/2013 se mění takto:

|

1) |

v čl. 4 odst. 1 se vkládá nový bod, který zní:

|

|

2) |

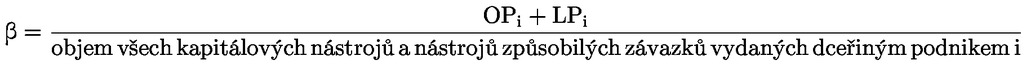

článek 12a se nahrazuje tímto: „Článek 12a Konsolidovaný výpočet pro G-SVI s více subjekty řešícími krizi Pokud nejméně dva subjekty G-SVI, které jsou součástí téže G-SVI, jsou subjekty řešícími krizi nebo subjekty ze třetích zemí, které by byly subjekty řešícími krizi, kdyby byly usazeny v Unii, vypočítá mateřská instituce v EU dané G-SVI objem kapitálu a způsobilých závazků podle čl. 92a odst. 1 písm. a):

Výpočet uvedený v prvním pododstavci písm. b) se provádí na základě konsolidované situace mateřské instituce v EU. Orgány příslušné k řešení krize postupují v souladu s čl. 45d odst. 4 a čl. 45h odst. 2 směrnice 2014/59/EU.“; |

|

3) |

v čl. 49 odst. 2 se doplňuje nový pododstavec, který zní: „Tento odstavec se nepoužije na odpočty stanovené v čl. 72e odst. 5.“; |

|

4) |

v čl. 72b odst. 2 se doplňuje nový pododstavec, který zní: „Pro účely článku 92b se odkazy na subjekt řešící krizi v prvním pododstavci písm. c), k), l) a m) tohoto odstavce rovněž považují za odkazy na instituci, která je významným dceřiným podnikem G-SVI mimo EU.“; |

|

5) |

článek 72e se mění takto:

|

|

6) |

v článku 92a se zrušuje odstavec 3; |

|

7) |

v článku 113 se odstavec 1 nahrazuje tímto: „1. Pro výpočet objemů rizikově vážených expozic se na všechny expozice použijí rizikové váhy v souladu s ustanoveními oddílu 2, pokud nejsou tyto expozice odečteny od kapitálu nebo se na ně nevztahuje zacházení stanovené v čl. 72e odst. 5 prvním pododstavci. Použití rizikových vah vychází z kategorie expozice, do níž je expozice zařazena, a v míře, která je stanovena v oddíle 2, z její úvěrové kvality. Úvěrovou kvalitu lze vymezit odkazem na úvěrová hodnocení vypracovaná externími ratingovými agenturami nebo úvěrová hodnocení vypracovaná exportními úvěrovými agenturami podle oddílu 3.“; |

|

8) |

v článku 151 se odstavec 1 nahrazuje tímto: „1. Objemy rizikově vážených expozic pro úvěrové riziko u expozic, které náleží do jedné z kategorií expozic uvedených v čl. 147 odst. 2 písm. a) až e) a písm. g), se vypočítají v souladu s pododdílem 2, pokud nejsou tyto expozice odečteny od kapitálu nebo se na ně nevztahuje zacházení stanovené v čl. 72e odst. 5 prvním pododstavci.“; |

|

9) |

v čl. 429a odst. 1 se doplňuje nové písmeno, které zní:

|

|

10) |

v části desáté hlavě I kapitole 1 oddílu 3 se vkládá nový pododdíl, který zní: „Oddíl 3a Odpočty od položek způsobilých závazků Článek 477a Odpočty od položek způsobilých závazků 1. Odchylně od čl. 72e odst. 4 může orgán příslušný k řešení krize mateřské instituce do 31. prosince 2024 po náležitém přihlédnutí ke stanovisku orgánů příslušných k řešení krize nebo příslušných orgánů třetí země kteréhokoli dotčeného dceřiného podniku povolit, aby byla upravená částka mi vypočtena za použití této definice ri, a wi:

2. Orgán příslušný k řešení krize může udělit povolení uvedené v odstavci 1 v případě, že je dceřiný podnik usazen ve třetí zemi, která dosud nemá zaveden použitelný místní režim řešení krize, pokud je splněna alespoň jedna z těchto podmínek:

|

Článek 2

Změny směrnice 2014/59/EU

Směrnice 2014/59/EU se mění takto:

|

1) |

v článku 45d se odstavec 4 nahrazuje tímto: „4. Pokud nejméně dva subjekty G-SVI, které jsou součástí téže G-SVI, jsou subjekty řešícími krizi nebo subjekty ze třetích zemí, které by byly subjekty řešícími krizi, kdyby byly usazeny v Unii, vypočítají relevantní orgány příslušné k řešení krize pro účely čl. 45h odst. 2 částku uvedenou v odstavci 3 tohoto článku:

|

|

2) |

v článku 45f se zrušuje odstavec 6; |

|

3) |

v článku 45h se odstavec 2 nahrazuje tímto: „2. Pokud nejméně dva subjekty G-SVI, které jsou součástí téže G-SVI, jsou subjekty řešícími krizi nebo subjekty ze třetích zemí, které by byly subjekty řešícími krizi, kdyby byly usazeny v Unii, pak orgány příslušné k řešení krize uvedené v odstavci 1 projednají a ve vhodných případech, je-li takový postup v souladu se strategií řešení krize G-SVI, sjednají uplatnění článku 72e nařízení (EU) č. 575/2013 a případnou úpravu za účelem minimalizace nebo eliminace rozdílu mezi součtem částek uvedených v čl. 45d odst. 4 písm. a) této směrnice a čl. 12a písm. a) nařízení (EU) č. 575/2013 za jednotlivé subjekty řešící krizi nebo subjekty ze třetích zemí a součtem částek uvedených v čl. 45d odst. 4 písm. b) této směrnice a čl. 12a písm. b) nařízení (EU) č. 575/2013. Tato úprava může být uplatněna za těchto podmínek:

Součet částek uvedených v čl. 45d odst. 4 písm. a) této směrnice a čl. 12a písm. a) nařízení (EU) č. 575/2013 za jednotlivé subjekty řešící krizi nebo subjekty ze třetích zemí, které by byly subjekty řešícími krizi, kdyby byly usazeny v Unii, nesmí být nižší než součet částek uvedených v čl. 45d odst. 4 písm. b) této směrnice a čl. 12a písm. b) nařízení (EU) č. 575/2013.“; |

|

4) |

v článku 129 se doplňuje nový odstavec, který zní: „Do 31. prosince 2022 Komise přezkoumá dopad nepřímého upisování nástrojů způsobilých pro splnění minimálního požadavku na kapitál a způsobilé závazky na rovné podmínky mezi různými typy struktur bankovních skupin, včetně případů, kdy mají skupiny mezi holdingovou společností určenou jako subjekt řešící krizi a jejími dceřinými podniky určitou provozní společnost. Posoudí zejména:

Komise o tom podá zprávu Evropskému parlamentu a Radě. Ke zprávě se případně připojí legislativní návrh zohledňující datum použitelnosti čl. 72e odst. 5 nařízení (EU) č. 575/2013.“ |

Článek 3

Provedení ve vnitrostátním právu

1. Členské státy do 15. listopadu 2023 uvedou v účinnost právní a správní předpisy nezbytné pro dosažení souladu s čl. 2 body 1 a 3. Znění těchto předpisů neprodleně sdělí Komisi.

Tyto předpisy přijaté členskými státy musí obsahovat odkaz na toto nařízení nebo musí být takový odkaz učiněn při jejich úředním vyhlášení. Způsob odkazu si stanoví členské státy.

2. Členské státy sdělí Komisi znění hlavních ustanovení vnitrostátních právních předpisů, které přijmou v oblasti působnosti čl. 2 bodů 1 a 3 tohoto nařízení.

Článek 4

Vstup v platnost a použitelnost

Toto nařízení vstupuje v platnost dvacátým dnem po vyhlášení v Úředním věstníku Evropské unie.

Použije se ode dne 14. listopadu 2022.

Ustanovení čl. 1 bodu 3, bodu 5 písm. b) a bodů 7, 8 a 9 se však použijí od 1. ledna 2024.

Toto nařízení je závazné v celém rozsahu a přímo použitelné ve všech členských státech.

Ve Štrasburku dne 19. listopadu 2022.

Za Evropský parlament

předsedkyně

R. METSOLA

Za Radu

předseda

M. BEK

(1) Úř. věst. C 122, 17.3.2022, s. 33.

(2) Úř. věst. C 152, 6.4.2022, s. 111.

(3) Postoj Evropského parlamentu ze dne 13. září 2022 (dosud nezveřejněný v Úředním věstníku) a rozhodnutí Rady ze dne 4. října 2022.

(4) Nařízení Evropského parlamentu a Rady (EU) 2019/876 ze dne 20. května 2019, kterým se mění nařízení (EU) č. 575/2013, pokud jde o pákový poměr, ukazatel čistého stabilního financování, požadavky na kapitál a způsobilé závazky, úvěrové riziko protistrany, tržní riziko, expozice vůči ústředním protistranám, expozice vůči subjektům kolektivního investování, velké expozice, požadavky na podávání zpráv a zpřístupňování informací, a nařízení (EU) č. 648/2012 (Úř. věst. L 150, 7.6.2019, s. 1).

(5) Nařízení Evropského parlamentu a Rady (EU) 2019/877 ze dne 20. května 2019, kterým se mění nařízení (EU) č. 806/2014, pokud jde o schopnost absorbovat ztráty a schopnost rekapitalizace úvěrových institucí a investičních podniků (Úř. věst. L 150, 7.6.2019, s. 226).

(6) Směrnice Evropského parlamentu a Rady (EU) 2019/879 ze dne 20. května 2019, kterou se mění směrnice 2014/59/EU, pokud jde o schopnost úvěrových institucí a investičních podniků absorbovat ztráty a schopnost rekapitalizace, a směrnice 98/26/ES (Úř. věst. L 150, 7.6.2019, s. 296).

(7) Nařízení Evropského parlamentu a Rady (EU) č. 575/2013 ze dne 26. června 2013 o obezřetnostních požadavcích na úvěrové instituce a o změně nařízení (EU) č. 648/2012 (Úř. věst. L 176, 27.6.2013, s. 1).

(8) Nařízení Evropského parlamentu a Rady (EU) č. 806/2014 ze dne 15. července 2014, kterým se stanoví jednotná pravidla a jednotný postup pro řešení krize úvěrových institucí a některých investičních podniků v rámci jednotného mechanismu pro řešení krizí a Jednotného fondu pro řešení krizí a mění nařízení (EU) č. 1093/2010 (Úř. věst. L 225, 30.7.2014, s. 1).

(9) Směrnice Evropského parlamentu a Rady 2014/59/EU ze dne 15. května 2014, kterou se stanoví rámec pro ozdravné postupy a řešení krize úvěrových institucí a investičních podniků a kterou se mění směrnice Rady 82/891/EHS, směrnice Evropského parlamentu a Rady 2001/24/ES, 2002/47/ES, 2004/25/ES, 2005/56/ES, 2007/36/ES, 2011/35/EU, 2012/30/EU a 2013/36/EU a nařízení Evropského parlamentu a Rady (EU) č. 1093/2010 a (EU) č. 648/2012 (Úř. věst. L 173, 12.6.2014, s. 190).

(10) Nařízení Evropského parlamentu a Rady (EU) č. 1093/2010 ze dne 24. listopadu 2010 o zřízení Evropského orgánu dohledu (Evropského orgánu pro bankovnictví), o změně rozhodnutí č. 716/2009/ES a o zrušení rozhodnutí Komise 2009/78/ES (Úř. věst. L 331, 15.12.2010, s. 12).

(11) Směrnice Evropského parlamentu a Rady 2013/36/EU ze dne 26. června 2013 o přístupu k činnosti úvěrových institucí a o obezřetnostním dohledu nad úvěrovými institucemi a investičními podniky, o změně směrnice 2002/87/ES a zrušení směrnic 2006/48/ES a 2006/49/ES (Úř. věst. L 176, 27.6.2013, s. 338).

(12) Prováděcí nařízení Komise (EU) 2021/763 ze dne 23. dubna 2021, kterým se stanoví prováděcí technické normy pro uplatňování nařízení Evropského parlamentu a Rady (EU) č. 575/2013 a směrnice Evropského parlamentu a Rady 2014/59/EU s ohledem na podávání zpráv pro účely dohledu a zveřejňování minimálních požadavků na kapitál a způsobilé závazky (Úř. věst. L 168, 12.5.2021, s. 1).